Сутність і види процентних ставок за кредитами

Отже, у банківській практиці існують різноманітні види процентних ставок, які повинні сплачуватися позичальниками за користування кредитними коштами. При цьому вартість кредиту, окрім процентної ставки, включає в себе також комісійні платежі, встановлені банком за виконання певних послуг. Під час надання інформації позичальникам про вартість кредиту банківським установам слід також повідомляти їх… Читати ще >

Сутність і види процентних ставок за кредитами (реферат, курсова, диплом, контрольна)

Принцип платності банківського кредиту передбачає, що за користування кредитним коштами позичальник повинен сплачувати певну плату, яка встановлюється кредитним комітетом банку відповідного рівня за прийняття рішення про надання кредиту. Вона мас містити не менше як дві складові: проценти за кредит та комісійну винагороду. Процентні ставки мають забезпечувати покриття витрат на залучення ресурсів для проведення кредитної операції та резервування, а також дохід від здійснення кредитної операції. Комісійна винагорода має забезпечувати покриття як транзакційних витрат на проведення кредитної операції, так і загальнобанківських накладних витрат, які розраховуються відповідно до бюджету підрозділу банку.

Кредитний процент — це плата, яку отримує кредитор від позичальника за користування наданими кредитними коштами.

Ціна кредиту — це процентна ставка, яка передбачається у кредитному договорі з урахуванням строку користування кредитом, кредитного проекту, забезпечення своєчасності розрахунків позичальника за раніше одержаними кредитами та ступеня ризику.

Процентна ставка — це відносний показник ціни банківського кредиту, який використовується під час нарахування процентних грошей від суми боргу і відображає відношення суми сплачених процентів до величини кредиту.

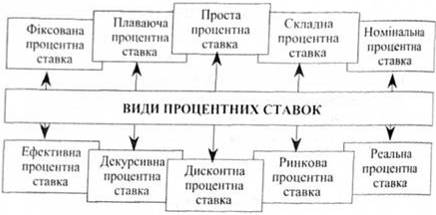

У банківській практиці розрізняють різноманітні види процентних ставок (рис. 1):

1) фіксована процентна ставка — фіксується у кредитному договорі на момент його укладання і залишається незмінною протягом усього строку дії кредитної угоди;

Рис. 1. Види процентних ставок

- 2) плаваюча процентна ставка — може змінюватися банком згідно з умовами кредитного договору з обов’язковим повідомленням позичальника;

- 3) проста процентна ставка — нарахування процентів здійснюється тільки на суму виданого кредиту (початкову суму боргу);

- 4) складна процентна ставка — процент, який нараховується на початкову суму боргу і нараховані за попередній період проценти (за основу приймається нарощена сума попереднього періоду);

- 5) номінальна процентна ставка — оголошена банком річна процентна ставка;

- 6) ефективна процентна ставка — нарахування процентів проводиться декілька разів за період;

- 7) декурсивна процентна ставка — нарахування процентів здійснюється наприкінці періоду користування коштами;

- 8) дисконтна процентна ставка — нарахування процентів здійснюється наперед, на початку періоду кредитування, від кінцевої суми боргу та стягується банком під час видачі кредиту шляхом віднімання від загальної суми боргу нарахованих процентів;

- 9) ринкова процентна ставка — встановлена на ринку кредитних ресурсів лід дією попиту і пропозиції;

- 10) реальна процентна ставка — враховує інфляційний вплив та всі витрати банку щодо залучення ресурсів.

Додатковим елементом ціни банківського кредиту є комісійні платежі. Комісія встановлюється, як правило, у тих випадках, коли в процесі кредитування банк виконує додаткову роботу, пов’язану з оформленням кредиту і контролем, або наглядом за здійсненням проекту, що кредитується. Комісія може сплачуватися окремо або додаватися до процента.

Комісійна винагорода може встановлюватися як:

- -одноразова фіксована у гривнях;

- -одноразова, у процентному відношенні до суми кредиту (кредитного ліміту);

- -регулярна фіксована у гривнях;

- -регулярна, у процентному відношенні до суми кредиту (кредитного ліміту).

У процесі надання кредиту банківські установи повинні інформувати позичальників про сукупну вартість кредиту, яка складається з процентної ставки, комісійної винагороди банку та супутніх послуг щодо кредитної операції. Вартість супутніх послуг, пов’язаних з наданням, обслуговуванням і погашенням кредиту, включає в себе вартість зборів та обов’язкових платежів, тарифи нотаріусів, страхових компаній, суб'єктів оціночної діяльності, реєстраторів тощо. Комісійна винагорода банківської установи може складатися з плати за відкриття кредитного рахунка банком, його ведення та закриття згідно з договором банківського рахунка у зв’язку з отриманням, обслуговуванням і погашенням кредиту позичальником.

Банківські установи не мають права встановлювати платежі, які споживач має сплатити на користь банку за дії, які банк здійснює на власну користь (ведення справи, договору, облік заборгованості позичальника тощо), або за дії, які споживач здійснює на користь банку (прийняття платежу від споживача тощо) чи у випадку, якщо такі дії чинить банк або позичальник з метою встановлення, зміни чи припинення правовідносин (укладення кредитного договору, внесення до нього змін, прийняття повідомлення позичальника про відкликання згоди на укладення кредитного договору тощо).

Процентна ставка може змінюватися банківською установою лише за настання події, незалежної від волі сторін договору, яка мас безпосередній вплив на вартість кредитних ресурсів банку. При цьому банки не мають права змінювати процентну ставку за кредитом у зв’язку з волевиявленням однієї із сторін кредитного договору.

Отже, у банківській практиці існують різноманітні види процентних ставок, які повинні сплачуватися позичальниками за користування кредитними коштами. При цьому вартість кредиту, окрім процентної ставки, включає в себе також комісійні платежі, встановлені банком за виконання певних послуг. Під час надання інформації позичальникам про вартість кредиту банківським установам слід також повідомляти їх про супутні послуги щодо кредитної угоди, а зокрема, вартість послуг нотаріуса, страхової компанії, суб'єкта оціночної діяльності, реєстратора тощо.