Прогнозування конкурентоспроможності банківських установ у сучасних умовах

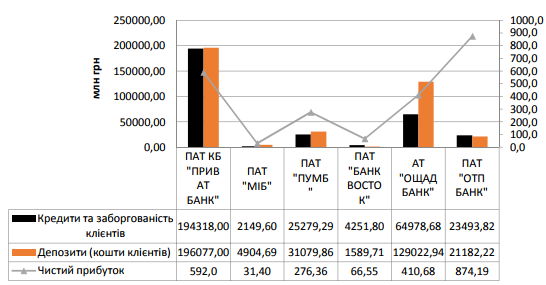

Джерело: побудовано за даними фінансової звітності комерційних банків Проаналізувавши динаміку чистого прибутку досліджуваних комерційних банків у 2012;2016 рр. (табл. 3), виявлено, що цей показник у 2016 р. порівняно з попередніми роками збільшується у ПАТ «МІБ» і ПАТ «БАНК ВОСТОК». У 2014 р. у ПАТ КБ «ПриватБанк», ПАТ «ПУМБ», АТ «ОЩАДБАНК» та АТ «ОТП Банк» спостерігається різкий спад показника… Читати ще >

Прогнозування конкурентоспроможності банківських установ у сучасних умовах (реферат, курсова, диплом, контрольна)

Прогнозування конкурентоспроможності банківських установ у сучасних умовах

Постановка проблеми. Банківська система на сьогоднішньому етапі розвитку економічних відносин знаходиться в умовах глобалізації фінансових ринків, характеризується збільшенням асортименту небанківських продуктів, впровадженням сучасних інформаційних технологій, консолідацією та скороченням кількості комерційних банків. У конкурентних умовах існування комерційні банки потребують поглиблених наукових досліджень щодо забезпечення їх конкурентоспроможності.

Зростаюча конкуренція банківських установ зумовлює необхідність їх адаптування до умов ринкового середовища. Крім того, в умовах подолання наслідків фінансовоекономічної кризи, коли забезпечення стійкого функціонування та розвитку банківських установ є одним з головних завдань, проблема прогнозування конкурентоспроможності комерційного банку набуває особливого значення.

Аналіз актуальних досліджень. Особливу увагу питанням формування та розробки стратегії розвитку конкурентного середовища банківських установ приділяють вчені, серед яких: О. Дерев’янко [2], О. Крухмаль [3], Б. Самородов [8], О. Шевцова [10] та ін. Незважаючи на велику кількість досліджень в цій галузі, вона все ж таки потребує поглиблених наукових досліджень. Питанням формування та розробки стратегії розвитку конкурентного середовища банківських установ приділена значна увага багатьох вчених, але проблема прогнозування конкурентоспроможності банківських установ України в умовах розвитку економіки розглянута частково і потребує розширених наукових досліджень.

Мета і завдання дослідження. Метою статті є прогнозування конкурентоспроможності комерційних банків України в сучасних умовах.

Виклад основного матеріалу. За сучасних умов конкурентоспроможність є найважливішим елементом діяльності комерційного банку, а результати її оцінки виступають передумовою як планування, так і цілей, що визначаються для здійснення процесу функціонування у конкурентних умовах.

Конкурентоспроможність банківської установи — це потенціал банку для досягнення його конкурентних переваг на ринку банківських послуг [4].

Ми погоджуємося з думкою О. Шевцової та В. Віхлевщук [10], що багатосторонність конкурентоспроможності виявляється в таких аспектах: за територіально-географічною ознакою (міжнародна, національна, регіональна); залежно від масштабності економічних суб'єктів (конкурентоспроможність послуги, банку, банківської системи та економіки в цілому); залежно від урахування фактору часу (конкурентоспроможність на певну дату, за період, у перспективі.

Показник конкурентоспроможності для будь-якого комерційного банку являє собою підсумок роботи його служб і підрозділів, а також його реакцію на зміну зовнішніх факторів впливу. При цьому особливо важливою є здатність банківської установи оперативно й адекватно реагувати на зміни в поведінці клієнтів, в їхніх смаках і перевагах.

На ринку фінансових послуг комерційні банки здійснюють різноманітні операції, серед яких: кредитні, депозитні, розрахунково-касові, валютні, факторингові, лізингові тощо.

Частка ринку кредитів та депозитів, якими володіє комерційний банк у даний момент часу, а також темпи росту цих показників, на нашу думку, можуть слугувати одним із критеріїв оцінки його конкурентоспроможності.

Дані показники конкурентоспроможності банківських установ досліджено на прикладі ПАТ КБ «ПриватБанк» та «ОТП Банк» та виявлено комерційний банк, який має конкурентні переваги перед контрагентами.

Встановлено, що до переваг ПАТ КБ «ПриватБанк» належать: платіжний міні-термінал; вхід в Інтернет-банкінг через QR-код; онлайн-інкасація; різноматні мобільні додатки, які дозволяють мати доступ до персональної сторінки в будьякому місці та момент часу, VIP-обслуговування, картки міжнародного класу [7].

До переваг ПАТ «ОТП Банк» належать: соціальна відповідальність, надійна і стабільна структура діяльності, що пропонує споживачам сервіси європейської якості [6].

Проаналізовано динаміку кредитів та заборгованості клієнтів комерційних банків у 2012;2016 рр. (табл. 1) та виявлено стійку тенденцію до їх зростання у ПАТ КБ «ПриватБанк» та ПАТ «БАНК ВОСТОК».

В інших досліджуваних банках спостерігається на кінець звітного року (2016) у порівнянні з 2015 р. зменшення обсягів кредитного портфеля, крім ПАТ «ОТП Банк».

Таблиця 1. Динаміка кредитів та заборгованості клієнтів досліджуваних комерційних банків, млн грн.

Рік. | ПАТ КБ «ПРИВАТ БАНК». | ПАТ. «МІБ». | ПАТ. «ПУМБ». | ПАТ"БАНК ВОСТОК". | АТ «ОЩАД БАНК». | АТ «ОТП БАНК». | |

113 759,16. | 807,80. | 17 883,80. | 1407,44. | 51 337,58. | 15 155,34. | ||

142 548,09. | 1133,46. | 20 942,17. | 2203,17. | 52 179,57. | 15 246,18. | ||

159 173,00. | 1728,62. | 26 888,86. | 3251,62. | 70 236,32. | 15 350,38. | ||

189 314,00. | 2249,18. | 26 287,62. | 3713,81. | 65 462,19. | 13 398,54. | ||

194 318,00. | 2149,60. | 25 279,29. | 4251,80. | 64 978,68. | 23 493,82. | ||

Джерело: побудовано за даними фінансової звітності комерційних банків Проаналізувавши динаміку депозитів досліджуваних комерційних банків у 2012;2016 рр. (табл. 2) як одного із критеріїв оцінки конкурентоспроможності, виявлено, що найбільше їх значення зосереджено у ПАТ КБ «ПриватБанк» та ПАТ «БАНК ВОСТОК», у яких щороку спостерігається нарощення обсягів депозитів. Це свідчить про високий рівень довіри населення до банків. Для забезпечення захисту коштів клієнтів єдиним засобом збереження ПАТ КБ «ПриватБанк», був його перехід у власність держави 19.12.2016 р.

Таблиця 2. Динаміка депозитів досліджуваних комерційних банків, млн грн.

Рік. | ПАТ КБ «ПРИВАТ БАНК». | ПАТ. «МІБ». | ПАТ. «ПУМБ». | ПАТ"БАНК ВОСТОК". | АТ «ОЩАД БАНК». | АТ «ОТП БАНК». | |

106 324,24. | 1273,06. | 17 610,95. | 1253,92. | 38 888,40. | 9054,30. | ||

133 551,10. | 1430,84. | 20 932,31. | 2385,56. | 46 484,26. | 9576,91. | ||

140 680,00. | 2851,53. | 24 986,66. | 3338,88. | 56 265,91. | 14 581,69. | ||

177 974,00. | 5022,48. | 27 584,76. | 4489,95. | 94 269,73. | 18 324,93. | ||

196 077,00. | 4904,69. | 31 079,86. | 1589,71. | 129 022,94. | 21 182,22. | ||

Джерело: побудовано за даними фінансової звітності комерційних банків Проаналізувавши динаміку чистого прибутку досліджуваних комерційних банків у 2012;2016 рр. (табл. 3), виявлено, що цей показник у 2016 р. порівняно з попередніми роками збільшується у ПАТ «МІБ» і ПАТ «БАНК ВОСТОК». У 2014 р. у ПАТ КБ «ПриватБанк», ПАТ «ПУМБ», АТ «ОЩАДБАНК» та АТ «ОТП Банк» спостерігається різкий спад показника внаслідок економіко-політичної кризи, а за 2016 р. у цих банках відбулося суттєве зростання показника, що пов’язане зі збільшенням кількості депозитних та покращенням якості розрахунково-касових операцій.

Таблиця 3 Динаміка чистого прибутку досліджуваних комерційних банків, млн грн.

Рік. | ПАТ КБ «ПРИВАТ БАНК». | ПАТ. «МІБ». | ПАТ. «ПУМБ». | ПАТ"БАНК ВОСТОК". | АТ «ОЩАД БАНК». | АТ «ОТП БАНК». | |

1532,8. | 10,85. | 278,60. | 4,93. | 662,64. | 183,43. | ||

1873,4. | 12,02. | 509,75. | 9,20. | 710,10. | 349,41. | ||

48,0. | 15,96. | — 140,50. | 49,31. | — 10 015,57. | — 3416,36. | ||

238,0. | 26,23. | — 1752,47. | 49,57. | — 12 273,08. | — 2847,72. | ||

592,0. | 31,40. | 276,36. | 66,55. | 410,68. | 874,19. | ||

Джерело: побудовано за даними фінансової звітності комерційних банків Порівнюючи конкурентні переваги контрагентів, виявлено, що основним конкурентом банку є ПАТ «ОТП Банк», у якого за 2016 р. була найбільша сума чистого прибутку (874,19 млн грн) серед досліджуваних банків.

Отже, провівши аналіз критеріїв оцінки конкурентоспроможності комерційних банків, виявлено, що серед досліджуваних банківських установ найкращі показники діяльності демонструє ПАТ КБ «ПриватБанк», обсяг залучених депозитів якого з кожним роком зростає, але недосконалість кредитної політики цього комерційного банку призвела до недостачі капіталу обсягом 148 млрд грн, що суттєво знизило його ліквідність. Для збереження депозитів юридичних і фізичних осіб відбулась, як говорилося вище, націоналізація банку.

Порівнюючи конкурентні переваги контрагентів, виявлено, що основним конкурентом ПАТ КБ «ПриватБанк» з досліджуваних комерційних банків є ПАТ «ОТП Банк», у якого за 2016 р. була найбільша сума чистого прибутку (874,19 млн грн).

Відобразимо показники конкурентних переваг банківських установ-конкурентів на рисунку 1.

Виявлено, що найбільші конкурентні переваги перед контрагентами має ПАТ КБ «ПриватБанк» та АТ «Ощадбанк», що підтверджують відповідні дані рисунку. Досягнути гідну конкурентну позицію банківським установам, які мають слабкі позиції допоможе розроблена конкурентна стратегія.

Для того, щоб розробити конкурентну стратегію банківської установи, необхідно застосовувати сучасні методи управління банківською системою, які базуються на широкому використанні математичних методів та комп’ютерної техніки і не суперечать чинному законодавству України.

Метод прогнозування — це сукупність прийомів та способів міркування, які дають можливість на підставі даних внутрішніх і зовнішніх зв’язків об'єкта прогнозування, а також їх вимірювань у рамках процесу чи явища, що розглядаються, зробити висновок щодо визначеної вірогідності відносно його майбутнього розвитку [1].

Рисунок 1 — Показники діяльності досліджуваних комерційних банків України у 2016 р.

Джерело: побудовано за даними фінансової звітності комерційних банків Основною метою діяльності комерційного банку є одержання прибутку, отже критерій прибутковості в абсолютному і відносному виразі може бути використано для оцінки конкурентної позиції банківської установи на ринку. Одним із критеріїв оцінки конкурентоспроможності комерційного банку слугує частка ринку депозитів та кредитів, якими володіє банківська установа у даний момент часу, а також темпи росту цих показників у майбутньому.

Оцінюючи критерій прибутковості на основі статистичних даних, шляхом використання множинної регресії розроблено модель факторів впливу на прибуток. Введено умовні позначення та ідентифіковано змінні: y — вектор прибутку (залежна змінна); X1 — вектор депозитів (незалежна змінна); X2 — вектор статутного капіталу (незалежна змінна); X3 — вектор кредитного портфелю (незалежна змінна). Для визначення взаємозв'язку між прибутком і факторами, які його визначають, побудовано рівняння множинної лінійної регресії.

Однак, розробка моделі, в якій були б враховані всі аспекти впливу, стала б непридатною для використання. Саме тому при виборі методів дослідження орієнтиром є вибір простих залежностей. При цьому в рівняння регресії відібрано фактори, які є більш значущими для дослідження.

Для визначення залежності між факторами впливу застосовано чотири рівняння регресії, які допомагають розрахувати фактичне і теоретичне відхилення результативного показника [1]:

- 1) лінійна функція: у=а0+а1х (1)

- 2) логарифмічна функція: у=а0+а1lgх (2)

- 3) показникова функція: у=а0а1х (3)

- 4) парабола: у=а0+а1х+а2x2 (4)

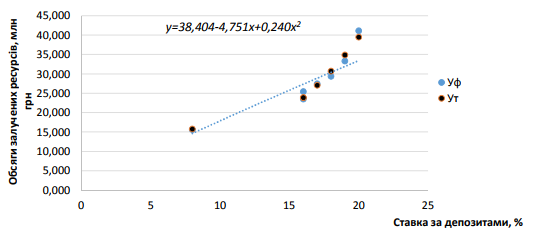

Проведений аналіз обсягів залучених ресурсів ПАТ КБ «Приват Банк» у 2016 р. свідчить про адекватність усіх розглянутих функцій. Серед адекватних моделей обираємо найточнішу за показниками суми квадратів відхилень уф та ут, середньої відносної похибки апроксимації з (табл. 4).

Таблиця 4. Вплив розміру відсоткової ставки за депозитами на їх обсяг у ПАТ КБ «ПриватБанк» у 2016 р.

Модель. | ||||

у = 2,914+1,541х. | 145,014. | 5,385. | 11,939. | |

у = -31,988+50,137^. | 109,515. | 3,955. | 11,939. | |

y = 5,902*1,064x | 1058,849. | 12,299. | 39,742. | |

у=38,404−4,751х+0,240х2 | 9,757. | 1,181. | 3,292. | |

Джерело: розраховано автором Узагальнюючи проведені розрахунки, встановлено, що найкращий зв’язок між фактичними та теоретичними значеннями має рівняння регресії параболи у=а0+а1х+а2х2, що відображено на рисунку 2.

Рисунок 2 — Фактичні та вирівняні значення результативної ознаки за параболічною функцією.

Джерело: побудовано за даними фінансової звітності ПАТ КБ «Приват Банк».

Застосовуючи кореляційно-регресійний аналіз, побудовано модель зв’язку між ставками за депозитними угодами, які пропонує ПАТ КБ «Приват Банк» та обсягами залучених ресурсів. У ході аналізу за допомогою індексу кореляції доведено, що між ставками та обсягами залучених ресурсів існує досить тісний зв’язок, про що свідчить ц = 0,998. Розрахований нами коефіцієнт детермінації показав, що 99,6% загальних коливань обсягів ресурсів пояснюється впливом на них депозитних ставок, а інші 0,4% коливань — впливом інших факторів, що не досліджені в моделі.

Модель визнана адекватною, про що свідчить перевірка типовості (надійності) параметрів і статистичних характеристик моделі за допомогою t-критерію Стьюдента, перевірка істотності коефіцієнта детермінації, а також перевірка істотності зв’язку за допомогою F-критерію. Модель перевірена на точність. Значення показника середньої відносної похибки апроксимації 3,29% задовольняє умові точності економічних моделей. Нами здійснено економічну інтерпретацію моделі, в результаті чого визначено, що збільшення ставки за депозитною угодою на 1% збільшить обсяги залучених ресурсів на 2,76%.

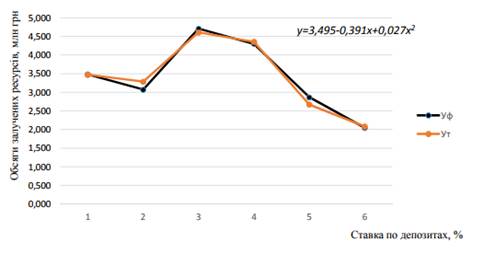

Провівши аналіз обсягів залучених ресурсів та ставок за депозитами АТ «ОТП Банк» у 2016 р., серед адекватних моделей обираємо найточнішу за показниками суми квадратів відхилень уф та ут, середньої відносної похибки апроксимації.

.

Таблиця 5. Вплив розміру відсоткової ставки за депозитами на їх обсяг у АТ «ОТП БАНК» у 2016 р.

Модель. | ||||

у = -0,432+0,282х. | 0,413. | 0,321. | 7,090. | |

у = -4,958+7,458lgх. | 0,716. | 0,345. | 9,796. | |

y =0,979*1,072x. | 5,218. | 0,933. | 23,012. | |

у=3,494−0,391х+0,027х2 | 0,099. | 0,128. | 3,216. | |

Джерело: розраховано автором Узагальнюючи проведені розрахунки встановлено, що найкращий зв’язок між фактичними та теоретичними значеннями має рівняння регресії параболи у=а0+а1х+а2х2, що демонструє рисунок3.

Зв’язок між ставками по депозитах та обсягами залучених ресурсів АТ «ОТП БАНК» який встановлено за рівнянням регресії є сильним.

Рисунок 3 — Фактичні та вирівняні за моделлю у=3,495−0,391х+0,027×2 значення результативної ознаки.

Джерело: побудовано автором на основі проведених розрахунків Значення коефіцієнта детермінації d = f = 0,9042 = 0,817 показує, що 81,7% загальної варіації пояснюється зміною факторної ознаки х. Порівняння отриманого значення d із критичним дозволяє зробити висновок про виконання умови d > dтабл (0,817>0,500), тобто коефіцієнт детермінації є значущим.

Табличне значення F, d^(0,05)= 7,71. Відповідно, при Fd > Fdтабл (a)Зв'язок визнається значущим. Тому синтезована за рівнянням показникової функції математична модель є адекватною. Перевірка точності синтезованої за рівнянням логарифмічної функції моделі здійснюється за допомогою показників середньоквадратичного відхилення оЕ та середньої відносної похибки апроксимації є.

Висновки дослідження

Отже, конкурентоспроможність банківської установи — це важливий елемент її діяльності для досягнення конкурентних переваг на ринку банківських послуг. Вона виявляється у різних аспектах та оцінюється за такими джерелами порівняльних переваг: фінансові та людські ресурси, матеріальні та нематеріальні активи. Оцінка конкурентоспроможності банківських установ за їх фінансовими ресурсами як основного джерела порівняльних переваг здійснюється за депозитами, кредитами, чистим прибутком та капіталом.

Проведений порівняльний аналіз конкурентних переваг досліджуваних комерційних банків на ринку фінансових послуг свідчить про кращі конкурентні позиції ПАТ КБ «ПриватБанк» та АТ «ОТП Банк», що підтверджують відповідні показники конкурентоспроможності. Перспективами розвідок у даному напрямі є застосування методів економіко-математичного моделювання, які дозволяють розрахувати показники конкурентоспроможності на майбутнє і виявити сильні сторони та можливості банківської установи.

Література

- 1. Бережна Л. В. Економіко-математичні методи та моделі в фінансах: навч. посібн. / Л. В. Бережна, О. І. Снитюк. — К.: Кондор, 2009. — 301 с.

- 2. Дерев’янко О. В. Особливості конкурентної стратегії комерційного банку в сучасних умовах / О. В. Дерев’янко // Науковий вісник Херсонського державного університету. — 2014. — № 8. — С. 135−137.

- 3. Крухмаль О. В. Депозитна стратегія як фактор підвищення конкурентоспроможності банків в умовах фінансової кризи / О. В. Крухмаль, О. В. Мірошниченко // Економічний простір. — 2010. — № 33. — С. 168−178.

- 4. Мікуляк К. А. Конкурентоспроможність банків України в умовах економічної глобалізації / К. А. Мікуляк, A. В. Бурковська // Обліково-аналітичне і фінансове забезпечення діяльності суб'єктів господарювання: глобалізаційні та євро-інтеграційні аспекти: матеріали міжнародної науково-практичної конференції. 23−25 листопада 2016 р. — Миколаїв: МНАУ, 2016. — С. 207−210.

- 5. Наконечний С. І. Економетрія: підруч. / С. І. Наконечний, Т. О. Терещенко, Т. П. Романюк. — К.: КНЕУ, 2005. — 520 с.

- 6. Офіційний сайт ОТП Банку: історія ОТП Банку [Електронний ресурс]. — Режим доступу: https://www.otpbank.com.ua/about/informations/ - Дата останнього доступу: 20.03.2017 р. — Назва з екрану.

- 7. Офіційний сайт Приват Банку [Електронний ресурс]. — Режим доступу: https://privatbank.Ua/about/finansovaja-otchetnost/#quarterly. — Дата останнього доступу: 20.03.2017 р. — Назва з екрану.

- 8. Самородов Б. В. Аналіз та визначення сутності управління розвитком банку / Б. В. Самородов // Фінансовокредитна діяльність: проблеми теорії та практики. — 2012. — Вип.1. — С. 66−75.

- 9. Северновская В. ПриватБанк национализирован. Правительство заверяет: поводов для паники нет /B. Северновская // Южная правда. — 2016. — № 149(23 620). — С. 1−2.

- 10. Шевцова О. Конкуренція на фінансовому ринку: банківські конкурентні переваги / О. Шевцова, В. Віхлевщук // Економічний простір. — 2009 р. — № 25. — С. 43−48.

References

- 1. Berezhnaya, L. V. and Snityuk, O. I. (2009), Ekonomiko-matematychni metody ta modeli v finansakh [Economicmathematical methods and models in Finance], Kondor, Kyiv, Ukraine.

- 2. Derevianko, O. V. (2014), «The competitive strategy of commercial Bank in modern conditions», Naukovyj visnyk Khersons’koho derzhavnoho universytetu, vol. 8, pp. 135−137.

- 3. Krochmal, O. V. and Miroshnichenko, O. V. (2010), «Deposit strategy as a factor of increase of competitiveness of banks in the financial crisis», Ekonomichnyj prostir, vol. 33, pp. 168−178.

- 4. Mkulik, K. A. and Burkovskaya, A. V. (2016), «The competitiveness of the banks of Ukraine in conditions of economic globalization», Materialy mizhnarodnoi naukovo-praktychnoi konferentsii [Accounting analytic and financial activities of economic entities: the globalization of Euro-integration aspects], Mizhnarodna naukovo-praktychna konferentsiia [International scientific-practical conference], Mykolayiv national agrarian University, Mykolaiv, Ukraine, pp. 207−210.

- 5. Nakonechny, S. I., Tereshchenko, T. O. and Romaniuk, T. P. (2005), Ekonometriia [Economics], Kyiv national economic University, Kyiv, Ukraine.

- 6. The official site of OTP Bank (2017), «History of OTP Bank», available at: https://www.otpbank.com.ua/about/informations/ (Accessed 20 March 2017).

- 7. The official site of Private Bank (2017), available at: https://privatbank.ua/about/finansovaja-otchetnost/#quarterly (Accessed 20 March 2017).

- 8. Samorodov, B. V. (2012), «Analysis and definition of the nature of management development of the Bank», Finansovo-kredytna diial’nist': problemy teorii ta praktyky, vol. 1, pp. 66−75.

- 9. Severnovskaya, V. (2016), «Privat nationalized. The government assures: reasons to panic», Yuzhnaia Pravda, vol. 149 (23 620), pp. 1−2.

- 10. Shevtsova, O. and Valiumuk, V. (2009), «Competition in the financial market: banking competitive advantage», Ekonomichnyj prostir, vol. 25, pp. 43−48.