Розділ 1. Науково-теоретичні основи обліку, аналізу та контролю доходів страховика

Якщо страхова компанія має договори перестрахування і виступає як прямий страховик, вона може одержувати від перестраховика доходи у вигляді комісійних винагород за передачу ризиків у перестрахування. Економічна виправданість цих доходів полягає у природі перестрахування. Справи з клієнтом веде прямий страховик. Він укладає зі страхувальником страховий договір; у повному обсязі, згідно з цим… Читати ще >

Розділ 1. Науково-теоретичні основи обліку, аналізу та контролю доходів страховика (реферат, курсова, диплом, контрольна)

Особливості діяльності страхових компаній та їх вплив на побудову обліку доходів

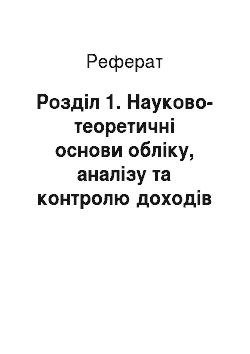

Страхова діяльність відноситься до сфери фінансових послуг, в якій вона займає одне з провідних місць. Структуру ринку фінансових послуг наведено на рис. 1.

Рис. 1. — Структура ринку фінансових послуг:

Згідно з відомостями Державної комісії з регулювання ринків фінансових послуг у 2007 році загальний обсяг ринку страхування зріс на 30% і сягнув 18 млрд. грн., водночас ринок класичного страхування збільшився не менш ніж на 50%. Співвідношення валових страхових премій до ВВП склало 2,5%. Сегментом ринку, що розвивається найбільш динамічно, є страхування фізичних осіб. Кількість договорів страхування з фізичними особами збільшилася на 20%, з юридичними особами — на 10%.

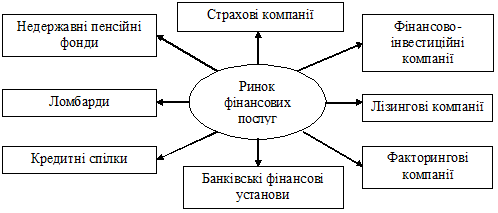

Наприкінці 2007 року на ринку України працювало 446 страхових компаній. Серед них 65 компаній здійснювали страхування життя. Спостерігається тенденція консолідації ринку. Частка 5 найбільших страхових компаній на класичному ринку страхування дорівнює не менше 30%. На сьогодні найбільшою страховою компанією класичного страхового ринку України є Національна акціонерна страхова компанія (НАСК) «Оранта» (Рис. 2).

Рис. 2. — Найбільші страхові компанії, 2007:

Основними видами діяльності страхових компаній є страхова та інвестиційна діяльність, причому другий вид діяльності зумовлений першим.

Представники компаній зі страхування життя виявились одностайні у питанні пріоритетності страхової та інвестиційної діяльності власних організацій, на відміну від експертів з ризикових компаній, 64,3% яких стверджує у необхідності проведення страхової діяльності, а решта за 35,7% - страхової та інвестиційної. 75% експертів компаній за участю іноземного та вітчизняного капіталу віддають перевагу страховій та інвестиційній діяльності, а решта — страховій, у той час як 58,4% експертів компаній за участю вітчизняного капіталу віддають перевагу страховій, а решта — страховій та інвестиційній діяльності. Точка зору, що страхова та інвестиційна діяльність є рівнозначними стає дедалі поширенішою серед країн на пострадянському просторі у зв’язку з демонополізацією страхового ринку, а тому не дивно що її підтримало 47% експертів. Саме таке твердження має переконливі аргументи, адже не можна реалізувати інвестиційну функцію страхування без попереднього накопичення грошових фондів. І навпаки, ефективне розміщення страхових резервів і власних коштів страхової компанії - це засіб досягнення фінансової стійкості. Існує тісний взаємозв'язок між зазначеними видами діяльності. Державно-правове регулювання діяльності на страховому ринку України здійснюється органами законодавчої, виконавчої та судової влади, центральним елементом якої є Державна комісія з регулювання ринків фінансових послуг.

Інституційно-правове регулювання на страховому ринку відбувається інститутами-регуляторами, а саме: Лігою страхових організацій України, Моторним (транспортним) страховим бюро України, Авіаційним страховим бюро, Морським страховим бюро, Ядерним страховим пулом.

Система правового регулювання страхової діяльності включає в себе норми, які визначені:

- — Конституцією України;

- — Міжнародними угодами, підписаними і ратифікованими Україною;

- — Цивільним кодексом України;

- — Законами та постановами Верховної Ради України;

- — Указами та розпорядженнями Президента України;

- — декретами, постановами та розпорядженнями Уряду України;

- — нормативними актами, які включають інструкції, методики, накази, прийняті міністерствами, відомствами, центральними органами виконавчої влади і пройшли реєстрацію в Міністерстві юстиції України;

- — нормативними актами органу, який згідно із законодавством України здійснює нагляд за страховою діяльністю.

Основні законодавчі акти, що регулюють правові, організаційні та економічні засади ринку страхових послуг, подано в табл. 1.

Головною особливістю діяльності страхової компанії є те, що на відміну від сфери виробництва, де товаровиробник спочатку здійснює витрати на випуск продукції, а потім уже компенсує їх за рахунок виручки від реалізації, страховик спочатку акумулює кошти, що надходять від страхувальника, створюючи необхідний страховий фонд, а лише після цього несе витрати, пов’язані з компенсацією збитків за укладеними страховими угодами.

Таблиця 1. — Основні законодавчі акти, що регулюють страховий ринок України:

Документ. | Ким і коли затверджений (дата, №). | Зміст. |

Закон України «Про фінансові послуги та державне регулювання ринку фінансових послуг». | Від 12.07.2001р. № 2664-ІІІ. | Встановлює загальні правові засади у сфері надання фінансових послуг, здійснення регулятивних та наглядових функцій за діяльністю з надання фінансових послуг, правове забезпечення єдиної державної політики у фінансовому секторі України. |

Закон України «Про страхування». | Від 07.03.1996 № 85/96-ВР. | Регулює відносини у сфері страхування і спрямований на створення ринку страхових послуг, посилення страхового захисту майнових інтересів підприємств, установ, організацій та громадян. |

Ліцензійні умови провадження страхової діяльності. | Затв. розпорядженням Державної комісії з регулювання ринків фінансових послуг України від 28.08.2003 р. № 40. | Ліцензійні умови встановлюють вимоги, обов’язкові для виконання під час провадження страхової діяльності та на день отримання ліцензії. |

Правила формування, обліку та розміщення страхових резервів за видами страхування, іншими, ніж страхування життя. | Затв. розпорядженням Державної комісії з регулювання ринків фінансових послуг України від 17 грудня 2004 року № 3104. | Ці Правила встановлюють порядок формування, обліку та розміщення технічних резервів за договорами страхування, співстрахування та перестрахування з видів страхування, інших, ніж страхування життя (далі - договори). Правила визначають методику формування (розрахунку величини) технічних резервів, які є оцінкою обсягу зобов’язань страховика в грошовій формі для здійснення майбутніх виплат страхових сум і страхового відшкодування. |

Положення про порядок здійснення операцій з перестрахування. | Затв. постановою Кабінету міністрів України від 24 жовтня 1996 р. № 1290. | Це Положення встановлює порядок виконання операцій з перестрахування і спрямоване на посилення захисту інтересів страхувальників, забезпечення умов для розвитку ринку перестрахувальних послуг. |

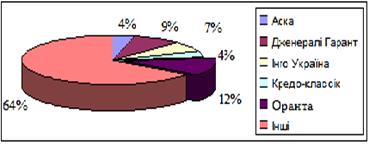

Двоїстий характер діяльності страховика (одночасне здійснення страхової та інвестиційної діяльності) зумовлює специфіку його доходів.

Доходи страховика — це загальна сума грошових надходжень, отриманих внаслідок самостійних фінансових потоків при проведенні страхових, інвестиційних та інших операцій страховика.

Доходи забезпечують самоокупність страхової діяльності та самофінансування розвитку компаній на майбутнє.

Дохід страховика відображає всю суму надходжень та поділяється в залежності від видів діяльності на три великих групи (рис. 3).

Рис. 3. — Склад доходів страховика:

Доходи від страхової діяльності є первинними доходами страхової компанії, це всі надходження на користь страховика, пов’язані з проведенням страхування (перестрахування). Саме на залучення цих доходів розраховує страховик, з’являючись на страховому ринку і пропонуючи страхові послуги за певну плату. До доходів від страхової діяльності відносять (рис. 4):

- — страхові премії за договорами прямого страхування, співстрахування та по ризиках, прийнятих у перестрахування. При цьому страхові премії за договорами співстрахування включаються до складу доходів страховика (співстраховика) в розмірі його частки страхової премії, яка встановлена в договорі співстрахування;

- — комісійні винагороди та тантьєми по ризиках, які передані у перестрахування. Перестрахувальна винагорода, яка сплачується перестраховиком цеденту, призначена для покриття аквізиційних витрат прямого страховика. Тантьєма є особливою формою винагороди страховика з боку перестраховика за надання участі у перестрахувальних договорах;

- — відшкодування перестраховиками частки страхових виплат за договорами, переданими у перестрахування. Перестраховик приймає участь в збитках страхувальника в частині, яка відповідає умовам договору перестрахування, а також несе свою частку витрат з врегулювання збитку;

- — повернені суми із централізованих страхових резервних фондів. Іноді система проведення деяких видів страхування потребує створення централізованих страхових резервних фондів (наприклад, за обов’язковим страхуванням цивільно-правової відповідальності власників наземних транспортних засобів, за обов’язковим страхуванням відповідальності за ядерну шкоду тощо);

- — повернені суми технічних резервів, інших, ніж резерв незароблених премій, а саме повернення різниці між зарезервованою сумою і фактично сплаченою страхувальникові.

Рис. 4. — Елементи доходу від страхової діяльності:

Платою за страхування є страхова премія, яку страхувальник зобов’язаний внести страховикові згідно з договором страхування. Тільки після сплати страхувальником страхової премії (або першого платежу страхової премії, коли вона сплачується в кілька строків) договір страхування набирає чинності, якщо інше не передбачено угодою сторін. Своєчасне внесення страхових премій — один з найважливіших обов’язків страхувальника щодо страховика. Саме надходження страхової премії приводить у дію механізм страхового захисту.

Страхувальники мають право сплачувати страхові премії як готівкою, так і безготівковим шляхом. Страхові премії на території нашої країни сплачуються лише валютою України за винятком тих випадків, коли страхувальником є нерезидент. Він може сплачувати премію як валютою України, так і іноземною вільно конвертованою валютою.

Крім страхових премій (свого найважливішого первинного доходу), страховик може отримувати також інші види доходів, які, згідно із чинним законодавством, належать до доходів від страхової діяльності (так звані інші операційні доходи).

Якщо страхова компанія має договори перестрахування і виступає як прямий страховик, вона може одержувати від перестраховика доходи у вигляді комісійних винагород за передачу ризиків у перестрахування. Економічна виправданість цих доходів полягає у природі перестрахування. Справи з клієнтом веде прямий страховик. Він укладає зі страхувальником страховий договір; у повному обсязі, згідно з цим договором, несе перед ним відповідальність щодо компенсації збитків. Страхувальникові може бути зовсім невідома подальша доля його страхового ризику: перестрахований він чи ні, хто саме виконує функції перестраховика.

Передаючи ризики у перестрахування і відраховуючи за це перестраховикові певну частину отриманої страхової премії, прямий страховик неначе відіграє тут роль посередника, який несе всі витрати, пов’язані з укладанням договору страхування, і надає можливість перестраховикові одержати додатковий дохід у вигляді певної частини страхової премії. Саме за це перестраховик сплачує цедентові комісійну винагороду. Розмір цієї комісії встановлюється звичайно у відсотках від сум страхових премій, що передаються. Він заздалегідь визначається сторонами в угоді про перестрахування.

При настанні страхової події з об'єктом, що був перестрахований, прямий страховик у повному обсязі сплачує відшкодування, а перестраховик компенсує йому свою частину у відшкодуванні збитків у сумі згідно з перестраховою угодою. Це ще один вид доходів від страхової діяльності: частка від страхових сум і страхових відшкодувань, сплачена перестраховиками.

Ще один вид доходів від страхової діяльності - це повернені суми технічних резервів, інших, ніж: резерв незароблених премій. Прикладом може служити повернення сум з резерву збитків.

Про повернені з цього резерву суми може йтися в разі, коли на підставі заяви страхувальника про страхову подію до резерву збитків була спрямована певна сума грошей з метою подальшого їх використання для компенсації збитків страхувальникові. Скажімо, у процесі з’ясування причин і обчислення точнішого розміру збитків сума фактичної виплати виявилася дещо меншою, ніж та, що була попередньо зарезервована. Різниця між зарезервованою сумою і сумою, фактично сплаченою страхувальникові, і являтиме собою повернені суми з резерву збитків та розглядатиметься як іще один вид доходів від страхової діяльності.

Крім цих доходів, страховик має доходи від інвестиційної та фінансової діяльності (доходи від інвестування і розміщення тимчасово вільних власних коштів і тимчасово вільних коштів страхових резервів). Ці доходи є похідними від первинних доходів страховика (страхових премій). Збираючи страхові премії, нагромаджуючи доходи від страхової діяльності, страховик має змогу протягом певного періоду розпоряджатися коштами, отриманими від страхувальників, інвестувати їх у різноманітні сфери.

У країнах з розвиненим страховим ринком страховики виступають одними з найзначніших інвесторів. При цьому ряд західних економістів схильні розглядати страхові компанії як інституційних інвесторів, провідною функцією яких в економіці ринкового типу є залучення капіталу за допомогою страхування, а власне надання страхових послуг вважають другорядною функцією, лише засобом для здійснення мети нагромадження коштів. Нерідко буває так, що за підсумками фінансового року страхова компанія має збитки від своєї основної, тобто страхової, діяльності, і покриває їх за рахунок прибутків від інвестиційної та фінансової діяльності.

Свобода дії страховика у сфері інвестиційної та фінансової діяльності безпосередньо пов’язана з джерелом походження коштів, що використовуються для інвестування. Страховик має в розпорядженні дві групи коштів:

- — по-перше — власні кошти у вигляді статутного фонду (капіталу), спеціальних і резервних (за винятком страхових) фондів, вільних резервів, нерозподіленого прибутку;

- — по-друге, залучені кошти у вигляді страхових резервів.

Інвестування коштів страхових резервів жорстко регламентується. Тим самим регламентуються можливості отримання певних видів доходів. Регламентування пов’язане з тим, що ці кошти не є власністю страховика, тому розпоряджатись ними він повинен особливо обережно. Обсяг цих коштів відповідає обсягу страхових зобов’язань компанії. Щоб у будь-який момент мати змогу виконати свої зобов’язання перед страхувальниками, страховик повинен тримати кошти страхових резервів у диверсифікованих, прибуткових, надійних активах, які характеризуються достатньо високим рівнем ліквідності.

Страхова компанія, згідно із законодавством, має право робити за рахунок коштів страхових резервів як капітальні, так і фінансові інвестиції. Проте можливості капітальних інвестицій обмежуються правом придбання нерухомого майна. Інші види капітальних інвестицій для розміщення коштів страхових резервів законодавством України не передбачаються. Значно різноманітнішими є можливості страховика відносно фінансових інвестицій. Проте ці інвестиції, якщо йдеться про кошти страхових резервів, мають бути не прямими, а портфельними. Це означає, що страховик не має права вкладати кошти страхових резервів безпосередньо у статутні фонди юридичних осіб в обмін на корпоративні права, емітовані такими юридичними особами. Він має право здійснювати лише портфельні інвестиції, тобто вкладати кошти в придбання цінних паперів.

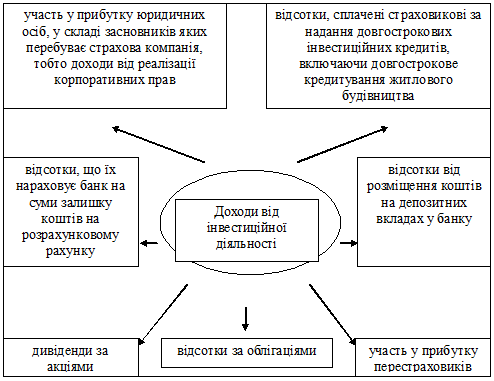

Зважаючи на те, що обмеження в інвестуванні і розміщенні тимчасово вільних коштів поширюються, в основному, лише на кошти страхових резервів, можна виокремити такі доходи страховика від цих операцій (рис. 5).

Рис. 5. — Склад доходів від інвестиційної діяльності:

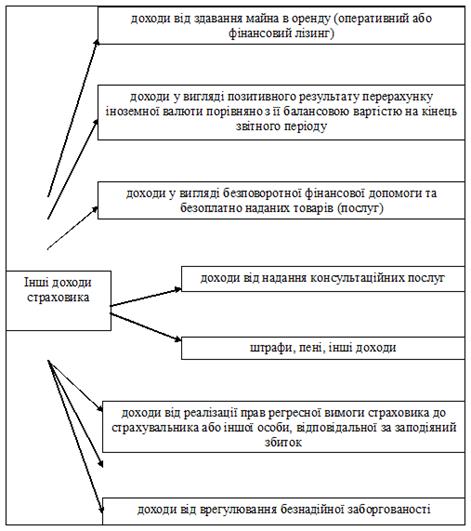

Розвиток фондового ринку в Україні супроводжуватиметься розширенням можливостей страховиків щодо проведення їхньої інвестиційної політики. Третя група доходів страховика — інші операційні доходи від звичайної діяльності та надзвичайних подій. Такі доходи не мають якихось особливостей, пов’язаних зі специфікою страхування. Вони такі самі, як аналогічні доходи інших суб'єктів підприємницької діяльності. Склад інших доходів страховика відображено на рис. 6.

Рис. 6. — Склад інших доходів страховика:

Перелічені доходи, зрозуміло, не відіграють такої значної ролі, як доходи від страхової та інвестиційної діяльності.