Роль міжбанківського кредитування у розвитку банківської системи України

За даними рис. 1. можемо зробити висновок, про те, що співставність змін міжбанківського кредитування та чистого прибутку практично не має закономірності, оскільки темпи зниження чистого прибутку були значно вищими аніж темпи зниження обсягів міжбанківського кредитування. За останні роки (2013;2016 рр.) банки України в сукупності отримували чистий збиток від своєї діяльності. У 2016 р. даний… Читати ще >

Роль міжбанківського кредитування у розвитку банківської системи України (реферат, курсова, диплом, контрольна)

Роль міжбанківського кредитування у розвитку банківської системи України

Постановка проблеми у загальному вигляді. Сучасний стан економіки України характеризується значними реформами та формуванням нової економічної думки. Водночас, банківська система гостро потебує очищення від проблемних банків та переходу на новий рівень ефективного функціонування. Як частина кредитного ринку, міжбанківське кредитування відіграє роль, з однієї сторони, кредитного забезпечення банків, а з іншої, інструменту регулювання міжбанківських відносин. Тому вивчення сучасного стану міжбанківського кредитування в Україні та його впливу на банківську систему є актуальним питанням, що може вказати на способи розвитку банківського сектору економіки.

Аналіз останніх досліджень і публікацій. Проблема функціонування ринку міжбанківського кредитування досліджувана багатьма науковцями-економістами, зокрема даній темі присвячені праці А. Мороза, М. Савлука, В. Лагутіна, І.Сало, К. Ларіонової, С. Л. Брю, Дж.Ф.Сінкі та ін.

Значенню міжбанківського кредитування у розвитку банківської системи присвячено праці О. Кузьмак, О. Костюк та ін.

Виклад основного матеріалу дослідження. Суть міжбанківського кредитування полягає у забезпечення необхідними кредитними ресурсами банківські установи, за рахунок вільних коштів інших банків та НБУ на умовах платності, строковості та поверненості. Міжбанківський кредит дозволяє забезпечити банки-позичальники необхідними короткостроковими дешевими грошовими ресурсами, які можуть бути використані на забезпечення дотримання норми резервування, або досягнення відповідного рівня ліквідності, забезпечення кредитними ресурсами позичальників тощо [1].

Вплив міжбанківського кредитування на розвиток банківської системи, з нашого погляду, доцільно розглядати як співвідношення системи і її елементу. Оскільки, банківська система України стратегічно направлена на стабільність та надійність, то будемо відштовхуватись від поняття «стабільність банківської системи», як основи її розвитку.

У глосарії банківської термінології трактування стабільності банківської системи розглядається як ситуація, коли в національній банківській системі не відбуваються банкрутства банків; або як ситуація, коли національна банківська система є стійкою та прибутковою і повністю відповідає національному законодавству, а також принципам управління ризиками, встановленими Базельським комітетом з питань банківського нагляду [2]. Звідси випливає, що позитивний вплив міжбанківського кредитування на банківську систему проявляється тоді, коли результатом такого кредитування є прибутковість комерційних банків.

Можемо зазначити, як позитивний, так і негативні результати зміни міжбанківського кредитування. Зокрема, його зростання, з однієї сторони, свідчить про те, що у комерційних банків є достатньо вільних коштів, які спрямовуються на кредитування банків-позичальників. З іншої сторони, важливим моментом є спрямування кредитних коштів позичальниками, таким чином, щоб було досягнуто економічного ефекту.

Розглянемо частку міжбанківських кредитів у загальному обсягу кредитів депозитних корпорацій України за 2013;2016 роки (табл.1.).

Таблиця 1. Частка міжбанківських кредитів у загальному обсягу кредитів депозитних корпорацій за 2013;2016 роки.

Показник. | Роки, млн.грн. | Роки, структура %. | |||||||

Валові кредити депозитних корпорацій в т. ч.: | 100,00. | 100,00. | 100,00. | 100,00. | |||||

міжбанківські кредити депозитних корпорацій. | 2,14. | 1,19. | 1,34. | 1,20. | |||||

Джерело: складено автором на основі [3].

Дані табл.1. свідчать про те, що частка міжбанківських кредитів зростає, як правило, у кризовий період. Відтак, у 2013 р. їх частка була досить значною (2,14%) від валових кредитів, а у 2014 р. даний показник знизився майже на 1%. Такі тенденції пов’язані, із зниженням обсягів кредитування, що спричинено кризовою ситуацією у країні.

Слід також відзначити, що на зниження міжбанківського кредитування впливає політика НБУ, яка перебуває на стадії реформ у регулюванні банківської діяльності. Останні роки НБУ зменшує обсяги рефінансування, з метою «очищення» банківської системи від збиткових банків.

Зазначимо, що обсяг заборгованості українських банків перед НБУ за кредитами рефінансування на 1 січня 2017 року становив 74,828 млрд грн, що на 31,031 млрд грн, або на 29,3% нижче за показник на 1 січня 2016 року. Нагадаємо, що збільшення обсягів рефінансування у 2014;2016 р. було пов’язаним із кризовою ситуацією, яка спричинила ажіотаж на валютному ринку, відтік дапозитів з банків, недовіру населення до банківської системи. Відтак, зросла облікова ставка НБУ і відповідно ставки рефінансування також зросли (табл.2.).

Таблиця 2. Процентні ставки рефінансування за 2013;2017 роки, %.

Показник. | Роки. | |||||

станом на 02.2017. | ||||||

Облікова ставка НБУ. | 6,5. | 14,0. | 22,0. | 14,0. | 14,0. | |

Середньозважена ставка за всіма інструментами, в т. ч. | 7,2. | 15,6. | 25,2. | 17,4. | 16,0. | |

Кредити надані шляхом проведення тендерів. | 6,8. | 15,8. | 24,7. | 17,7. | 16,0. | |

Кредити овернайт. | 7,6. | 15,5. | 25,2. | 18,6. | 16,0. | |

Операції РЕПО. | 6,9. | 8,1. | 24,0. | ; | ; | |

Стабілізаційні кредити. | 8,9. | ; | ; | ; | ; | |

Інші короткострокові кредити. | ; | 19,9. | ; | ; | ; | |

Інші кредити програми оздоровлення. | ; | 17,4. | 26,0. | 16,0. | ; | |

Джерело: складено автором на основі [4].

Оскільки величина процентної ставки рефінансування не може перевищувати облікової ставки, то на її зміну впливає грошово-кредитна політика НБУ.

Наведені дані свідчать про розвиток міжбанківського кредитного ринку та активну політику НБУ щодо рефінансування комерційних банків. Проте ефективність таких змін в банківській системі ми можемо оцінити за результатами банківської діяльності.

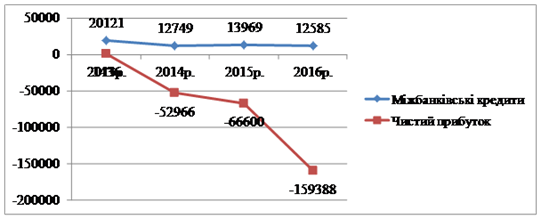

Основним показником ефективності функціонування комерційних банків є їх прибуток. Порівняємо зміну прибутку банківської системи України та зміну обсягу міжбанківських кредитів (рис. 1.).

Рис. 1. Динаміка чистого прибутку та міжбанківського кредитування банківської системи України, млн. грн.

Джерело: складено автором на основі [3].

За даними рис. 1. можемо зробити висновок, про те, що співставність змін міжбанківського кредитування та чистого прибутку практично не має закономірності, оскільки темпи зниження чистого прибутку були значно вищими аніж темпи зниження обсягів міжбанківського кредитування. За останні роки (2013;2016 рр.) банки України в сукупності отримували чистий збиток від своєї діяльності. У 2016 р. даний показник досягнув -159 388 млн.грн. Танкі тенденції вказують на необхідність застосування заходів для спрямування міжбанківських кредитів банком-позичальником у розвиток та зростання прибутку.

Проаналізувавши основні показники банківської системи України та ринку міжбанківського кредитування, можемо виділити наступні проблеми.

- 1. Банківська система України отримує сукупний чистий збиток (показник росте за останні роки). Причинами цього є: недовіра населення, що спричинило відтік депозитів; висока вартість кредитів для населення; неефективне управління активами комерційних банків; високий рівень ризику кредитних портфелів банків тощо.

- 2. Міжбанківське кредитування, як інструмент стимулювання ефективності банківської діяльності, не виконує даної функції.

- 3. Великі обсяги рефінансування НБУ комерційних банків у кризовий період, окрім стабілізування банківської системи, спричинило нарощення їх боргу.

- 4. Рефінансування НБУ, восновному, спрямоване на підтримку нестабільних та проблемних банків. Такий стереотип формує хибне ставлення банків-позичальників до цільового використання даних грошових ресурсів.

Нами запропоновано наступні шляхи підвищення ефективності міжбанківського кредитування в Україні.

- 1. Зі сторони НБУ доцільно, на нашу думку, застосування наступних заходів:

- — незважаючи на те, що комерційні банки ввважаються надійними позичальниками, в зв’язку з тим, що за останніми даними значна кількість банків в Україні банкрутує, необхідно змінити підходи до оцінки кредитних ризиків. Оцінка кредитоспроможності банку-позичальника, на нашу думку, повинна відбуватись на міжбанківському ринку за більш жорсткими вимогами. Окрім того, доцільно на рівні НБУ створити систему оцінки кредитоспроможності банків України та створити єдину базу даних, що може бути доступною банкам-кредиторам на вимогу;

- — ініціювати обмеження кредитування збиткових банків, що прискорить процес очищення банківської системи від проблемних банків і надасть стимул до вдосконалення результативності діяльності банків;

- — стимулювати залучення грошових ресурсів на міжбанківський ринок;

- — вдосконалити механізм міжбанківського кредитування у частині відповідальності позичальника. Застосовувати примусове погашення простроченої заборгованості за рахунок всіх наявних ресурсів банку-боржника тощо.

З початку 2017р. набрала чинності Постанова НБУ № 351 [5], що визначає, зокрема, умови оцінки кредитного ризику при міжбанківському кредитуванню. Відповідно до даної Постанови, банк-кредитор повинен затвердити внутрішньобанківське положення, що буде визначати умови оцінки кредитоспроможності банку-позичальника. Відповідно до таких змін, нами рекомендовано для банків-кредиторів, щоб такі положення спрямовувались на зниження кредитних ризиків та зростання вимог до позичальників.

Окрім вище зазначеного, на нашу думку, необхідно виділити роль позичальника на міжбанківському кредитному ринку. Зокрема, залучені на міжбанку кредитні кошти повинні спрямовуватись на покращення показників ліквідності, прибутковості, стабільності чи надійності банку. Тобто для підвищення результативності діяльності банку. Для цього необхідно приділити увагу менеджменту та управління активами банку.

Висновки з даного дослідження. На основі вище викладеного можна узагальнити, що міжбанківське кредитування в сьогоднішніх реаліях не є стимулом для зростання прибутковості банків України. На даній стадії змін та реформ банківської системи все ж виникає ряд питань щодо ефективності політики НБУ щодо рефінансування банків та регулювання ринку міжбанківського кредитування.

Запропоновані нами заходи трансформації підходу до трактування та сприйняття міжбанківського кредитування спрямовані на збільшення його результативності для банку-позичальника і банківської системи загалом.

Література

- 1. Ларіонава К.Л. Теоретичні аспекти визначення міжбанківського кредитного ринку та його сучасний стан в Україні // К.Л. Ларіонова — Фінансовий простір № 2(18) 2015, с.32−37

- 2. Глосарій банківської термінології // Офіційний сайт НБУ. — Електронний ресурс. — Режим достуту: https://bank.gov.ua/control/uk/publish/article?art_id=123 667

- 3. Статистика індикаторів фінансової стійкості // Офіційний сайт НБУ. — Режим доступу: https://bank.gov.ua/control/uk/publish/category?cat_id=44 575

- 4. Огляди фінансових корпорацій // Офіційний сайт НБУ. Режим доступу. — https://bank.gov.ua/control/uk/publish/article?art_id=27 843 415&cat_id=44 578#1

- 5. Положення про визначення банками України розміру кредитного ризику за активними банківськими операціями// Постанова Правління Національного банку України від 30.06.2016 р. № 351 — Режим доступу:

References.

- 1. Larionava K.L. «Theoretical aspects of the definition of interbank credit market and its current situation in Ukraine», Finansovyj prostir, vol.2, pp.32−37.

- 2. Official site of the National Bank of Ukraine (2017), «Glossary of banking terms» available at: https://bank.gov.ua/control/uk/publish/article?art_id=12 3667(Accessed 4 April 2017).

- 3. Official site of the National Bank of Ukraine (2017), «Statistic indicators of financial stability» available at: https://bank.gov.ua/control/uk/publish/category?cat_id=44 575 (Accessed 10 April 2017).

- 4. Official site of the National Bank of Ukraine (2017), «Review financial corporations» available at: https://bank.gov.ua/control/uk/publish/article?art_id=27 843 415&cat_id=44 578#1 (Accessed 10 April 2017).

- 5. National Bank of Ukraine (2016), «Regulation on the definition of banks in Ukraine credit risk from active banking operations», available at: http://zakon2.rada.gov.ua/laws/show/v0351500−16 (Accessed 10 Квітня 2011).