Основними підставами у відмові ФГВФО в задоволені позовних вимог є

Суди роблять акцент на тому, що НБУ зобов’язаний надати банку 180 днів для відновлення платоспроможності і тільки після закінчення цього строку може визнавати його неплатоспроможним. Так, згідно із Законом України 5 Про банки та банківську діяльність: Закон України від 07.12.2000 р. № 2121-III, ст. 75, 76. URL: http://zakon2.rada.gov.ua/laws/show/2121−14, є регламентований строк (180 днів… Читати ще >

Основними підставами у відмові ФГВФО в задоволені позовних вимог є (реферат, курсова, диплом, контрольна)

- — недоведеність наявності в діях відповідача всіх елементів складу цивільного правопорушення (протиправної поведінки, збитків, причинного зв’язку між протиправною поведінкою та збитками, вини), які могли призвести до настання негативних фінансовоекономічних наслідків для банку та його неплатоспроможності (не доведено вину акціонера);

- — відмова відповідача (акціонера банку) придбати акції додаткового випуску, згідно з Законом України (ст. 27) Про акціонерні товариства: Закон України від 17.09.2008 р. № 514-VI. URL: http ://zakon5. rada.gov.ua/laws/show/514−17, не вважається неправомірною бездіяльністю, що призвела до неплатоспроможності банку, оскільки придбання акцій додаткової емісії є переважним правом, а не обов’язком акціонера (банк «Меркурій»);

- — непередбаченість чинним законодавством автоматичної відповідальності власників істотної участі за зобов’язаннями банку у випадку визнання його неплатоспроможним;

- — визначення конкретної суми збитків можливе після продажу активів [4].

Крім того, набула активного поширення практика відновлення діяльності ліквідованих банків за рішеннями судів (табл. 1).

Згідно із Законом України Про доступ до судових рішень: Закон України від 22.12.2005 р. № 3262-IV, п. 4, ст. 7. URL: http ://zakon0. rada.gov.ua/laws/show/3262−15, більшість оскаржених рішень НБУ про визнання банків неплатоспроможними не оприлюднено, а ті матеріали справ, які є у відкритому доступі, містять посилання на прецедент для скасування постанов НБУ.

Скасовуючи рішення НБУ про визнання банків неплатоспроможними та про запровадження тимчасових адміністрацій і відкликання ліцензій, суди посилаються на те, що застосування Національним банком України заходів впливу є правомірним лише у разі наявності для цього відповідних правових підстав, дотримання НБУ законодавчо визначеної процедури їх застосування, строків притягнення власників і топ-менеджерів банків до відповідальності.

Таблиця 1 Банки, щодо яких суди ухвалили рішення про відновлення їх діяльності або про скасування рішення про їх визнання неплатоспроможними.

Банк. | Рішення судів, що не підтвердили правомірність дій НБУ. | |

ПАТ. «Банк Велес». | Рішення Вищого адміністративного суду України від 16.11.2016 р. у справі № К/800/15 569/16 про скасування постанови НБУ про віднесення до категорії неплатоспроможних ПАТ «Банк Велес». | |

ПАТ «АКБ «Капітал». | Донецьким окружним адміністративним судом 07.10.2015 р. прийнято постанову, якою скасовано та визнано протиправними рішення НБУ та ФГВФО від 20.07. 2015 р. щодо визнання ПАТ «АКБ «Капітал» неплатоспроможним та запровадження тимчасової адміністрації. Донецький апеляційний адміністративний суд 13.11.2015 р. залишив рішення суду першої інстанції без змін. | |

ПАТ «Банк «Київська Русь». | Київський апеляційний адміністративний суд 05.12.2016 р. у справі № 826/22 323/15 скасував постанову Правління НБУ щодо неплатоспроможності ПАТ «Банк «Київська Русь» та постанову про його ліквідацію. | |

ПАТ «КБ «Преміум». | Рішення Вищого адміністративного суду України від 29.03.2016 р. у справі № 826/2607/16 про скасування постанови НБУ про віднесення до категорії неплатоспроможних ПАТ «КБ «Преміум». | |

ПАТ. «Радикал банк». | Окружний адміністративний суд міста Києва 07.04.2016 р. скасував постанову НБУ про віднесення до категорії неплатоспроможних ПАТ «Радикал банк». | |

ПАТ. «Родовід банк». | За рішенням Печерського районного суду міста Києва від 22.04.2016 р. у справі № 757/19 277/16-ц, членам виконавчої дирекції Фонду заборонено вносити пропозицію до НБУ та приймати рішення про ліквідацію ПАТ «Родовід банк». | |

ПАТ КБ «Союз». | Окружний адміністративний суд міста Києва 28.03.2016 р. визнав протиправною і скасував постанову щодо відкликання банківської ліцензії та ліквідації ПАТ КБ «Союз». Київський апеляційний адміністративний суд 26.04.2016 р. залишив без задоволення скарги НБУ та ФГВФО. | |

ПАТ «Східно-промисловий комерційний банк». | Рішення Луганського окружного адміністративного та Донецького апеляційного адміністративного судів про скасування постанови НБУ про віднесення до категорії неплатоспроможних ПАТ «Східно-промисловий комерційний банк». | |

«Укргазпромбанк». | Окружний адміністративний суд міста Києва 14.03.2016 р. визнав протиправною бездіяльність регулятора щодо «Укргазпромбанку», Київський апеляційний адміністративний суд 26.04. 2016 р. підтвердив рішення Окружного адміністративного суду міста Києва про протиправність бездіяльності НБУ щодо ліквідованого «Укргазпромбанку». | |

ПАТ «Український інноваційний банк». | Рішення Вищого адміністративного суду України від 31.08.2016 р. у справі № 826/1162/16 про скасування постанови НБУ про віднесення до категорії неплатоспроможних ПАТ «Український інноваційний банк». | |

ПАТ «КБ «Фінансова ініціатива». | Ухвалою Господарського суду міста Києва від 15.10.2015 р. у справі № 910/26 664/15, за позовом «Perusta Constructions LTD», членам виконавчої дирекції Фонду заборонено вносити пропозицію до НБУ та ухвалювати рішення про ліквідацію ПАТ «КБ «Фінансова ініціатива». | |

ПАТ «Банк Форум». | Вищий адміністративний суд України 22.01.2015 р. скасував рішення ФГВФО про ліквідацію ПАТ «Банк Форум», задовольнивши касаційну скаргу мажоритарія банку «Yernamio Consulting LTD». | |

ПАТ «Банк «Юнісон». | Ухвалою Дніпропетровського районного суду Дніпропетровської області від 16.05.2016 р. у справі № 2−175/1932/16-ц членам виконавчої дирекції Фонду заборонено вносити пропозицію до НБУ та ухвалювати рішення про ліквідацію ПАТ «Банк «Юнісон». | |

Джерело: складено авторами за даними з відкритих джерел.

Суди роблять акцент на тому, що НБУ зобов’язаний надати банку 180 днів для відновлення платоспроможності і тільки після закінчення цього строку може визнавати його неплатоспроможним. Так, згідно із Законом України 5 Про банки та банківську діяльність: Закон України від 07.12.2000 р. № 2121-III, ст. 75, 76. URL: http://zakon2.rada.gov.ua/laws/show/2121−14, є регламентований строк (180 днів), протягом якого банк повинен привести свою діяльність у відповідність до вимог законодавства і не пізніше якого НБУ зобов’язаний вирішити питання про визнання його неплатоспроможним. Чинне законодавство, з одного боку, містить гарантії надання банку можливості привести його діяльність у відповідність до вимог законодавства у межах зазначеного строку, а з іншого, передбачаючи повноваження НБУ ухвалювати рішення про неплатоспроможність банку у будь-який строк до 180 днів, — їх нівелюють, тим самим надаючи потенційну можливість дочасного визнання банку неплатоспроможним, що створює додаткові ризики порушення інтересів вкладників і кредиторів банку.

Судді постановляють, що приписи ст. 75, 76 зазначеного Закону України є нечіткими, неузгодженими і непередбачуваними у застосуванні, оскільки допускають декілька варіантів юридично значущої поведінки суб'єктів правовідносин і множинне розуміння їх прав і обов’язків, що є порушенням принципу правової визначеності. Судова колегія у справі щодо законності ліквідації ПАТ «Український інноваційний банк» також звертає увагу, що така підстава визнання банку неплатоспроможним, як нездатність його учасників забезпечити рівень капіталізації, є необгрунтованою, оскільки НБУ не визначає, яким чином ним встановлено неспроможність безпосередньо учасників здійснити капіталізацію банку, що вказує на невмотивованість такого рішення НБУ Ухвала Вищого адміністративного суду України від 31.08.2016 р. у справі № 826/1162/16. URL: http://document.ua/pro-viznannja-protipravnimi-ta-skasuvannja-postanovi-pravlin-doc284345.html Постанова Київського апеляційного адміністративного суду від 5.12.16 р. у справі № 826/22 323/15. URL: http://www.reyestr.court.gov.ua/Review/63 188 566. Крім того, колегія суддів встановлює, що в матеріалах справи щодо законності ліквідації ПАТ «Банк «Київська Русь» про фінансові показники банку відсутні будь-які докази щодо порядку здійснення моніторингу, його періодичності, повноти, правильності та об'єктивності даних, законності способу отримання таких даних, вірності показників.

Водночас суди задовольняють позови клієнтів банків щодо визнання неправомірною бездіяльність НБУ, яка призвела до ліквідації банків. Так, стосовно ПАТ «Брокбізнесбанк» суд визнав протиправною бездіяльність НБУ з 01.07.2011 р. по 28.02.2014 р., оскільки не вжив належних заходів щодо забезпечення захисту законних інтересів вкладників і кредиторів для безпеки збереження коштів на банківських рахунках, що призвело до порушення строків проведення інспекційної планової перевірки (не рідше ніж 1 раз на 36 місяців); з листопада 2013 р. по лютий 2014 р., оскільки не вжив адекватних, негайних і рішучих дій, не ухвалив своєчасно рішення про застосування адекватного заходу впливу до ПАТ «Брокбізнесбанк» на підставі проведеної перевірки та складеного Звіту про інспектування та встановленої рейтингової оцінки за системою CAMELSO, що призвело до стійкої фінансової неплатоспроможності ПАТ «Брокбізнесбанк»; провів операції репо без перевірки платоспроможності; не здійснив планової виїзної перевірки ПАТ «Брокбізнесбанк» у період до 28.02.2014 р. з питань фінансового моніторингу протягом понад 2 роки Постанова Окружного адміністративного суду міста Києва від 17.03.15 р. у справі № 826/19 469/14. URL: http://reyestr.court.gov.ua/Review/43 184 563.

«Очищення» банківського сектору: передумови, масштаби та наслідки. Окупація Криму та воєнна агресія на Сході України спричинили серйозні проблеми для банківського сектору, що згодом запустило ланцюгову реакцію в усіх секторах економіки нашої країни.

Девальвація національної валюти зробила неможливим для більшості позичальників обслуговування валютних позик, що стало однією з ключових причин зростання простроченої заборгованості, показники якої істотно перевищують рівень 2008;2010 рр. Питома вага прострочених кредитів у кредитному портфелі банків зросла із 7,7% на кінець 2013 р. до 24,2% на кінець листопада 2016 р. (найвище значення у 2008;2010 рр. — 11,2%). Фактично частка проблемних кредитів є значно більшою, оскільки до складу простроченої заборгованості не включено реструктуризовані кредити та заборгованість неплатоспроможних банків. Погіршення якості кредитів та інших активів банків призвело до необхідності формування ними додаткових резервів — сумарно за 2014;2016 рр. відрахування в резерви 2014 р. — 103 млрд грн, або 39% загального обсягу витрат банків; 2015 р. — 114 млрд грн, або 43%; 2016 р. — 198 млрд грн, або 57%. за їх активними операціями перевищили 400 млрд грн.

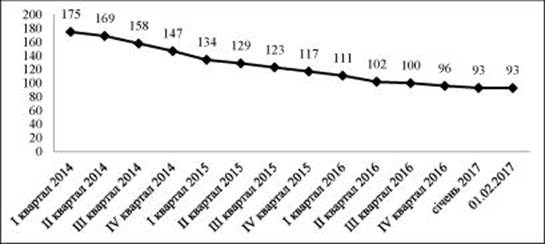

Зростання проблемної заборгованості через девальвацію гривні, зловживання менеджменту та власників банків призвели до збитковості банківського сектору. Важливими причинами збитковості банків стали також втрата активів унаслідок анексії Криму та ситуації на Сході України, а також зростання вартості ресурсів. З лютого 2014 р. Станом на 01.07.2014 р. офіційно фінансовий результат діяльності банків був позитивним (1,25 млрд грн), проте саме у червні 2014 р. два великих банки переведено в категорію тих, що перебувають в стадії ліквідації - сума збитку цих банків вже за підсумками І кварталу 2014 р. становила 3,3 млрд грн (ПАТ «Брокбізнесбанк» — 2518 млн грн; ПАТ «Банк Форум» — 782 млн грн). і впродовж 2015;2016 рр. діяльність банківського сектору була збитковою Сумарно за 3 роки банками отримано від'ємний фінансовий результат у сумі 279 млрд грн. Так, із січня 2014 р. по 1 березня 2017 р. з ринку виведено 87 банків, з яких: 81 — шляхом ліквідації; 1 — шляхом продажу інвестору; у 5 банках, що належать до категорії неплатоспроможних, діє тимчасова адміністрація (рис. 1). Переважна кількість банків, виведених з ринку, — банки з вітчизняним і псевдо-іноземним капіталом (ПАТ «Всеукраїнський акціонерний банк» (ПАТ «ВіЕйБі Банк»), ПАТ «КБ «Надра», ПАТ «Банк Форум», ПАТ «Банк «Київська Русь», ПАТ «Західінкомбанк», ПУАТ «Фідобанк», ПАТ «Банк «Юнісон», АТ «Дельта Банк»).

Рис. 1. Виведення банків з ринку у 2014;2017 рр., один.

Джерело: складено авторами за даними: Офіційний сайт Національного банку України. URL: https://www.bank.gov.ua; Офіційний сайт Фонду гарантування вкладів фізичних осіб. URL: http://www.fg.gov.ua.

Унаслідок виведення банків з ринку потенційні втрати клієнтів (вкладників і кредиторів банків) становили (на кінець травня 2016 р.) понад 300 млрд грн, у тому числі: 270 млрд грн — юридичних осіб; 32 млрд грн — фізичних осіб по вкладах, не гарантованих державою [5].

Активне виведення банків з ринку призвело до різкого зростання фінансового навантаження на Фонд гарантування вкладів фізичних осіб: за 2014;2016 рр. вкладникам банків-банкрутів сплачено 81 млрд грн.

Для здійснення виплат ФГВФО змушений здійснювати запозичення в Уряду, для чого останній розмістив облігації внутрішньої державної позики (далі - ОВДП) строком на 15 років з процентною ставкою 10−12,5%, на загальну суму 59,6 млрд грн 2014 р. — 10,1 млрд грн, строком 15 років і процентною ставкою 12,5%; 2015 р. — 41,5 млрд грн (2 випуски: 20 млрд грн та 21,5 млрд грн, процентна ставка — 12%; 2016 р. — 7,941 млрд грн, процентна ставка — 10%). Сукупні витрати на обслуговування цих ОВДП становлять 105,6 млрд грн.

Перспектива повернення коштів, що знаходилися на рахунках підприємств у банках, щодо яких ухвалено рішення про введення тимчасової адміністрації або ліквідації, практично відсутня, оскільки оціночна вартість активів таких банків у декілька разів є меншою, ніж їх балансова вартість. Станом на 01.01.2017 р. загальна балансова вартість активів 85-ти банків, виведених з ринку, становить 471 млрд грн, а оціночна — 97,5 млрд грн, або 20% від балансової вартості [6]. Вартість активів окремих неплатоспроможних банків і надходження за цими активами (на ці банки припадає 58% балансової вартості 85-ти банків, виведених з ринку) наведено в таблиці 2.

Таблиця 2 Вартість активів окремих неплатоспроможних банків.

Банк. | Балансова вартість активів, млн грн. | Оціночна вартість активів, млн грн. | Оціночна вартість до балансової вартості %. | Надходження станом на 01.01.2017 р., млн грн. | Співвідношення надходжень до балансової вартості, %. | ||||

Всього. | у тому числі: | ||||||||

погашення заборгованості за кредитами. | Реалізація майна банку. | інші надходження *. | |||||||

ПАТ «Брокбізнесбанк». | 18 897,8. | 2959,4. | 15,7. | 1078,1. | 157,8. | 434,1. | 486,2. | 5,7. | |

ПАТ «Банк «Форум». | 18 250,3. | 7089,1. | 38,8. | 2752,4. | 1101,8. | 1148,6. | 502,1. | 15,1. | |

ПАТ «ВіЕйБі Банк». | 25 189,0. | 5606,4. | 22,3. | 1185,2. | 170,7. | 116,7. | 897,7. | 4,7. | |

ПАТ «КБ «Південкомбанк». | 9792,2. | 477,9. | 4,9. | 215,7. | 12,1. | 201,5. | 2,2. | 2,2. | |

ПАТ «Імексбанк». | 14 806,1. | 2043,8. | 13,8. | 114,6. | 37,3. | 48,2. | 29,0. | 0,8. | |

ПАТ «КБ «Надра». | 45 030,6. | 7736,1. | 17,2. | 999,5. | 577,5. | 370,6. | 51,4. | 2,2. | |

АТ «Дельта Банк». | 86 922, 8. | 29 187,2. | 33,6. | 6426,2. | 5631,8. | 39,4. | 755,0. | 7,4. | |

ПАТ «Фінанси та Кредит». | 45 065,4. | 9969,2. | 22,1. | 554,2. | 345,7. | 69,8. | 138,7. | 1,2. | |

ПАТ «Златобанк». | 10 493,6. | 1467,2. | 14,0. | 342,3. | 124,6. | 96,2. | 121,5. | 3,3. | |

Всього. | 274 447,8. | 66 536,4. | 24,2. | 13 668,2. | 8159,3. | 2525,1. | 2983,8. | 4,98. | |

* Купон за цінними паперами, продаж (обмін) валюти, оренда, погашення дебіторської заборгованості, повернення гарантованого депозиту тощо.

Джерело: складено авторами за даними: Офіційний сайт Фонду гарантування вкладів фізичних осіб. URL: http://www.fg.gov.ua.

Співвідношення оціночної та балансової вартості активів банків, виведених з ринку, коливається в межах від 0,2% до 70%. У багатьох випадках це може свідчити, насамперед, про зловживання з боку посадових осіб як ФГВФО (не виключено, за змовою з оцінювачами) з метою розпродажу активів банків за непрозорими умовами (із заниженням ціни), так і банків (відображення в бухгалтерському обліку «фіктивних» активів). Одним з підтверджень необ'єктивної оцінки активів є істотне перевищення ціни реалізації активів над оціночною вартістю. Приклади щодо майнових прав вимоги за кредитними договорами та основних засобів наведено в таблицях 3, 4.

Щодо 13-ти банків ПАТ «Брокбізнесбанк», ПАТ «Банк «Форум», ПАТ «Енергобанк», ПАТ «Банк «Київська Русь», ПАТ «Східно-промисловий комерційний банк», ПАТ «Укргазпромбанк», ПАТ «АКБ «Капітал», ПАТ «Радикал банк», АТ «Банк «Велес», ПАТ «КБ «Фінансова ініціатива», ПАТ «Укрінбанк», ПАТ «Преміум», ПАТ «Союз»., виведених з ринку, суди різних інстанцій прийняли ухвали щодо скасування рішень НБУ та ФГВФО про їх віднесення до категорії неплатоспроможних і ліквідацію. Імовірно, на «плечі» платників податків держава перекладе і відшкодування збитків власникам цих 13-ти банків. Балансова вартість активів цих банків перевищує 76 млрд грн, оціночна є набагато нижчою.

Таблиця 3 `Об'єктивність" оцінки майнових прав вимоги за кредитними договорами, тис. грн.

Банк. | Тип кредиту, де ЮО — юридична особа, ФО — фізична особа. | Залишок заборгованості на дату реалізації (екв. грн). | Оціночна вартість права вимоги за кредитом, без ПДВ. | Ціна реалізації активу. | Різниця між ціною реалізації та оціночною вартістю майна. | Співвідношення оціночної та балансової вартості, %. | Співвідношення ціни реалізації та балансової вартості, %. | |

ПАТ «Банк Київська Русь». | Іпотека (ФОП). | |||||||

ПАТ «Автокразбанк». | Іпотека (ФОП). | 112 656. | 17 226. | 30 300. | ||||

ПАТ «Укргазпромбанк». | Іпотека (ФО). | |||||||

ПАТ «Укргазпромбанк». | Іпотека (ФО). | |||||||

АТ «Банк «Фінанси та Кредит». | Іпотека (ЮО). | 58 374. | 15 744. | 28 037. | 12 293. | |||

ПАТ «Златобанк». | Автокредит (ЮО). | 15 886. | ||||||

ПАТ «Златобанк». | Іпотека (ЮО). | 23 955. | 11 028. | |||||

ПАТ «Златобанк». | Автокредит (ФО). | 32 459. | 15 044. | |||||

ПАТ «Єврогазбанк». | Інша застава (ЮО). | 12 779. | ||||||

ПАТ «Радикал Банк». | Іпотека (ЮО). | 15 087. | ||||||

ПАТ «Банк «Форум». | Іпотека (ЮО). | 41 631. | 22 946. | 16 241. | ||||

Всього. | 329 976. | 58 441. | 128 998. | 70 557. | ||||

Джерело: складено авторами за даними: Офіційний сайт Фонду гарантування вкладів фізичних осіб. URL: http://www.fg.gov.ua.

Крім того, внаслідок «очищення» банківського сектору недоотримано податкових надходжень від:

- — підприємств, які понесли збитки від неповернення коштів, що знаходилися на їхніх рахунках у збанкрутілих банках;

- — комерційних банків, через їх збитковість і банкрутство;

- — фізичних осіб, які втратили роботу через банкрутство банків і підприємств. Такою є ціна «очищення» банківського сектору для бюджету та суспільства. Унаслідок девальвації національної валюти та виведення банків з ринку значних збитків зазнали юридичні особи та населення, внаслідок чого істотно погіршився фінансовий стан багатьох підприємств, окремі з них збанкрутували. Втрати позичальників-резидентів на курсовій різниці становили за 3 роки 564 млрд грн (нефінансових корпорацій — 443 млрд грн, фізичних осіб — 115 млрд грн).

Таблиця 4 «Об'єктивність» оцінки основних засобів заставного майна, тис. грн

Банк. | Найменування активу. | Опис активу. | Балансова вартість. | Оціночна вартість, з ПДВ. | Ціна Реалізації активу. | Різниця між ціною реалізації та оціночною вартістю майна. | Співвідношення оціночної та балансової вартості, %. | Співвідношення ціни реалізації та балансової вартості, %. | |

ПАТ «КБ «Надра». | Будівлі та споруди. | Будівля (м. Чернівці). | |||||||

АТ «Банк «Фінанси та Кредит». | Нежитлове приміщення. | 3 комплекси (молокозавод, автотранспортне підприємство, очисні споруди) та устаткування, обладнання, інвентар, основні засоби (Чернігівська обл.). | |||||||

АТ «Банк «Фінанси та Кредит». | Інші основні засоби. | Устаткування, обладнання, інвентар, основні засоби та інше майно. | |||||||

ПАТ «Дельта Банк». | Будівлі та споруди. | Будинок із земельною ділянкою (м. Мукачеве). | |||||||

Всього. | |||||||||

Джерело: складено авторами за даними: Офіційний сайт Фонду гарантування вкладів фізичних осіб. URL: http://www.fg.gov.ua.

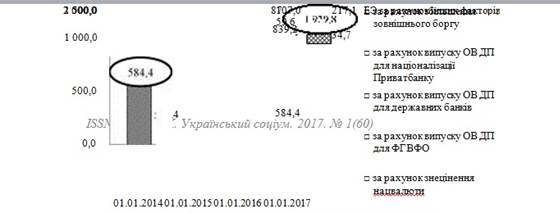

Ситуація в банківській системі стала однією з головних причин стрімкоподібного зростання обсягу державного боргу, який зріс (з урахуванням гарантованого) за три роки у 3,3 раза Із 584,8 млрд грн на кінець 2013 р. до 1929,8 млрд грн за 2016 р., тобто на 1345 млрд грн. і на кінець 2016 р. досяг 1,93 трлн грн (рис. 2). Рівень державного боргу України у декілька разів перевищує критичне значення показників боргової залежності держави За 2016 рік: показник відношення державного та гарантованого державою боргу України до ВВП становив 82% при припустимому рівні боргової залежності, визначеному МВФ і Світовим банком для країн з ринками, що формуються, у 30% та встановленому статтею 18 Бюджетного кодексу України та Копенгагенськими критеріями членства в ЄС у 60%; показник фіскальної спроможності держави (відношення державного та гарантованого державою боргу до доходів державного бюджету) становив 313%, що у 3 рази перевищує критичний рівень. (82% ВВП, або 313% доходів державного бюджету).

Рис. 2. Державний та гарантований державою борг України, млрд грн

Джерело: складено авторами за даними: Офіційний сайт Національного банку України. URL: https://www.bank.gov.ua; Офіційний сайт Міністерства фінансів України. URL: http://www.minfm.gov.ua.

Внаслідок знецінення національної валюти Розрахунок: (27,1909 — 7,993) 43,713 = 839 (млрд грн), де: (27,1909 — 7,993) — курсова різниця на початок 2017 р. та 2014 р. (грн/дол. США), 43,713 — сума боргу, номінованого в іноземній валюті, на початок 2014 р. (млрд дол. США). державний борг збільшився на 839 млрд грн (62% приросту боргу), що зумовлено його структурою, яка склалась у попередні роки і яка свідчила про валютну вразливість сектору державних фінансів На початок 2014 р. частка боргу, номінованого в іноземній валюті, у загальній сумі державного боргу становила 59,8%, з точки зору фінансової безпеки, майже у 1,5 раза перевищувала критичне значення показника для країн з ринками, що формуються (40,3% - за методикою МВФ). На початок 2017 р. ця частка вже становила 69,7%.

Необхідність докапіталізації українських банків значною мірою пов’язана із знеціненням національної валюти, за рівнем якої Україна у 2015 р. стала лідером у світі.

Після випуску ОВДП для вирішення у 2014;2016 рр. проблем, пов’язаних з діяльністю банківського сектору (фінансування ФГВФО з метою відшкодування гарантованих сум по збанкрутілих банках, збільшення капіталу державних банків і банків з державною участю, переходу ПАТ КБ «ПриватБанк» у стовідсоткову державну власність), державний борг збільшився на 201,3 млрд грн, а це — 145% видатків держбюджету на оборону за 3 роки, або 583% видатків на охорону здоров’я, або майже 60% видатків на соціальний захист і соціальне забезпечення (табл. 5).

Таблиця 5 Витрати державного бюджету, пов’язані з діяльністю банківської системи, млрд грн.

Показники. | 2014;2016. | ||||

Випуск ОВДП для фінансування ФГВФО з метою відшкодування гарантованих сум по збанкрутілих банках. | 10,118. | 41,5. | 7,941. | 59,559. | |

Випуск ОВДП для докапіталізації державних банків і банків з участю держави, у тому числі: | 16,599. | 3,837. | 14,275. | 34,710. | |

АТ «Укрексімбанк». | 5,0. | 9,319. | 14,319. | ||

АТ «Ощадбанк». | 11,599. | 4,956. | 16,554. | ||

АБ «Укргазбанк». | 3,837. | 3,837. | |||

Випуск ОВДП для націоналізації ПАТ КБ «ПриватБанк». | ; | ; | 107,0. | 107,0. | |

Всього випуск ОВДП для вирішення проблем з банківською системою. | 26,716. | 45,337. | 129,216. | 201,269. | |

Сукупні витрати на обслуговування ОВДП, випущених відповідно до пунктів 1−3. | 30,680. | 78,345. | 101,154. | 210,179. | |

Для порівняння: | |||||

Видатки державного бюджету на: | |||||

оборону. | 27,363. | 52,005. | 59,349. | 138,717. | |

охорону здоров’я. | 10,581. | 11,450. | 12,456. | 34,488. | |

соціальний захист та соціальне забезпечення. | 80,558. | 103,701. | 151,965. | 336,225. | |

Доходи державного бюджету: | |||||

податок і збір на доходи фізичних осіб. | 12,646. | 45,062. | 59,810. | 117,518. | |

податок на прибуток підприємств. | 39,942. | 34,776. | 54,344. | 129,062. | |

Примітка: «-» — випуск ОВДП не проводився.

Джерело: складено авторами за даними: Офіційний сайт Міністерства фінансів України. URL: http://www.minfm.gov.ua.

Крім того, сукупні витрати на обслуговування цих ОВДП становлять 210 млрд грн, розмір заборгованості за цими ОВДП значно перевищує податкові надходження до державного бюджету за цей період як податку та зборів на доходи фізичних осіб, так і податку на прибуток підприємств.

З огляду на те, що переважна частина ОВДП (за сумою основного боргу), що перебувають в обігу, знаходяться у портфелі НБУ (станом на 01.01.2017 р. — 382 млрд грн, або 57,3%) та є основним джерелом його доходів (за 2015 р. — 54,4% чистих доходів), можна стверджувати, що «завдяки» проблемам банківського сектору НБУ вимушено отримує великі доходи, які в подальшому також буде перекладено на всіх платників податків і громадян країни.