Теоретичні засади аналізу інвестицій при оцінці вартості акцій підприємства

Продавець може вести переговори з двох позицій: з позиції слабшого і з позиції сильнішого. Якщо продавцю необхідно швидше продати акції, а конкуренції між покупцями немає то продавець може згодитись на нижчу ціну. Якщо ж покупець тільки один, або він дуже хоче придбати ці акції то змушений буде пристати на ціну продавця. Коли покупець не пропонує достатньо високої ціни, щоб задовольнити продавця… Читати ще >

Теоретичні засади аналізу інвестицій при оцінці вартості акцій підприємства (реферат, курсова, диплом, контрольна)

Анотація

У статті виділено основні проблеми та тенденції ефективного оцінювання вартості акцій підприємства на основі аналізу інвестицій, що визначають напрям і динаміку вкладень. Досліджено основні фактори, що впливають на процес формування інвестиційного пакету. Визначено стратегічні напрями розвитку для покращення ефективності використання інвестицій. Виходячи з аналізу сучасної ситуації на ринку інвестицій України, автор доводить, що при визначенні інвестиційної привабливості підприємств України слід враховувати фактори інвестиційного потенціалу підприємств.

Величина інвестицій є одним з найбільш очевидних факторів, що відрізняють приватного інвестора від компанії. Коли одна компанія вкладає інвестиції через купівлю акцій у іншої то вона більше зацікавлена в отриманні максимального прибутку ніж у сумі дивідендів, які є основним інтересом для дрібних інвесторів. Крім величини інвестицій важливим індикатором, що характеризує цілі інвестора є довго строковість інвестицій.

Ключові слова: інвестиції, ціна акції, оцінка вартості акцій, валова вартість, ліквідаційна вартість, відновна вартість, дивідентний дохід.

інвестиція акція вартість.

Annotation.

THE THEORETICAL BASICS OF THE INVESTMENT ANALYSIS IN ASSESSING OF THE COMPANY’S STOCK VALUE

The key issues and tendencies of the efficient assessing of the company’s stock value on the basis of the investment analysis, determining the direction and dynamics of investments are highlighted in the paper. The basic factors that influence on the formation of the investment package are observed. The strategic directions of growth to improve the efficiency of investment are defined. Based on the analysis of the current situation at the investment market of Ukraine, the author shows that in the process of determining of the investment attractiveness of Ukraine’s companies the factors of the company’s investment potential should be considered. The value of investments is one of the most obvious factors that distinguish the company from a private investor. Except the value of investments the important indicator that characterizes the goals of investor are the long-term investments.

Key words: investment, stock price, assessing of the company’s stock value, gross value, liquidation value, replacement value, divided yield.

Постановка проблеми. Ціна акції є сума про яку домовляються продавець і покупець цінних паперів. В процесі купівлі-продажу акцій сторони визнають, що цінний папір — акція має певну вартість. Ця вартість залежить від ситуації на ринку, тобто вартість акцій — це об'єктивно встановлена ціна яка визначається ринковим механізмом рівноваги попиту та пропозиції. Ціни встановлюються учасниками ринку через торги на біржі. Підприємства чи особи які хочуть купити чи продати акції повинні встановити ціну за якою вони згідні договоритись про купівлю чи продаж. Проблема переговорів постає у тому як знайти спосіб оцінки вартості акцій, щоб задовольнити кожну із сторін. Тому проблема оцінки вартості акцій є досить актуальною.

Аналіз останніх наукових досліджень і публікацій. Дану проблему досліджували багато як українських так і іноземних вчених. Серед них були: Бланк І.А., Гайдуцький А. П., Гойко А. Ф., Музиченко А. С., Недашківський М.М., Пересада А. А., Солдатенков В. В., Уманець Т. В. і інші.

Постановка завдання. Метою даного дослідження є визначення способів оцінки вартості акцій підприємства для інвестиційної привабливості останнього.

Основний матеріал. Вирішуючи проблему пошуку варіантів і способів оцінки вартості акцій потрібно завбачливо розраховувати який буде результат. Проблема полягає в тому, що кожен із способів може давати результати, які будуть відрізнятись один від одного. Щоб купити чи продати акції будь-якого підприємства потрібно виходити із деякої рівноваги стосовно попиту та пропозиції.

І.А. Бланк вважає, що оцінка інвестиційної привабливості підприємства базується на визначенні стадії життєвого циклу підприємства. Однак за умови негативного інвестиційного клімату країни неможливо правильно визначити стадію життєвого циклу підприємства. [2].

Інвестиційна привабливість підприємства визначається як рівень задоволення фінансових, виробничих, організаційних та інших вимог чи інтересів інвестора щодо конкретного підприємства, яке може визначатися чи оцінюватися значеннями відповідних показників, у тому числі інтегральної оцінки. Методика базується на визначенні інтегральної оцінки інвестиційної привабливості або показника, у якому відтворюються значення інших показників, скоригованих відповідно до їх вагомості та інших чинників. Зокрема, сутність методики інтегральна оцінка інвестиційної привабливості [7] полягає у проведенні аналізу за такими етапами: 1) оцінка фінансового стану об'єкта інвестування; 2) визначення вагомості групових та одиничних показників на основі експертних оцінок; 3) визначення частки розмаху варіаційної множини; 4) визначення ранжируваного значення за кожним показником; 5) розрахунок інтегрального показника інвестиційної привабливості. Показники, що використовуються є добре відомими та задовольняють вимоги міжнародного меморандуму IASC [9].

А. В. Бандурін пропонує використовувати сукупність значень показників формальної і неформальної оцінки різноманітної діяльності позичальника [1, с. 187]. Основною задачею при виборі напряму інвестування є розрахунок економічної ефективності вкладення коштів в інвестиційний об'єкт. Загальний порядок оцінки інвестиційної привабливості містить послідовність етапів, виконання яких сприяє зниженню ризику вкладення коштів [1, с. 71].

Інвестиції в акції є фінансовими інвестиціями. Доходними вважаються такі вкладення в акції, які здатні забезпечити дохід вище середньоринкового. Однак і ризики також досить високі.

Будучи власником (власником) цінного папера, інвестор може розраховувати на отримання дивіденду але акціях, тобто поточні виплати по цінної папері. Чинниками, визначальними розмір дивіденду, є: величина чистого прибутку та методи її розподілу, умови виплати дивіденду.

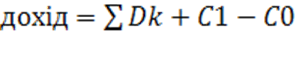

Після реалізації акції її власник може отримати другу складову сукупного доходу — приріст курсової вартості. Кількісно це позначається як дохід, що дорівнює різниці між ціною покупки (Cо) і ціною продажу (C1).

Таким чином, дохід від володіння акціями інвестором.

Проаналізувавши наукові дослідження і публікації розглянемо різні способи оцінки вартості акцій. Ці способи потрібно порівнювати один з одним щоб визначити який вплив та чи інша концепція оцінки вартості акцій може зробити на покупця чи продавця. Розглядаючи різні способи оцінки вартості акцій підприємств для інвестування потрібно знати причину для якої проводиться ця оцінка, а саме:

- а) покупець отримує частку прибутку від діяльності підприємства і має право на дивіденди. Від величини цих дивідендів і може залежати ціна акцій;

- б) продавець віддає свою частку майбутнього прибутку і дивідендів, тому він хоче отримати ту ціну яка б могла покрити йому ці недоотримані величини дивідендів.

Продавець може вести переговори з двох позицій: з позиції слабшого і з позиції сильнішого. Якщо продавцю необхідно швидше продати акції, а конкуренції між покупцями немає то продавець може згодитись на нижчу ціну. Якщо ж покупець тільки один, або він дуже хоче придбати ці акції то змушений буде пристати на ціну продавця. Коли покупець не пропонує достатньо високої ціни, щоб задовольнити продавця, то продавець маючи достатньо велику кількість акцій, яку хоче продати, може розділити компанію і продати її по частинах різним покупцям. В даному випадку продавець може отримати, навіть, більше ніж він планував.

Весь механізм визначення вартості акцій побудований на можливості отримати покупцем і продавцем дохід який вони можуть отримати або втратити в майбутньому. Ситуація із такою оцінкою є, як правило непередбачуваною, тому, що дуже складно передбачити усі фактори, які можуть впливати на даний процес в майбутньому. Основою розрахунку вартості акцій може бути лише модуляція ситуації на майбутнє з прив’язкою щодо попередніх років діяльності підприємства. Лише після того покупець прийме рішення щодо інвестування коштів у цінні папери підприємства.

Методи оцінки вартості акцій є єдиним потрібним показником реальної ціни, якщо ні продавець ні покупець не мають переваги один над одним.

Кожна акція має номінальну вартість. За умов першого випуску акції, її номінальна вартість може бути прийнята за ринкову. В інших випадках номінальна вартість акцій відрізняється від реальної вартості. Отже коли власник акцій встановлює ціну на них, то їх номінальна вартість не є основним фактором в цьому процесі.

Одним з основних способів оцінки вартості акцій, заснованому на вартості активів, який впливає на ціну є оцінка на базі ліквідаційної вартості.

Ліквідаційна вартість — це сума грошей, яку отримає власник в тому випадку коли підприємство буде ліквідовано, а активи роздроблені та продані по частинах різним покупцям. Якщо ліквідаційна вартість вища ніж ціна яку можливий покупець готовий заплатити за них то тоді власник може розпродати активи підприємства через ліквідацію, а не стане продавати по запропонованій ціні. Ліквідаційна вартість може бути зменшена на суму залишкових витрат тобто величину збитку від порушення контракту і відсутності недосяжних активів.

Розрахунок ліквідаційної вартості допоможе власникам визначити мінімальний дохід, який вони можуть очікувати від своїх часток у власності підприємства. Коли ліквідаційну вартість пакету акцій можна інвестувати без ризику, наприклад з доходом 20%, то збереження акцій у власності виправдається тоді коли загальний дохід від дивідендів і приріст курсової стійкості складе більше 20%.

Ліквідаційна вартість акцій складається із чистої реалізаційної вартості мінус довгострокові і короткострокові зобов’язання мінус витрати при ліквідації. Якщо на підприємстві є привілейовані акції то ліквідаційна вартість простих акцій розраховується шляхом ділення номінальної вартості привілейованих акцій на заборгованість по дивідендах, яку потрібно виплатити.

Іншим способом оцінки вартості акцій, заснованому на вартості активів, який впливає на ціну є оцінка на базі валової вартості.

Вартість акцій складається з їх вартості по бухгалтерським книгам і балансу підприємства. На підприємстві існують активи, які фінансуються не акціонерами, тому до балансової вартості акцій можна віднести:

- 1) Вартість всіх активів;

- 2) Довгострокові і короткострокові зобов’язання підприємства.

Балансова вартість основних засобів береться за мінусом зносу, якщо є привілейовані акції, балансова вартість простих акцій визначається шляхом віднімання номінальної вартості привілейованих акцій. Балансова вартість простих акцій визначається як номінальна вартість акцій плюс балансова вартість резервів. Отриманий результат називається власним капіталом підприємства.

Валова вартість акцій може використовуватись для оцінки активів підприємства, на які ці акції випускаються. Акції котрі мають високу балансову вартість, можна продати за більш високу ціну ніж акції з низькою вартістю.

За допомогою балансової вартості визначається лише приблизна вартість активів. Це можна показати на при змінах цін на землю або будівлі. Земля чи будівлі обліковуються при ціні їх купівлі, а пізніше їх ціна може змінюватись як в сторону збільшення так і в сторону зменшення. Валова вартість машин і механізмів — це величина яка залежить від прийнятого на підприємстві методу нарахування амортизації. Запаси, які обліковуються по ціні купівлі мають занижену оцінку.

Ще іншим способом оцінки вартості акцій, заснованому на вартості активів, який впливає на ціну є оцінка на базі відновної вартості.

Оцінка вартості акцій на базі відновної вартості є сумою яка б була витрачена якщо б активи підприємства потрібно було б замінити в їх теперішньому стані і в теперішніх цінах. З незначними виключеннями оцінка активів за відновною вартістю є вірним показником їх вартості для підприємства за умови, що підприємство буде продовжувати операційну діяльність. Оцінка по відновній вартості є оцінкою «вартості діючого підприємства».

Оцінка вартості акцій за відновною вартістю визначається як оцінка всіх активів за відновною вартістю мінус довгострокові і короткострокові зобов’язання підприємства.

Якщо акціонер хоче продати свої акції, то їх оцінка за відновною вартістю його мало інтересує. Покупець акцій захоче оцінити підприємство, щоб знати ціну пропозиції на перспективу.

Оцінка за відновлювальною вартістю є вартість що визначається по принципу неперервності функціонування підприємства, тобто оцінка вартості акцій повинна бути орієнтована на переваги, які отримує акціонер, якщо підприємство буде працювати. Ці переваги не вартість активів, а прибуток і дивіденди, тому що оцінити нематеріальні активи дуже важко і крім цього заміна активів не обов’язково приведе підприємство до успіху.

Ще одним способом оцінки вартості акцій, заснованому на вартості активів, який впливає на ціну є оцінка на базі дохідності акцій.

Дохідність акцій визначається відношенням всього доходу до кількості простих акцій. Коефіцієнт дохідності є відношення доходу до ціни акції. Про дохідність акцій можна отримати інформацію також проаналізувавши дохідність акцій аналогічних компаній, що зареєстровані і торгуються на фондовій біржі. Якщо інвестиції є ризикові то дохідність повинна бути вища.

В ідеальному випадку величина майбутнього доходу повинна оцінюватись на основі відновлювальних в майбутньому факторів. Це означає в майбутньому усі нерегулярні статті треба виключити при використанні прибутків минулих періодів для оцінки майбутніх прибутків. Доходи і видатки повинні коректуватись по всіх змінах які будуть в майбутньому.

Іншим способом оцінки вартості акцій, заснованому на вартості активів, який впливає на ціну є оцінка на базі відношення ціна-дохід.

Це також метод в якому в якості основи для оцінки вартості акцій використовується річний дохід. Відношення ціна — дохід представляє собою відношення ціни акції до річного доходу підприємства на одну акцію. Якщо ціна акції відома то розрахувати відношення ціна-дохід просто. Якщо ж ціна акції не відома то відношення ціна-дохід розрахувати неможливо. Але можна припустити яким повинно бути відношення ціна-дохід для даної акції і задавши необхідну величину відношення розрахувати вартість акції.

Відповідно прийняття рішення щодо вибору величини відношення ціна-дохід є близьким до цього відношення на підприємстві з цієї галузі для якого це відношення є уже відомим. Коли ж є декілька таких підприємств то можна використати середню величину відношення ціна-дохід.

Найбільш кращою цифрою доходу при даній оцінці є спрогнозована величина виробничого доходу. У випадку відсутності надійного прогнозу можна брати за основу дохід за останній рік, або середній дохід за декілька останніх років, але при цьому цифра буде відрізнятись.

Метод оцінки ціна-дохід не дає однозначної відповіді на питання про вартість акцій хоча він використовується доволі часто.

Реальна вартість акції заклечається в можливості її генерувати прибуток і в дивідендах, що отримуються із цього прибутку. Відповідно до цього завдання оцінки акцій потрібно повязати з доходом і дивідендами.

Наступним способом оцінки вартості акцій, який впливає на ціну є оцінка на базі дивідендного доходу.

В якості альтернативи для оцінки вартості акцій можна використовувати величину дивідендів. Покупець акцій платить за очікуваний майбутній дохід від дивідендів, який він буде отримувати до тих пір поки сам не продасть цю акцію. Продавець акції отримує гроші в даний момент і при цьому відказується від майбутнього доходу від дивідендів. Оцінка на базі дивідендного доходу один з найкращих методів оцінки акцій дрібних акціонерів так як тільки великий акціонер може впливати на політику розподілу доходів підприємства.

Дивідендний дохід є виражена в процентах грошова винагорода, що виплачується по акції до ціни акції. Вартість акції на базі дивідендного доходу оцінюється як відношення дивіденду на одну акцію до дивідендного доходу. Дивідендний дохід є відношення суми дивідендів до ціни акції. Ціну акцій можна визначити за допомогою котирувань на різних фондових біржах.

Для визначення бажаного рівня дивідендного доходу для оцінки вартості акцій можна проаналізувати дані про дивідендні доходи, що отриманні по акціях родинних компаній, які зареєстровані на фондовій біржі. Величина оцінки залежить від вибраного дивідендного доходу, а вибір останнього — суб'єктивний процес, навіть якщо при цьому є в наявності дані про дивідендний дохід інших компаній. Оцінка вартості на базі дивідендного доходу припускає, що очікувані дивіденди по акціях в майбутньому будуть незмінною величиною.

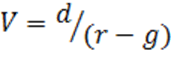

Коли очікується ріст дивідендів то для оцінки вартості акцій можна використати модель росту дивідендів (модель Гордона). Вона має вигляд:

де: V-вартість акцій; d-сума дивідендів; r-дивідентний дохід, очікуваний акціонером; g-очікуваний річний темп росту дивідентів.

Найбільша різниця між простими і привілейованими акціями і в оцінці вартості застосовується їх різний статус.

До цих пір в деяких акціонерних товариствах закритого типу є не голосуючі прості акції, але дивіденди на них нараховуються. В акціонерних товариствах відкритого типу ярко вираженої границі між голосуючими і не голосуючими акціями не має, тому що підприємство завжди захоче мати не голосуючі акції і буде коректувати свою дивідендну політику. Дрібний власник не дуже буде в мінусах якщо його акції не мають права голосу.

Цінність контрольного пакету акцій відображається в надбавці до ціни, яку має невеликий пакет акцій. Якщо окрема особа чи компанія мають контрольний пакет то може бути ситуація коли вартість даного пакету акцій при продажі його в рамках окремої операції буде вища чим сума отримана в результаті множення числа акцій на ринкову вартість одної акції на даний момент.

Дрібні акціонери як правило не впливають на фінансову політику підприємства, але можуть звернутись до законодавства для захисту їх прав.

При оцінці вартості пакета акцій величина якого досить велика, але недостатня для забезпечення повного контролю, потрібно пам’ятати що ринок може бути обмеженим і відповідно до цього ціна може бути нижча ніж у меншого пакету.

Висновки. Величина інвестицій є одним з найбільш очевидних факторів, що відрізняють приватного інвестора від компанії. Коли одна компанія вкладає інвестиції через купівлю акцій у іншої то вона більше зацікавлена в отриманні максимального прибутку ніж у сумі дивідендів, які є основним інтересом для дрібних інвесторів. Крім величини інвестицій важливим індикатором, що характеризує цілі інвестора є довго строковість інвестицій. Короткостроковий інвестор діє таким чином, що його оцінка ймовірного курсу цінних паперів на ринку дозволить швидко заробити велику суму грошей. Довгостроковий інвестор заінтересований в зростанні доходів.

Існуючим інвесторам можна пропонувати у якості доходу грошовий дохід, прості акції, конвертуємі облігації, інші акції із стабільним процентом.

Щодо факторів, які стосуються компаній і їх акціонерів то очевидно, що падіння доходів існуючим акціонерам було б не потрібне. Використання облігацій обійдеться покупцям дешевше чим використання акцій, тому що проценти оподатковуються. Щодо відношення запозичених коштів до власного капіталу то при високому рівні цього відношення випуск додаткових облігацій може бути не прийнятним для акціонерів. Збільшення акціонерного капіталу дозволеного до випуску акцій потребує скликання загальних зборів для прийняття рішення.

Література

- 1. Бандурин А. В. Финансовая стратегия корпорации / А. В. Бандурин, В. А. Гуржиев, Р. З. Нургалиев. — М.: АО «Алмаз», 2000. — 89 с.

- 2. Бланк И. А. Инвестиционный менеджмент / И. А. Бланк. — К.: МП ИТЕМ Лтд: Юнайтед Лондон Трейд Лимитед, 1995. — 447 с.

- 3. Валірунова Л.С. Інвестування: [підручник для ВУЗів] / Л.С. Валірунова, О. Б. Казакова. — М.: Волтерс Клівер, 2010. — 448 с.

- 4. Гайдуцький А. П. Оцінка інвестиційної привабливості економіки / Гайдуцький А. П // Економіка і прогнозування. — 2005. — № 4. С. 119−129.

- 5. Гойко А. Ф. Методи оцінки ефективності інвестицій та пріоритетні напрямки їх реалізації. / Гойко А. Ф — Віра — Р. Київ 1999 р.

- 6. Дібніс Г. Методика оцінювання інвестиційної привабливості підприємств / Г. Дібніс // Актуальні проблеми економіки. — 2008. — № 7 (85). — С. — 228−240.

- 7. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій Наказ Агентства з питань запобігання банкрутству підприємств і організацій від 23.02.98 № 22. [Електронний ресурс]: — Режим доступу: http://zakon4.rada.gov.ua/laws/show/z0214−98.

- 8. Пересада А. А. Про інвестиційний процес в Україні. Лібра. Київ 1999 р.

- 9. Феєр О. Аналіз методологічного інструментарію оцінки інвестиційної привабливості об'єкта інвестування. / О. Феєр // Економічний аналіз. — 2009. — Вип. 4. — С. 151−154.

References.

- 1. Bandurin, A.V. Gurzhiev, V.A. and Nurgaliev, R.Z. (2000), Finansovaja strategija korporacii [Financial Strategy Corporation], AO «Almaz», Moscow, Russia, p. 89.

- 2. Blank, I.A. (1995), Investicionnyj menedzhment [Investment management], MP ITEM Ltd, Kyiv, Ukraine, p.447.

- 3. Valirunova, L.S. and Kazakova, O.B. (2010), Investuvannia [Investing], Volters Kliver, Moscow, russia, p. 448.

- 4. Haidutskyi, A.P. (2005), «Evaluation of investment attractiveness of the economy», Ekonomika i prohnozuvannia, vol. 4, pp. 119−129.

- 5. Hoiko, A.F. (1999), Metody otsinky efektyvnosti investytsii ta priorytetni napriamky yikh realizatsii [Methods for evaluating the effectiveness of investment priorities and their implementation], Vira — R, Kyiv, Ukraine.

- 6. Dibnis, H. (2008), «Methods of evaluation of investment attractiveness of enterprises «, Aktualni problemy ekonomiky, vol. 7 (85), pp. 228−240.

- 7. The order of the Agency for the prevention of bankruptcy of enterprises and organizations (1998), Order «The method of integrated evaluation of investment attractiveness of enterprises and organizations», available at: http://zakon4.rada.gov.ua/laws/show/z0214−98.

- 8. Peresada, A.A. (1999), Pro investytsiinyi protses v Ukraini [On the investment process in Ukraine], Libra, Kyiv.

- 9. Feier, O. (2009), «Analysis of methodological tools of investment appeal of the investee», Ekonomichnyi analiz, vol. 4, pp. 151−154.