Заходи впливу за порушення банківського законодавства

Протягом останніх десятиріч у світі суттєво змінилися умови банківської діяльності: посилилася конкуренція між кредитними установами, знизилася рентабельність традиційних банківських операцій, погіршилася якість активів і різко зросли ризики. Це негативно вплинуло на спроможність кредитних інститутів протистояти фінансовим труднощам і призвело до підриву стабільності й консолідації світової… Читати ще >

Заходи впливу за порушення банківського законодавства (реферат, курсова, диплом, контрольна)

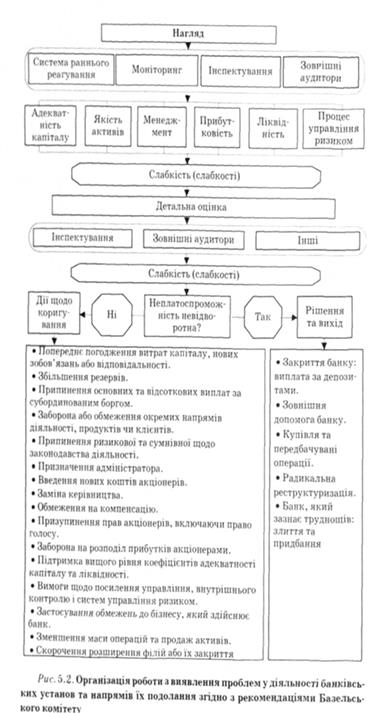

Організація роботи з виявлення проблем у діяльності банків згідно з рекомендаціями Базельського комітету

Протягом останніх десятиріч у світі суттєво змінилися умови банківської діяльності: посилилася конкуренція між кредитними установами, знизилася рентабельність традиційних банківських операцій, погіршилася якість активів і різко зросли ризики. Це негативно вплинуло на спроможність кредитних інститутів протистояти фінансовим труднощам і призвело до підриву стабільності й консолідації світової банківської системи. Все зазначене вище викликало потребу в уніфікації вимог до діяльності банків різних країн, стандартизації підходів до оцінки капіталу, активів, ліквідності і ризиків.

Базельський комітет з питань банківського нагляду визначив необхідність посилення фінансової стабільності в банківській сфері як зростаючу проблему міжнародного значення. Втіленням міжнародних вимог до діяльності кредитних установ є Базельські угоди про капітал, основна мета яких — сприяння адекватній капіталізації банків, удосконалення систем управління ризиками і, як наслідок, посилення стабільності банківської системи в цілому, а отже, зменшення ймовірності виникнення проблемних (нестабільних) банків. Зважаючи, що банкрутство банку, особливо якщо він є системним, може викликати ланцюгову реакцію в усій банківській системі держави, своєчасне виявлення ризикового банку є важливим завданням органу банківського нагляду кожної країни.

Проблемним (нестабільним) є такий банк, у якого ліквідність або платоспроможність послаблені чи можуть погіршитися, якщо не відбудеться значного збільшення його фінансових ресурсів та поліпшення управління ризиками банківської діяльності.

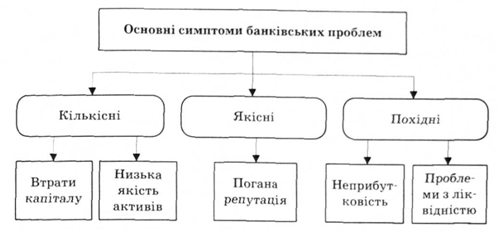

Основними симптомами проблемних (нестабільних) банків є такі: втрати капіталу; низька якість активів; неприбутковість; проблеми з ліквідністю; погіршення репутації. Симптоми банківських проблем можна поділити на кількісні, якісні та похідні (рис. 5.1).

Банківські проблеми, як правило, є результатом дії низки чинників, однак здебільшого вони є наслідком кредитних проблем, оскільки кредитування було й залишається основною сферою банківської діяльності. Найчастіше втрати за кредитами випливають із недоліків систем контролю та управління кредитними ризиками. Суттєвими причинами виникнення проблем у діяльності банків є також порушення банківського законодавства та шахрайство.

Рис. 5.1. Основні симптоми банківських проблем

З метою налагодження ефективної роботи з нестабільними банками орган банківського нагляду країни повинен враховувати рекомендації Базельського комітету з питань банківського нагляду щодо виявлення проблем у діяльності банківських установ та визначення напрямів їх подолання (рис. 5.2).

Для банківської системи України питання вчасного виявлення та подолання проблем, які можуть виникати у банківських установах, є особливо важливим. Як зазначалося раніше, станом на 01.01.2010 з Державного реєстру банків України виключено 132 банки. При цьому 15 банків перебувають у стадії ліквідації (дод. 4, 5). Тому Національний банк України повинен своєчасно виявляти проблемні (нестабільні) банки та працювати з ними.

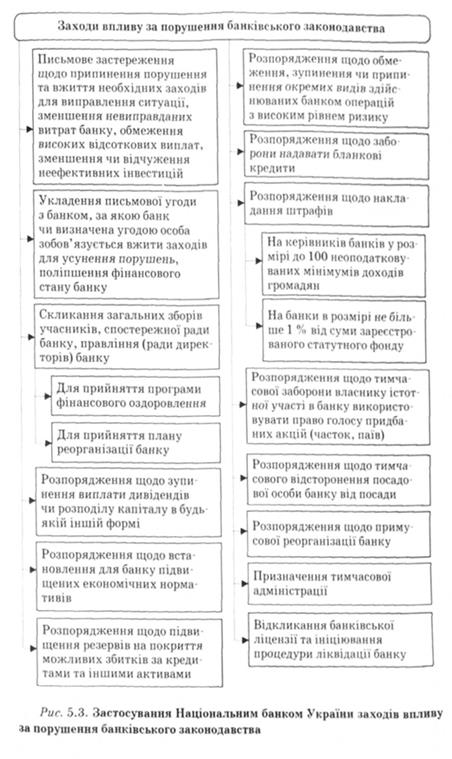

Відповідно до рекомендацій Базельського комітету та на підставі Законів України «Про банки і банківську діяльність», «Про Національний банк України», інших законодавчих актів України Національним банком України розроблено «Положення про застосування Національним банком України заходів впливу за порушення банківського законодавства». Це положення визначає заходи впливу, що застосовуються Національним банком до банків та інших осіб, які є об'єктом перевірки Національного банку, за порушення вимог банківського законодавства та нормативно-правових актів Національного банку або здійснення ними ризикових операцій, які загрожують інтересам вкладників чи інших кредиторів банку (рис. 5.3).

Заходи впливу застосовуються Національним банком на підставі:

— результатів інспекційних (планових та позапланових) перевірок діяльності банків чи їх філій;

- — результатів аналізу дотримання банками вимог банківського законодавства з використанням фінансової та статистичної звітності банків;

- — результатів перевірок діяльності банків аудиторськими організаціями, уповноваженими відповідно до чинного законодавства на їх здійснення;

- — пропозицій Фонду гарантування вкладів фізичних осіб у разі порушення банком норм Закону України «Про Фонд гарантування вкладів фізичних осіб» ;

- — результатів перевірок дотримання банками валютного законодавства, здійснених уповноваженими працівниками Національного банку, що містять виявлені порушення банківського законодавства, нормативно-правових актів Національного банку або здійснення ризикових операцій, які загрожують інтересам вкладників чи інших кредиторів банку.

У разі розгляду Національним банком питань щодо застосування до конкретного банку заходів впливу для надання пояснень може бути запрошено голову правління (ради директорів) або голову спостережної ради банку. Якщо розглядається питання про призначення тимчасового адміністратора або відкликання ліцензії банку, то ці особи для надання пояснень не запрошуються.

Заходи впливу, що застосовуються Національним банком, мають бути адекватними конкретним порушенням, які були допущені банками. Вибір адекватних заходів впливу, які застосовуються до банків, має здійснюватися з урахуванням: характеру допущених банком порушень; причин, які зумовили виникнення виявлених порушень; загального фінансового стану банку; розміру можливих негативних наслідків для кредиторів і вкладників.

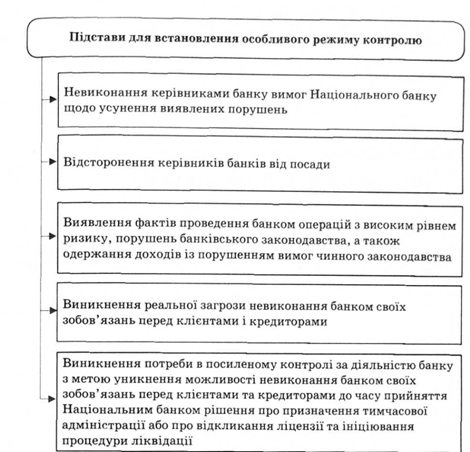

Для введення щоденного контролю за діяльністю банків і виконанням ними вимог щодо усунення допущених порушень Національним банком може встановлюватися особливий режим контролю за їх діяльністю.

Особливий режим контролю є додатковим інструментом банківського нагляду, що використовується, як правило, одночасно з заходами впливу у разі виникнення в банку некерованої ситуації (рис. 5.4).

Рішення про встановлення особливого режиму контролю приймається Комісією Національного банку з питань нагляду та регулювання діяльності банків або заступником Голови Національного банку (куратором служби банківського нагляду), або у виняткових випадках — на строк до одного місяця для подальшого вирішення питання щодо діяльності банку — Комісією з питань нагляду та регулювання діяльності банків при територіальному управлінні Національного банку з повідомленням про це відповідному структурному підрозділу Національного банку протягом трьох робочих днів.

Рис. 5.4. Підстави для встановлення особливого режиму контролю

У разі встановлення особливого режиму контролю запроваджується проведення всіх початкових платежів від банку через відповідальних виконавців територіального управління Національного банку.

Крім того, банку забороняється безпосередній зв’язок з територіальними розрахунковими палатами для здійснення міжбанківських розрахунків. Цей зв’язок здійснюється лише через територіальне управління Національного банку.

Якщо банк має філії, якими відкриті кореспондентські рахунки в територіальних управліннях Національного банку; то особливий режим контролю одночасно встановлюється і для всіх філій.

У разі виконання банком взятих зобов’язань та покращення показників діяльності банку, Національний банк може достроково відмінити застосовані заходи впливу на визначений строк. Рішення про відміну застосованих заходів впливу має прийматися Комісією Національного банку або Правлінням Національного банку, або особою, яка прийняла рішення про застосування цих заходів.

Рішення про застосування заходів впливу можуть бути оскаржені в судовому порядку. До прийняття відповідного рішення судом дія застосованих заходів впливу не припиняється.