Правове регулювання та нормативи кредитної діяльності

Зокрема, в указі Президента України «Про заходи щодо зміцнення банківської системи України ті підвищення її ролі у процесах економічних перетворень», прийнятому 14 липня 2000 року, Кабінету Міністрів України (за участю Національного банку) було доручено розробити і внести до 1 грудня 2000 року на розгляд Верховної Ради України законопроект про кредитування, в якому рекомендувалося передбачити… Читати ще >

Правове регулювання та нормативи кредитної діяльності (реферат, курсова, диплом, контрольна)

Парадоксально, але факт: головна сфера банківської діяльності - кредитування — в Україні фактично не має спеціального законодавчого забезпечення. Нині правовідносини в галузі кредитування регулюються окремими положеннями глав 32 і 33 Цивільного кодексу України та підзаконними актами, зокрема Положенням «Про кредитування», затвердженим постановою Правління Національного банку України № 246 від 28 вересня 1995 р. Також кредитна діяльність банку регулюється різного роду інструкціями.

Зокрема, в указі Президента України «Про заходи щодо зміцнення банківської системи України ті підвищення її ролі у процесах економічних перетворень», прийнятому 14 липня 2000 року, Кабінету Міністрів України (за участю Національного банку) було доручено розробити і внести до 1 грудня 2000 року на розгляд Верховної Ради України законопроект про кредитування, в якому рекомендувалося передбачити механізми захисту прав та інтересів кредиторів, посилення відповідальності учасників договірних відносин за неналежне виконання своїх зобов’язань.

Серед основних чинників, які зумовлюють необхідність невідкладного прийняття Закону «Про банківський кредит» виділяють такі:

- -в Україні триває процес «розбудови» правової держави та громадянського суспільства, економічною підвалиною яких може бути лише ринкова економіка. Одним із її пріоритетів якраз і є створення законодавчої бази для розвитку ринку кредитних ресурсів, а також сприятливих умов для залучення коштів у економіку України;

- — у процесі трансформації української економіки введено в дію чимало нормативно-правових актів щодо кредитування. Деякі з них недостатньо обґрунтовані, а деякі - суперечать один одному;

- — за міжнародними зобов’язаннями, зокрема, згідно з Угодою про партнерство і співробітництво України з Європейським Союзом, наша країна має узгодити вітчизняне чинне законодавство, у тому числі регулювання кредитних відносин, із європейськими стандартами. Пропонований законопроект у цілому наближає регулювання кредитних правовідносин в Україні до європейського.

Основу законопроекту становить принцип законодавчих гарантій і юридичних умов захисту прав кредитодавців (тобто банків). Реалізація цього принципу може створити передумови для досягнення стратегічної мети — забезпечення захисту прав вкладників, поліпшення юридичних умов для розвитку — ринку кредитних ресурсів, удосконалення державного регулювання та контролю за наданням банківських кредитів.

Зокрема, законопроектом передбачено встановити кваліфікаційні вимоги до суб'єктів кредитних відносин, у тому числі стосовно кредитоспроможності кредитодавця та платоспроможності позичальника. Згідно з проектом банківський кредит може надаватися лише за умови дотримання цих вимог. Окреслено також вимоги щодо переддоговірних відносин між кредитодавцем і позичальником, які, зокрема, стосуються таких зобов’язань суб'єктів кредитних відносин, як реалізація комплексу заходів із перевірки платоспроможності позичальника, зобов’язання кредитодавця щодо запобігання кредитних ризиків, перевірка наявності реального та адекватного забезпечення виконання позичальником своїх зобов’язань згідно з кредитним договором, обмеження надання пільгових умов кредитування.

У законопроекті чітко визначено механізми надання банківського кредиту, контролю за його цільовим використанням та погашення кредиту, а також процедуру стягнення заборгованості позичальника за кредитним договором.

Ще одним законом, який регулює кредитні відносини і стосується забезпечення наданих банком кредитів являється закон України «Про заставу».

Чималу роль в процесі кредитування відіграє Постанова Правління НБУ «Положення про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями банків» і звичайно, закон України «Про банки і банківську діяльність».

Нормативи діяльності комерційних банків — сукупність законодавчих та підзаконних актів, виданих Верховною Радою України, Кабінетом Міністрів та НБУ.

Норма — відносна величина, що показує питому вагу одного показника щодо іншого.

Норматив — абсолютна величина, вторинна щодо норми. Вона визначається розміром встановленої норми та обсягом діяльності певного об'єкта. Вимоги до нормативів кредитної діяльності комерційних банків:

- *нормативи кредитної діяльності мають бути гнучкими, зважаючи на сам характер кредитних операцій;

- *нормативи повинні захищати банки від критичного перевищення лімітів залучення коштів, що майже завжди стає причиною збитків, а часом і банкрутства;

- *нормативи мають запобігати локалізації надання кредитів, хоча б у якій формі воно здійснювалося.

Відповідно до Закону України «Про банки і банківську діяльність» з метою захисту інтересів клієнтів і забезпечення фінансової надійності банків НБУ встановлює для всіх комерційних банків такі обов’язкові економічні нормативи щодо кредитної діяльності:

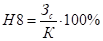

Максимальний розмір ризику на одного позичальника (Н8) розраховують за формулою:

де Зс — сукупна заборгованість за позичками, міжбанківськими кредитами та врахованими векселями одного позичальника на 100 відсотків суми виданих для нього позабалансових зобов’язань; К — капітал банку. Нормативне значення Н8 не повинно перевищувати 25%, тобто загальна сума зобов’язань будь-якого позичальника (фізичної чи юридичної особи, у тому числі банку) перед банком у результаті надання останнім одного або кількох кредитів не повинна перевищувати 25% капіталу банку.

Норматив великих кредитних ризиків (Н9) встановлюється як співвідношення сукупного розміру великих кредитних ризиків та капіталу комерційного банку (у відсотках):

.

де Ск — сукупний розмір великих кредитів, наданих комерційним банком з урахуванням 100% позабалансових зобов’язань банку.

Рішення про надання великого кредиту має бути оформлене відповідним висновком кредитного комітету комерційного банку та затверджене його правлінням. Максимальне значення нормативу Н9 не може перевищувати 8, тобто загальний розмір великих кредитів не повинен перевищувати 8-кратний розмір капіталу банку. Якщо сума всіх великих кредитів перевищує 8-кратний розмір капіталу банку щонайбільше на 50%, то вимоги до платоспроможності подвоюються (до 16%). Якщо ж відсоток такого перевищення перевищує 50%, то вимоги потроюються, тобто значення показника платоспроможності банку має бути щонайменше 24%.

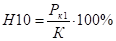

Норматив максимального розміру кредитів, гарантій і поручництв, наданих одному інсайдеру (Н10), розраховують за формулою:

.

де Рк — сукупний розмір наданих банком позик (у тому числі міжбанківських), поручництв, врахованих векселів та 100% суми позабалансових вимог щодо одного інсайдера комерційного банку. Максимальне значення нормативу Н10 може перевищувати 5%.

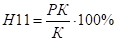

Норматив максимального сукупного розміру кредитів, гарантій і поручництв, наданих усім інсайдерам (Н11), розраховують за формулою:

.

де РК — сукупний розмір наданих банком позик (у тому числі міжбанківських), поручництв, урахованих векселів та 100% суми позабалансових вимог щодо всіх його інсайдерів. Максимальне значення цього нормативу не повинно перевищувати 40%, тобто сукупний розмір наданих банком позик, поручництв, урахованих векселів та 100% суми позабалансових вимог щодо всіх його інсайдерів не повинен перевищувати 40% капіталу банку.

Норматив максимального розміру наданих міжбанківських позик (Н12) розраховують за формулою:

.

де МБн — загальна сума наданих комерційним банком міжбанківських позик. Максимальне значення цього нормативу не повинно перевищувати 200%.

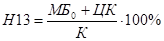

Норматив рефінансування (Н13):

.

де МБо — загальна сума отриманих комерційним банком міжбанківських кредитів; ЦК — загальна сума залучених централізованих коштів. Максимальне значення цього нормативу не повинно перевищувати 300%.

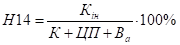

Норматив інвестування (Н14|) характеризує використання капіталу банку для придбання часток акціонерних товариств, підприємств, недержавних боргових зобов’язань і розраховується за формулою:

.

де Кін — кошти комерційного банку, які інвестуються на придбання часток акціонерних товариств, підприємств, недержавних боргових зобов’язань; ЦП — цінні папери в портфелі банку, призначені на інвестиції; Ва — вкладення в асоційовані компанії. Максимальне значення цього нормативу не повинно перевищувати 50% капіталу банку.