Операції комерційних банків

Операцїi приймання вкладів (депозитiв) вiд юридичних i фiзичних осiб, вiдкриття та ведення поточних рахункiв, розміщення залучених коштів належать виключно до банкiвських операцiй, здійснювати якi в сукупностi дозволяється тільки юридичним особам, що мають банківську лiцензiю. Iншi юридичнi особи мають право здiйснювати тiльки двi останні операцiї на пiдставi ліцензії на здійснення окремих… Читати ще >

Операції комерційних банків (реферат, курсова, диплом, контрольна)

Банк може здійснювати операції, передбачені Законом «Про банки і банківську діяльність», Стаття 3 , Статутом банку.

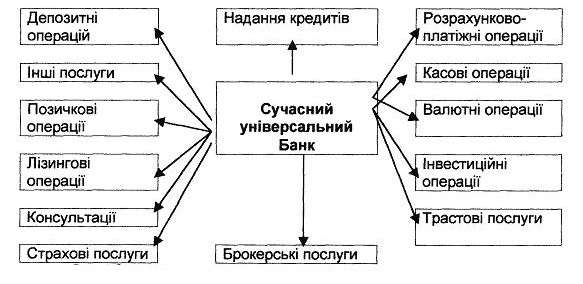

Сьогодні комерційний банк може запропонувати клієнту до 250 видів різноманітних банківських продуктів і послуг. Широка диверсифікація операцій дозволяє банкам зберігати клієнтів і залишатися рентабельними навіть при надто несприятливій господарської кон’юнктурі. Але далеко не всі банківські операції повсякденно присутні і використовуються в практиці конкретного банківського закладу (наприклад, виконання міжнародних розрахунків чи трастові операції). Але є певний базовий набір, без якого банк не може існувати і нормально функціонувати. До таких операцій, що конструюють діяльність банка відносять :

- § Прийом вкладiв (депозитiв) вiд юридичних i фiзичних осiб.

- § Відкриття та ведення поточних рахункiв і банкiв кореспондентів, переказ грошових коштiв з цих рахункiв за допомогою платіжних інструментів та зарахування коштiв на них.

- § Розміщення залучених коштiв від свого iменi, на власних умовах та на власний ризик.

Систематичне виконання зазначених функцій і створює той фундамент, на якому базується робота банка. Вони володіють унікальною спроможністю створювати засоби платежу, що використовуються в господарстві для організації товарного обігу і розрахунків.

Спроможність комерційних банків збільшувати і зменшувати депозити і грошову масу широко використовується центральним банком, який через систему обов’язкових резервів управляє динамікою кредиту.

Крім виконання базових функцій, банки пропонують клієнтам безліч інших фінансових послуг:

- 1. Операцi з валютними цiнностями.

- 2. Емісію власних цiнних паперiв.

- 3. Організацію купiвлi та продажу цiнних паперiв за дорученням клiєнтiв.

- 4. Операцi на ринку цiнних паперiв вiд свого iменi (включаючи андеррайтинг).

- 5. Надання гарантій доручень та iнших зобов’язань вiд третiх осiб, якi передбачають х виконання у грошовiй форми.

б. Придбання права вимоги на виконання зобов’язань у грошовiй формi за поставленi товари чи наданні послуги, приймаючи на себе ризик виконання таких вимог та прийом платежiв (факторинг).

- 7. Лiзинг.

- 8. Послуги з відповідального зберiгання та надання в оренду сейфів для зберiгання цiнностей і документiв.

- 9. Випуск, купівлю, продаж, обслуговування чекiв, векселiв та інших оборотних платіжних iнструментiв.

- 10. Випуск банкiвських платіжних карток i здiйснення операцiй з використанням цих карток.

- 11. Надання консультаційних та інформаційних послуг щодо їх операцiй.

Операцїi приймання вкладів (депозитiв) вiд юридичних i фiзичних осiб, вiдкриття та ведення поточних рахункiв, розміщення залучених коштів належать виключно до банкiвських операцiй, здійснювати якi в сукупностi дозволяється тільки юридичним особам, що мають банківську лiцензiю. Iншi юридичнi особи мають право здiйснювати тiльки двi останні операцiї на пiдставi ліцензії на здійснення окремих банкiвських операцiй, а iншi операції та угоди, передбаченi цiєю статтею, можуть здiйснювати у порядку, визначеному законами України.

За умови отримання письмового дозволу Нацiонального банку України банки також мають право на такi операцiї.

- 1. Здійснення iнвестицiй у статутнi фонди та акцiї iнших юридичних осiб.

- 2. Здійснення випуску, обiгу, погашення державно та iншої грошової лотереї.

- 3. Перевезення валютних цiнностей та iнкасацiю коштiв.

- 4. Операцii за дорученням клiєнтiв або вiд свого iменi:

- * з інструментами грошового ринку;

- * з інструментами, що базуються на обмінних курсах та відсотках з фiнансовими ф’ючерсами та опцiонами.

- 5. Довірче управлiння коштами та цінними паперами за договорами з юридичними та фiзичними особами.

б. Депозитарну дiяльнiсть i дiяльнiсть iз ведення реєстрів власників iменних цінних паперiв.

Комерцiйнi банки самостiйно встановлюють відсоткові ставки та комiсiйну винагороду за свої операцiй.

Коло операцiй, якi може виконувати сучасний унiверсальний банк наведене в на схемi:

Усi банківські операцiї відображаються окремими статтями в балансі комерційного банку. Залежно від того, в якій частині балансу вони обслуговуються, їх прийнято поділяти на пасиви та активи.

Пасивні операції — це операції з мобілізації ресурсів комерційного банку.

Ресурси комбанків — це сукупність грошей, що перебувають у його розпорядженні і використовуються для використання певних операцій.

Існують власні ресурси — статутні, резервні фонди для забезпечення фінансової стабільності діяльності банку, він страхує інтереси вкладників та кредиторів. Поділяється на основний та додатковий (загальні резерви за активними операціями і поточними доходами). Статутний фонд при відкритому АТ формується від передплати на акції, в закритому — через перерозподіл акцій між засновників. Резервний фонд покриває збитки, оплата дивідендів — це стійкість комбанку. Його рівень 50% від статутного фонду. Існують спеціальні фонди для розвитку банку за рахунок прибутку.

Пасиви банку можна роздiлити на двi великі групи :

- § банкiвський капiтал;

- § залученi кошти.

Залучені ресурси — кошти на поточних, депозитних та інших рахунках клієнтів, які розміщуються на активах з метою отримання прибутку чи забезпечення ліквідності банку. Поділяються на депозитні: 1) до запитання — на поточному рахунках клієнта для розрахунку по господарським операціям, контокорентні рахунки — поточні рахунки з комісією; 2) строкові розміщенні кошти в банку на строк від 1 місяця, не здійснюють поточні платежі. Це найкращий вид депозиту під %. Та не депозитні (позичені) кошти — залучені кошти, як міжбанківські кредити, кредити НБУ, операції з ЦП тощо для підтримки поточної ліквідності. Міжбанківський кредит — розміщення вільних ресурсів в інших банках, % ставка нижча ніж за кредитами господарствам і пов’язана з обліковою ставкою НБУ.

Так пасивні операції комбанків полягають у формуванні власної і залученої ресурсної бази, на підставі і за рахунок якої здійснюються активні операції.

Активні операції банків — діяльність із використанням власного капіталу, залучених коштів для одержання прибутку при розподілі ризиків і підтриманні ліквідності.

Поділяються позичальниками на сектор прямого та непрямого фінансування. Саме у секторі непрямого фінансування з’являється третій економічний суб'єкт — фінансовими посередниками, а їх діяльність з акумуляції вільного грошового капіталу та розміщення його серед позичальників-витратників називається фінансовим посередництвом. Вони базуються на одному фінансовому ринку з одним суб'єктом — вільними грошовими коштами. Основні фінансові посередники — банки та небанківські фінансово-кредитні установи.

Загальне для них:

- § всі фін. посередники працюють в секторі непрямого фінансування;

- § вони акумулюють кошти та розміщають їх в доходні активи від свого ім'я, створюючи власні зобов’язання та вимоги, як позичальник банк створює свої зобов’язання перед вкладниками;

- § прибуток фінансових посередників формується, як різниця між доходами від розміщення акумулюючих грошових коштів та витратами, які пов’язані з їх залученням.

Відмінність:

- § банки не тільки акумулюють тимчасово вільні кошти, а й самі створюють гроші в процесі депозитно-кредитної діяльності, а установи — тільки акумулюють;

- § банки здійснюють розрахунок обслуговування всіх інших фінансово-кредитних посередників, тому можуть використовувати їх вільні гроші.