Сутність системного ризику банківського сектору

У всіх економічних інтерпретаціях системного ризику, що закладені в документах фінансово-кредитних установ різного рівня, дефініція «системного ризику», як правило сконцентрована в частині констатації фактів та подій, що мають певний негативний результат. В українських нормативних документах визначення системного ризику подається лише у Положенні про діяльність внутрішньодержавних і міжнародних… Читати ще >

Сутність системного ризику банківського сектору (реферат, курсова, диплом, контрольна)

Сам термін «системний ризик» запозичений менеджерами комерційних банків зі сфери політичних відносин. Вперше поняття системного ризику виділив У. Шарп в середині 1960;х років і пов’язаний, зокрема, з системною компонентою ринкового ризику цінних паперів. Проте комплексні дослідження системного ризику розпочалися у період 2008;2009 рр.

Слід зазначити, що у сучасній науковій літературі існує дві площини визначення сутності системного ризику: математична і економічна. У математичному представленні системний ризик — це ризик фазового переходу від одного стану рівноваги до іншого, менш прийнятного, що характеризується наявністю безлічі механізмів зворотного зв’язку, що вкрай ускладнює повернення до першопочаткового стану рівноваги. Звичайно, це визначення є досить абстрактним і його перевага полягає у використанні точних термінів, якими оперує математика. На наш погляд, саме математична інтерпретація системного ризику є основою для розуміння даного поняття і у економічному сенсі.

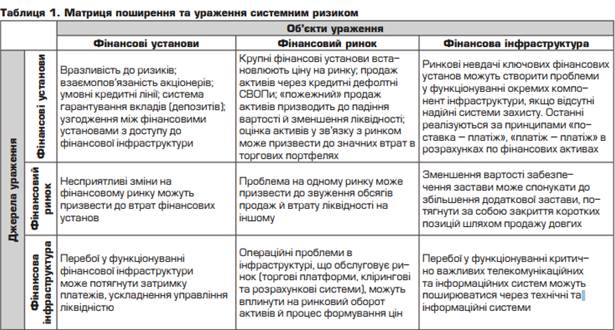

Економічна інтерпретація поняття «системного ризику» більш масштабна і представлена як в документах фінансово-кредитних установ різного рівня (табл.1), так і в наукових працях.

Таблиця 1. Економічна інтерпретація поняття «системного ризику» в документах фінансово-кредитних установ різного рівня.

Доповідь про консолідацію у фінансовому секторі Групи 10 (Group of Ten) (Д. Хендрікс). | ризик того, що якась подія викличе втрату економічної вартості активів або довіри до них, внаслідок чого невизначеність у фінансовій системі збільшиться до рівня, при якому, цілком можливо буде значний несприятливий вплив на реальний сектор економіки; | |

Банк міжнародних розрахунків (Е. Черутті). | ризик, що виникає внаслідок нездатності одного або декількох фінансових інститутів виконувати своєчасно і в повному обсязі свої зобов’язання перед контрагентами, що стає причиною банкрутства (неплатоспроможності) інших учасників грошово-фінансових відносин. | |

Міжнародний валютний фонд (МВФ) (П.Купек, Р. Кіріес). | ризики, пов’язані з порушенням функціонування фінансової системи, які можуть зробити іствідний негативний вплив на реальну економіку. | |

The Global Association of Risk Professionals (GARP) (Р.Апостолік, П. Уент, К. Донахью). | колапс всієї банковского системи або фінансового сектору, пов’язаний із масовим іодночасним вилученням вкладів (банківська паніка), який може мати серйозні і довгвідривалі наслідки. | |

Европейський центральний банк (ЄЦБ). | ризик настання і поширення іствідної системної події, яка негативно впливає на велику кількість системоутворюючих фінансових посередників або ринків. | |

Закон Додда-Франка, США, 2010. | серйозні несприятливі наслідки для фінансової стабільності. | |

Міністерство фінансів Великобританії. | ризики для стабільності фінансового сектора, викликані особливостями будови фінансових ринків або розподілу ризиків у фінансовому секторі, а також нестійким рівнем зростання кредитного плеча, боргу або кредиту. | |

НБУ. | неспроможність одного з учасників платіжної системи виконати свої зобов’язання або порушення функціонування самої системи, що призводить до нездатності інших учасників платіжної системи або фінансових інститутів виконати свої зобов’язання належним чином. | |

У всіх економічних інтерпретаціях системного ризику, що закладені в документах фінансово-кредитних установ різного рівня, дефініція «системного ризику», як правило сконцентрована в частині констатації фактів та подій, що мають певний негативний результат. В українських нормативних документах визначення системного ризику подається лише у Положенні про діяльність внутрішньодержавних і міжнародних платіжних систем в Україні, затвердженому Постановою Правління НБУ № 348 від 25.09.2007 р.

Класифікація системного ризику:

- 1)за масштабом охоплення:

- · Глобальні;

- · Економіки однієї країни;

- · Секторів економіки.

- 2) за можливістю регулювання:

- · Регульовані;

- · Нерегульовані.

Причини виникнення системного ризику:

- 1. Нагромадження суверенних боргів країни, які безпосередньо визначають стабільність фінансової системи, у т.ч. здійснюючи тиск на баланс банків через підвищення вартості ресурсної бази;

- 2. Глобальна незбалансованість рахунків поточних операцій та золотовалютних резервів;

- 3. Збереження в більшості країн тенденції випереджального зростання інфляції та кредитів порівняно зі збільшенням реального ВВП;

- 4. Лібералізація вітчизняного фінансового ринку спричинила притік іноземного капіталу, що збільшило залежність вітчизняної банківської системи від зовнішніх ринків;

- 5. Розвиток олігополістичного рейтингового ринку;

- 6. Валютні диспропорції в банківському секторі країни;

- 7. Збереження низького рівня реальних довгострокових процентних ставок та зниження норм інвестування;

- 8. Різкі зміни курсу валют та процентних ставок;

- 9. Виникнення спекулятивних «бульбашок» на активи у цілому й на ринку нерухомості зокрема;

- 10. Недостатня прозорість усіх елементів фінансової системи, яка є передумовою її ефективного функціонування;

- 11. Інформаційна асиметрія;

- 12. Фундаментальна невизначеність майбутнього;

- 13. Надлишкова виробнича потужність, зниження прибутковості в реальному секторі економки;

- 14. Сповільнення економічного росту чи зниження обсягів експортних операцій;

- 15. Невправність держави як регулятора ринку та недосконалий макропруденційний нагляд за системними ризиками;

- 16. Військові дії на території країни;

- 17. Недосконале корпоративне управління банку, що фактично заохочує взяття надмірних ризиків;

- 18. Агресивна кредитна політика вітчизняних банків;

- 19. Змовна поведінка банкірів, приховані гарантії з боку регулятора, спокуса зловживань;

- 20. Орієнтація фінансових установ на отримання короткострокового прибутку, переважання короткострокових (спекулятивних) фінансових інструментів і операцій.

У наукових дослідженнях провідних світових учених виділено кілька чинників, що пояснюють формування системних ризиків банківської діяльності: фундаментальна невизначеність майбутнього; інформаційна асиметрія та психологічні фактори. Чинник фундаментальної невизначеності майбутнього у процесі виникнення та накопичення системного ризику є об'єктивним, який не можна усунути за допомогою будь-яких засобів обробки інформації, статистичних методів тощо, остільки кінцевий результат будь-якого інвестиційного рішення обумовлений взаємодією численних загально ринкових та суб'єктивних сил. Така невизначеність майбутнього здатна спонукати інвесторів формувати прикладні правила поведінки, засновані на прихильності стратегії слідування за ринком, і тим самим сприяти наростанню спекулятивного «бульбашки» (наприклад, інвестори можуть покладати вкрай оптимістичні очікування на нові технології ще на стадії їх розробки, які, однак, не можуть реалізуватися у зв’язку з виявленням об'єктивних чинників, що ускладнюють впровадження у виробництво цих технологій). Інформаційна асиметрія у процесі виникнення та накопичення системних ризиків обумовлена тим, що учасники ринку при прийнятті рішень можуть неправильно сприймати ринкові сигнали або свідомо спотворювати (частково розкривати, приховувати) інформацію. Ступінь інформаційної асиметрії визначається інституціональною інфраструктурою ринку, формальними і неформальними «правилами гри» тощо. В умовах непрозорості господарських і фінансових зв’язків, недосконалості або відсутності стандартів розкриття та поширення інформації підвищується ймовірність некоректної оцінки інвесторами фундаментальної вартості активів і формування необґрунтовано завищених ринкових очікувань. Інформаційна асиметрія сприяє поширенню наслідувальних стратегій, при яких інвестиційні рішення приймаються, виходячи з наявних аналогів, а не з аналізу фундаментальної інформації, що є «дефіцитною». Психологічні чинники у процесі виникнення та накопичення системного ризику обумовлені тим, що в ході прийняття рішень індивідууми використовують певні правила, що дають змогу як збільшувати швидкість і скорочувати час обробки інформації (так звані когнітивні евристики), так і призводити до помилкових суджень, ефекту диспозиції (небажання визнавати свої помилки), принципу упередженості (переоцінка ймовірності настання тих подій, які відбулися недавно), ефекту самовпевненості (зайва переоцінка своїх знань) тощо. Результатом такої ірраціональної поведінки інвесторів може стати поява наслідувальних стратегій, тобто колективної поведінки, схильність банків до прийняття на себе надмірно високих зовнішніх ризиків (кредитних, ринкових, ліквідності) під час фази зростання економічного циклу (агрегований ризик) тощо.

Усі вищезазначені чинники формування та накопичення системних ризиків банківської діяльності належать до фундаментального рівня, який є базовим для усіх інституціональних утворень. Але попри це, існує ще принаймні два рівні, де інституції отримують вагому національну та організаційно-управлінську специфіку. Крім того, в сучасних умовах фундаментальний рівень формування та накопичення системних ризиків банківської діяльності зазнає суттєвих від впливу глобалізаційних процесів, в тому числі фінансових. Так, процеси фінансової глобалізації ускладнюють архітектуру глобального фінансового ринку, що посилює загальну нестабільність цієї непростої системи, підвищує ризики та ймовірність розвитку загроз. Особливо важливого значення набуває підвищення нестабільності фінансового ринку і збільшення ризиків та загроз для економіки країн, що розвиваються, та країн з перехідною економікою, оскільки їх фінансові системи мають підвищену залежність від глобального фінансового ринку. Саме тому, у систему причин формування та накопичення системних ризиків банківської діяльності фундаментального рівня доцільно включити такий чинник, як масштаби фінансової глобалізації.

Отже, врахування багатофакторності та багаторівневості у формуванні та накопиченні системних ризиків банківської діяльності є сучасною і найбільш вагомою прерогативою у їх дослідженні та розробці адекватних механізмів управління. Варто зазначити, що важливим рівнем формування та накопичення системних ризиків банківської діяльності є національний рівень, що створює необхідність його додаткового вивчення та регулювання національним регулятором.

В Україні на національному рівні додатково до вищезазначених чинників формування та накопичення системних ризиків банківської діяльності варто віднести низку чинників, що мають суто специфічний характер, притаманний країнам, що перебувають на стадії первісного нагромадження капіталу, а саме: політична нестабільність; довготривалість неефективної макроекономічної політики уряду; низькі темпи зростання ВВП; істотний рівень доларизації економіки; зростаючий рівень дефіциту бюджету, державного боргу, інфляції, відтоку капіталу; неякісна структура банківської системи; неадекватні підходи до регулювання і нагляду банківської діяльності; неякісний ризик-менеджмент банків тощо. Саме тому вибір та обґрунтування підходів щодо оцінювання і управління системних ризиків банківської діяльності в Україні має вагому специфіку і не може наслідувати вже наявні варіанти, адаптовані в інших країнах. В Україні важливим завданням у процесі управління системними ризиками банківської діяльності є аналіз чинників, що концентруються за межами впливу мегарегулятора: політичні рішення, геополітичне становище, інформаційні та соціальні чинники тощо. Вплив цих чинників не носить лінійний характер, і це ускладнює процедуру діагностики системних ризиків банківської діяльності.