Роль і місце майнового страхування на ринку страхових послуг

Недовіра до страхових компаній лише одна з причин, яка гальмує розвиток цього ринку. Існують і інші перешкоди. Узяти, наприклад, проблеми, пов’язані з державною реєстрацією нерухомості. Страхові компанії працюють, як правило, тільки із зареєстрованими об'єктами нерухомості. А у нас в країні поки що дуже багато заміських домів і квартир, що не пройшли держрегістрацію. До того ж, — основним каналом… Читати ще >

Роль і місце майнового страхування на ринку страхових послуг (реферат, курсова, диплом, контрольна)

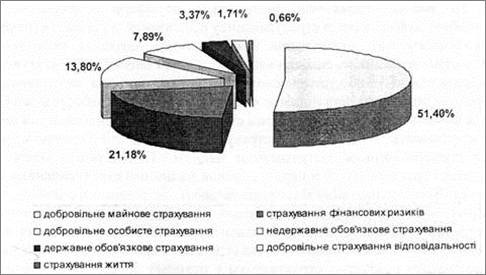

Сьогодні все більше людей розуміє, що найцінніше майно краще застрахувати. Навряд чи варто сподіватися на те, що держава відшкодує збиток, який можуть заподіяти квартирі, дачі або гаражу пожежа, повінь або протиправні дії злочинців. Тепер кожен сам робить вибір, чи треба йому добровільно застрахувати всі ризики. За підсумками 2012 року саме майнове страхування лідирує в списку добровільних видів (рис. 1.2). На його частку доводиться більша половина всіх зібраних премій по добровільному страхуванню —799,8 млн. грн. (51,4% загальні об'єми валових страхових виплат і 51,2% об'єми чистих страхових виплат). [16,с.20].

Рис 1.2. Структура страхових премій за 2012 рік

Ринок страхування нерухомого майна громадян знаходиться в даний час на підйомі. свою позитивну роль в цьому зіграло у тому числі і введення чотири роки тому обов’язкового автострахування. У громадській думці поступово складається уявлення про необхідність страхування як однієї з форм захисту від всіляких неприємностей.

Обов’язкове страхування цивільної відповідальності власників транспортних засобів. спочатку повністю перемкнуло на себе увагу і засоби клієнтів, але надалі все ж таки допомогло привернути клієнтів і до добровільних видів страхування майна — в основному за рахунок знижок, які надавалися для комплексного страхування. Сьогодні всі види майнового страхування затребувані в основному у достатньо забезпеченої категорії громадян. Ці види страхування розвиватимуться в першу чергу шляхом збільшення вартості об'єктів, що приймаються на страхування, — страхові суми будівель, наприклад, будуть наближені до реальних цін їх відновлення. Проте сьогодні найбільш перспективні на цьому сегменті ринку юридичні особи — підприємства малого і середнього бізнесу. Керівники цих підприємств поступово приходять до думки, що щорічні страхові внески по страхуванню майна, ДМС, транспорту, відповідальності — це цілком прораховувані витрати підприємства, до того ж майже повною мірою відношувані на собівартість (знижуючі базу, оподаткування, підприємства). Вартість послуг страхування майна юридичних осіб — це майже завжди 0,1−0,5% від його вартості (залежно від протипожежних і охоронних заходів, виду майна і т.п.). A навіть невелика пожежа або повінь здатна повністю зупинити виробництво, роботу офісу, зажадати миттєвих вкладень на відновлення майна і навряд чи такі підприємства на такий випадок створюють спеціальні резервні фонди.

Якщо ж порівнювати кількість страхових випадків, по яких проходили виплати, то тут лідирують пожежі. Як і раніше, найбільшого збитку майну громадян завдають пожежі. На жаль, статистика невтішна, і число пожеж в квартирах і домах громадян з року в рік продовжує рости. Наприклад, в 2004 р. в країні було зафіксовано 140 тис. пожеж, причому 72,5% з них в житловому секторі. Матеріальний збиток від них перевищив 7 млн. гривень. Ще більшого збитку завдано стихійними лихами — більше 9 млн. грн. За даними Держкомстату, в 2004 р. більше 3 млн. гривень склав матеріальний збиток від дій злочинців. Всього в 2004 р. було зафіксовано 967 772 крадіжки, у тому числі і квартирні, 12 908 випадків пошкодження майна шляхом підпалів.

Проте потенційні клієнти — фізичні особи ще не сприймають страхування як інструмент, який їм допоможе пережити фінансові проблеми після настання страхового випадку, швидше, навпаки, вважають страхові компанії здатними тільки збирати внески і затягувати виплати [33, с.68].

Недовіра до страхових компаній лише одна з причин, яка гальмує розвиток цього ринку. Існують і інші перешкоди. Узяти, наприклад, проблеми, пов’язані з державною реєстрацією нерухомості. Страхові компанії працюють, як правило, тільки із зареєстрованими об'єктами нерухомості. А у нас в країні поки що дуже багато заміських домів і квартир, що не пройшли держрегістрацію. До того ж, — основним каналом продажів є агентські мережі, які в значній мірі мотивовані на страхування автомобілів, і як наслідок — слабка інформованість клієнта про наявність продуктів по страхуванню майна [19, с. ЗЗ].

Причини, чому величезний потенціал споживчого попиту дотепер не використаний страховиками, на думку маркетологів, полягають в наступному: по-перше, низька страхова культура суспільства, недовір'я населення до фінансових інститутів, зокрема до страхових компаній, а по-друге, погана дистрибуція. У страховій галузі спостерігається дефіцит страхових агентів, який, на думку експертів, досягає 100 тис. чоловік.

Проте головна перешкода для реального і значного зростання страхування майна фізичних осіб — це низький рівень доходів населення. На це посилаються майже всі експерти. Розвитку українського страхування, зокрема майнового, до рівня, наприклад, країн Західної Європи, перешкоджають проблеми макроекономічного характеру і перш за все низький рівень життя населення. В даний час в Україні є застрахованими не більше 10% відсотків ризиків, тоді як в Західній Європі, США і Японії цей показник складає не менше 95%" .

Ще однією важливою умовою успішного розвитку майнового страхового ринку є формування комунікацій із споживачем шляхом його страхової освіти через ЗМІ, а також вдосконалення страхових продуктів.

На думку маркетологів, розвиток ринку в цілому багато в чому залежатиме від розвитку роздрібного страхування. Компанії, які вже зараз почали вибудовувати агентську мережу, володіють безперечною конкурентною перевагою. Основні функції, які виконує грамотний страховий агент, — це реклама страховика, інформування і консультування страхувальника.

У зв’язку з тим, що страхове зобов’язання є взаємним, на сторони за зобов’язанням може бути покладена і пасивна, і активна функції, при чому обидві ці функції свідчать про відносні дії прав, які належать уповноваженому.