Кредитна експансія та її вплив на економіку України

Водночас російський професор О.І. Лаврушин вважає, що «.кредитна експансія не тільки приносить лихо, викликає кризи виробництва і обігу, але й здатна надати суспільству широкі можливості для економічного розвитку. Питання, отже, полягає не в тому, як слід боротися з кредитною експансією, а в тому, як правильно спрямовувати розвиток грошово-кредитної сфери, який створює диспропорції та загострює… Читати ще >

Кредитна експансія та її вплив на економіку України (реферат, курсова, диплом, контрольна)

Кредитна експансія та її вплив на економіку України

Розпад СРСР призвів до розриву більшості господарських зв’язків між його республіками, що позначилось і на виробництві, і на збуті товарів в Україні. Був оголошений перехід до ринкової ідеології, у 1991—1993 рр. проведено лібералізацію цін і послаблено контроль за оплатою праці (що сприяло переливу коштів з державного сектору у приватний). Разом з тим урядові структури гальмували трансформаційні процеси (приватизацію і реструктуризацію державних підприємств, унаслідок чого зберігся монопольний державний сектор з пільговим кредитування.

В основу практичної макроекономічної політики у 1992— 1993 рр. було покладено принцип повної відмови від використання монетарних інструментів у регулюванні економіки. При здійсненні грошово-кредитної політики Національний банк України використав командно-адміністративні методи [1]. Проте, якщо виходити з того, що грошово-кредитна (монетарна) політика являє собою довгостроковий * (як мінімум, на 3—5 років) план стратегічних цілей розвитку грошово-кредитних відносин у країні, то доречно сказати, що НБУ, по суті, не здійснював грошово-кредитну політику, встановлюючи на кожний черговий рік «Основні принципи грошово-кредитної політики», що значною мірою було зумовлено відсутністю загальнодержавного довгострокового плану розвитку економіки країни. За такого підходу до монетарної політики НБУ лише точково виконував (і виконує) монетарне регулювання ** (і, насамперед, банківської діяльності), що робить його малоефективним. Наприклад, до 1994 р. підтримка ліквідності банків проводилася тільки через єдиний механізм — прямі кредити, які направлялися через колишні банки в основному в державний сектор економіки [1].

Актуальність теми нашого дослідження зумовлена роллю розширення кредитування в Україні в умовах наявності незадоволеного попиту господарюючих суб'єктів на кредитні ресурси і нерозвинутості фінансового ринку. Таким чином, мета статті - розкрити характер і наслідки кредитної експансії та кредитного буму, умов їх виникнення і розвитку в економіці країни і запропонувати можливі шляхи їх ефективного використання.

Починаючи з 1992 р. НБУ запровадив для комерційних банків обов’язкове часткове резервування за депозитами для створення ними своїх резервів ліквідності, і до 2000 р. включно нормативи обов’язкового резервування були встановлені на рівні 10—17%. Надалі вони були знижені та диференційовані за секторами економіки, строками і валютами (національною та іноземною) залучених кредитів. З грудня 2008 р. норматив обов’язкового резервування у національній валюті (за строковими депозитами і депозитами до запитання нефінансових корпорацій і домашніх господарств) для резидентів був встановлений на нульовому рівні; для нерезидентів (банків та інших фінансових корпорацій нерезидентів) цю норму було запроваджено з липня 2011 р. ***.

Встановлення нормативу обов’язкового резервування на нульовому рівні скасувало навіть часткове резервування коштів за залученими вкладами банків і означало надання їм необмеженого права використовувати всю суму залучених гривневих вкладів на кредитування. За таких умов неможливість придбання банком ззовні необхідних йому коштів протягом одного дня для виконання своїх зобов’язань перед вкладниками призводила до втрати ним іміджу надійного, що могло завершитися банкрутством, оскільки «…платоспроможний, але неліквідний банк шансів на виживання практично не має» [2, с. 6; курсив мій. — Л.М. Р.]. До того ж, якщо врахувати, що банки можуть надавати позички понад наявні у них кредитні ресурси (у повній відповідності з капіталотворчою теорією кредиту), отже, створювати так звані «мнимі вклади», то зрозуміло, що надання банкам необмеженої можливості розширювати кредитування в національній валюті може завершитися втратою ними ліквідності й навіть банкрутством, особливо в їхній гонитві за прибутком *. Не випадково Л. фон Мізес (один з найяскравіших представників австрійської школи економіки) вважав, що керована центральним банком банківська система з частковим резервуванням неминуче породжує експансіоністське розширення кредитування грошима, не забезпеченими реальними заощадженнями, що провокує неконтрольоване циклічне зростання грошової маси і веде до економічного спаду і рецесії. Більше того, «…кредитна експансія завжди призводить до економічної кризи» [3].

Водночас російський професор О.І. Лаврушин вважає, що «.кредитна експансія не тільки приносить лихо, викликає кризи виробництва і обігу, але й здатна надати суспільству широкі можливості для економічного розвитку. Питання, отже, полягає не в тому, як слід боротися з кредитною експансією, а в тому, як правильно спрямовувати розвиток грошово-кредитної сфери, який створює диспропорції та загострює суперечності» [4, с. 8]. Не можна не погодитися з ним і стосовно того, що розширення кредитування «.характеризуючи кредитну експансію, може відображати процес більш широкого його використання в умовах нерозвинутості кредитної практики, що склалася, процес „вгамування голоду“ за допомогою використання кредитних ресурсів економічними суб'єктами, які зазнають гострої потреби у позикових капіталах. Розширення кредитування в цих умовах виникає, таким чином, не на фоні надлишку позичкових капіталів, а в умовах істотного незадоволеного попиту на додаткові кредитні ресурси» [4, с. 8] **. Слід зазначити, що кредитна експансія (credit expansion), будучи політикою дешевих грошей, спрямована на стимулювання розширення кредитування як економічних відносин, заснованих на зворотному русі позиченої вартості, з метою прискорення темпів економічного розвитку. Відповідно, кредитна експансія, стимулюючи розвиток економіки, одночасно стимулює і збільшення обсягів банківського кредитування і, як наслідок, грошової пропозиції в країні.

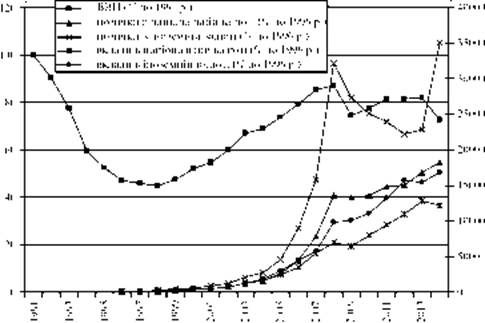

Аналіз економічного розвитку незалежної України показав, що реальний ВВП країни, яка стала на ринковий шлях після розпаду СРСР, ще не досяг свого вихідного рівня, і, відповідно, її діловий цикл ще не завершено *** (рис.). При цьому різкий спад обсягів промислового виробництва і скорочення ділової активності **** досягли свого мінімуму тільки у 1998 р., коли становили 44,8% його величини 1991 р. («дна» ділового циклу або економічної кризи). І лише з 1999 р. економіка України розпочала вихід з кризи, обсяг реального валового внутрішнього продукту (ВВПр) став зроста;

- * Прагнучи до збільшення прибутку, банки нехтують своєю ліквідністю як невід'ємною характеристикою своєї діяльності (на відміну від усіх інших небанківських видів підприємництва). Тому, коли банк втрачає свою ліквідність, він втрачає здатність до нормальної діяльності.

- ** Проте не можна погодитися з тим, що він ототожнює процес розширення кредитування з процесом його розвитку [4, с. 8], оскільки, на наш погляд, процес розширення являє собою тільки практичне розширення меж кредитування (до того ж у ряді випадків агресивне), яке відповідає на запитання «Як зробити і організувати?», тоді як процес розвитку слід розглядати як розширення теоретичних меж економічної категорії «кредит», яке має поглибити пізнання його сутності як економічних відносин, відповідаючи на запитання «Що є кредит?» .

- *** Слід підкреслити, що, за оцінками експертів, і у 2015 р. обсяг реального ВВП скорочуватиметься. Наприклад, як повідомляє Державна служба статистики України, у серпні 2014 р. порівняно з серпнем попереднього року промислове виробництво впало на 21,4% [5]. За таких темпів зниження реального ВВП у найближчий рік-два навряд чи можна очікувати завершення першого ділового циклу України.

- **** Скорочення обсягів промислового виробництва (до 51,8%, або удвічі порівняно з 1991 р.) пояснюється в першу чергу руйнуванням господарських зв’язків незалежної України з іншими республіками колишнього СРСР, розпадом адміністративної банківської системи і початком становлення нової банківської системи, адекватної ринковій економіці. Збільшившись до 2008 р. удвічі порівняно з 1998 р., чому значною мірою сприяли банки, надаючи економіці країни такі необхідні їй кредитні ресурси, що, у свою чергу, сприяло і нарощуванню грошової маси, і кредитній експансії. Проте глобальна економічна криза 2008—2009 рр. зачепила і Україну. Обсяги її реального ВВП у ці роки скоротилися, хоча кредитування в національній валюті зменшилося незначно і лише у 2009 р. (табл. 1).

(Ж

Роки Динаміка ділового циклу (ВВПр), обсягів виданих позичок і залучених вкладів банками України в національній та іноземній валютах у 1991—2014 рр.

Побудовано автором за: Національний банк України: Офіційний сайт [Електронний ресурс]. — Режим доступу: http://www.bank.gov.ua.

Обсяги позичок і грошової маси України в 1996—2014 рр. *.

Таблиця 1 (млрд. грн., дані на кінець року).

Показники. | Роки. | ||||||||||

Позички. | 5,4. | 8,9. | 88,6. | 426,9. | 734,0. | 723,3. | 732,8. | 801,8. | 815,1. | 1020,7. | |

М 3. | 9,4. | 15,4. | 125,8. | 396,2. | 515,7. | 487,3. | 597,9. | 685,5. | 773,2. | 956,7. | |

у тому числі М 0 (%). | 42,6. | 46,7. | 33,6. | 28,0. | 30,0. | 32,2. | 30,6. | 28,1. | 26,3. | 29,6. | |

* Складено автором за: Національний банк України: Офіційний сайт [Електронний ресурс]. — Режим доступу: http://www.bank.gov.ua.

Як видно з таблиці 1, за досліджуваний період обсяг виданих банками позичок зріс з 5,4 млрд. грн. до 1020,7 млрд. грн. (тобто майже у 200 разів). При цьому реальний ВВП незалежно від такого стрімкого зростання обсягів позичок і грошової маси збільшився всього в 1,5 раза (з 47,25% до 72,5% від показника 1991 р.). Доречно також зазначити, що перевищення обсягів виданих банками позичок над обсягами грошової маси розпочалося ще з докризового 2007 р. (саме тоді й стала різко проявлятися кредитна експансія в країні).

Кредитна експансія — це не тільки кількісний процес розширення масштабів кредитування, але й, згідно з характеристикою МВФ, «зміна грошової маси в обігу» [6, с. 221], що підтверджують дані таблиці 1, з якої видно, що у структурі грошової маси відбулись істотні зміни, у зв’язку з чим питома вага готівки в обігу (гроші поза банками — М 0) скоротилася за досліджуваний період з 42,6—46,7% до 29,6%, віддавши більшу частину грошової маси депозитам. І хоча таке скорочення економізує організацію грошового обігу в країні, зростання частки депозитів у складі грошової маси дозволяє дійти висновку, що банки мультиплікативно примножували (і примножують) безготівкову грошову масу, розширюючи кредитування. При цьому, видаючи позички за рахунок залучених вкладів, банки одночасно перевищують наявні у них ресурси, створюючи тим самим «мнимі вклади», які погіршують банківську ліквідність За показником «позички/вклади», починаючи з 2007 р., вона перебувала на рівні 150— 215%, тобто знижувалася. Відповідно, надмірні обсяги кредитування за відсталого зростання обсягів ВВПр сприяли зростанню інфляції, рівень якої на початок 1996 р. (відносно 1991 р.) сягнув 4,4 млн. процентів [7, с. 151], а за всі роки незалежної України — 24 млн. процентів (розрахунки автора).

Аналіз структурного складу банківських позичок, наданих банками в економіку країни, дозволив дійти висновку, що їх найбільша (до 96,3% у 1996 р.) питома вага, яка має у досліджуваному періоді тенденцію до зниження, припадає на юридичних осіб, тоді як кредитування фізичних осіб хоча й має тенденцію до зростання, проте є практично в чотири рази меншим (на початок 2015 р.). При цьому розширення обсягів споживчого кредитування домашніх господарств було пов’язано не тільки з перебудовою моделі їх поведінки (при переході країни до ринкової економіки), але й з прагненням банків до безперервного нарощування своїх прибутків, нерідко без урахування своєї ліквідності й з поверховою оцінкою кредитоспроможності своїх клієнтів (і юридичних, і фізичних осіб), що в цілому й сприяло виникненню і розвитку кредитної експансії в країні. Разом з тим частка депозитів фізичних осіб не тільки постійно зростала, але й, починаючи з 2004 р., стала найбільшою в залучених банками депозитах, тоді як питома вага депозитів юридичних осіб скоротилася на початок 2015 р. удвічі.

Досліджуючи особливості кредитної експансії в Україні, не можна не зазначити, що зростання обсягів кредитування в іноземній валюті набагато випереджало зростання загальної маси виданих банками позичок. Це означало, що в Україні, поряд з розширенням кредитування в національній валюті (кредитною експансією), паралельно існувала і розвивалася валютна кредитна експансія, яка сприяла виникненню валютного кредитного буму Кредитний бум як процес розширення кредитування за своєю суттю та економічними наслідками істотно відрізняється від кредитної експансії, яка має ширші цілі, спрямовані на збільшення сфери впливу в конкурентному середовищі. Метою ж кредитного буму є отримання завдяки існуючій ситуації максимально можливого прибутку. у 2008 р. і особливо у 2014 р. (див. рис.). Підкреслимо, що, згідно з визначенням МВФ, кредитний бум являє собою надлишкове розширення кредитування протягом трьох і більше років, не пов’язане із зростанням реального ВВП. На рисунку видно, що в Україні саме через зниження обсягу ВВПр мав місце кредитний бум (і у 2008 р., і у 2014 р.). Як пише інтернетгазета «Економіка», ще у 2007 р. МВФ рекомендував Україні, по-перше, утриматися від стимулювання споживчого буму; по-друге, адекватно оцінювати можливості позичальників і очікування кредиторів і, нарешті, зайнятись інституціональним реформуванням і створенням сприятливого інвестиційного клімату з високопроцентною віддачею. Проте, яка пише газета, НБУ, який формує монетарну політику, не поспішав стримувати кредитний бум власними підоймами впливу на банки [8], у зв’язку з чим обсяги кредитування в іноземній валюті різко зросли, що сприяло формуванню кредитного буму в ці два кризових роки.

Як показав аналіз, питома вага позичок в іноземній валюті, виданих банками юридичним особам у досліджуваний період, була найбільшою, хоча й мала тенденцію до зниження. У свою чергу, такі позички фізичним особам зросли (табл. 2).

Таблиця 2

Склад і структура інвалютних позичок і депозитів банків України в 1996—2014 рр. (за суб'єктами економіки) Скасування у лютому 2015 р. фіксованого офіційного валютного курсу гривні тільки посилило попит на іноземну валюту, у зв’язку з чим сталася її різка девальвація: з моменту її введення в обіг і на кінець березня 2015 р. її курс до долара знизився більш як у 13 разів, склавши 23,44 грн. за 1 дол. (%, дані на кінець року)

Показники. | Роки. | |||||||||

Позички (млрд. грн.). | 1,35. | 8,9. | 9,0. | 37,4. | 433,8. | 367,8. | 299,6. | 308,0. | 472,7. | |

у тому числі: | ||||||||||

— юридичним особам. | 99,97. | 93,3. | 98,9. | 78,1. | 53,5. | 52,5. | 71,7. | 78,0. | 78,6. | |

— фізичним особам. | 0,03. | 6,7. | ІД. | 21,9. | 46,5. | 47,5. | 28,3. | 22,0. | 21,4. | |

Депозити (млрд. грн.). | 1,6. | 8,3. | 7,1. | 30,2. | 157,9. | 161,8. | 252,0. | 248,2. | 309,6. | |

у тому числі: | ||||||||||

— юридичних осіб. | 81,3. | 60,2. | 53,5. | 34,4. | 31,7. | 30,2. | 27,6. | 25,7. | 29,9. | |

— фізичних осіб. | 18,7. | 39,8. | 46,5. | 65,6. | 68,3. | 69,8. | 72,4. | 74,3. | 70,1. | |

* Складено автором за: Національний банк України: Офіційний сайт [Електронний ресурс]. — Режим доступу: http://www.bank.gov.ua.З таблиці 2 видно, що, починаючи з 2004 р., вклади фізичних осіб в іноземній валюті у два, а то і три рази перевищували обсяги аналогічних вкладів юридичних осіб. Якщо в кризові 2008 і 2009 рр. питома вага таких позичок фізичним особам була максимальною і становила майже половину (47,5%) усього обсягу виданих банками позичок в іноземній валюті, то на кінець 2014 р. вона скоротилася більш як удвічі (порівняно з 2008—2009 рр.). Зате, починаючи з 2008 р., питома вага вкладів домогосподарств в іноземній валюті була у 2—3 рази більшою, ніж у юридичних осіб. Це дозволяє дійти висновку, що валютна кредитна експансія значною мірою створювалася за рахунок зростання вкладів домашніх господарств. Разом з тим безперервне перевищення, починаючи з 2000 р., обсягами позичок в іноземній валюті обсягів інвалютних вкладів означає, що вітчизняні банки здійснювали валютну кредитну експансію за рахунок не тільки надання позичок у межах наявних у них ресурсів, але й залучення іноземної валюти на міжбанківському валютному ринку.

Попит резидентів України на іноземну валюту зумовлений рядом факторів, серед яких у першу чергу слід назвати зниження купівельної спроможності національних грошей через інфляцію (особливо у 2008 і 2014 рр., коли темпи її зростання становили, відповідно, 5,3% і 24,5%), що породило недовіру населення до гривні й тим самим підвищило попит на іноземну валюту. Останнє також зумовлено необхідністю погашення зовнішнього (державного і приватного) боргу країни, обсяг якого безперервно зростає, від'ємним сальдо платіжного балансу і, нарешті, підвищеним попитом населення на іноземну валюту для розрахунків з банками. При цьому від'ємне сальдо платіжного балансу і різке скорочення золотовалютних резервів України означають, що надходження іноземної валюти не забезпечують підвищений попит на неї *. Зрозуміло, що все це, врешті-решт, призвело до валютного кредитного буму. Заслуговує на увагу той факт, що, за даними МВФ, за останні 30 років 75% кредитних бумів в економіках, що розвиваються, супроводжувалися банківськими кризами, а 85% - девальваціями національних валют. Часто ці кризи відбувались одночасно, тому важливою є рання ідентифікація кредитних бумів як перших сигналів масштабної фінансово-економічної кризи [9].

Не можна не зазначити, що валютний бум в Україні у 2014 р. за обсягом виданих в іноземній валюті позичок був значно сильнішим, ніж у 2008 р. По-перше, обсяг цих позичок був майже на 40 млрд. грн. більшим (472,7 млрд. грн. проти 433,8 млрд. грн.). По-друге, у 2008 р. реальний ВВП перебував на максимумі (87,2% від рівня 1991 р.), тоді як у 2014 р. він скоротився до 72,5%. По-третє, якщо у 2008 р. дефіцит державного бюджету становив 12,5 млрд. грн., або 1,3% ВВП, то у 2014 р. — 78,1 млрд. грн., або 4,98% ВВП. До того ж валовий зовнішній борг України зріс із 101 млрд. дол. (у 2008 р.) до 126,3 млрд. дол. (на кінець 2014 р.), а обсяг золотовалютних резервів скоротився з 31,8 млрд. дол. на початку 2008 р. до 7,5 млрд. дол. на початок 2015 р., що і дозволяє дійти висновку про руйнівну силу валютного кредитного буму 2014 р.

Розглядаючи причини, які сприяють виникненню і розвитку кредитної експансії (і кредитних бумів) в Україні, ми дійшли висновку, що серед основних причин кредитної експансії та руйнівних наслідків кредитного буму 2014 р. слід назвати встановлення НБУ з кінця 2008 р. нульової норми обов’язкового резервування за гривневими вкладами. Це означало надання банкам необмеженої потенціальної можливості для кредитування (запровадження нормативного грошового мультиплікатора із знаком нескінченності). За таких умов банки в гонитві за прибутком нерідко надавали позички без належного аналізу кредитоспроможності своїх позичальників. Разом з тим, як показала практика, очікування багатьох позичальників (і юридичних, і фізичних осіб) стосовно своєї майбутньої платоспроможності виявилися завищеними, що утруднило своєчасне повернення ними позичок і призвело до зростання простроченої заборгованості перед банками з наступним погіршенням якості їх активів (табл. 3), оскільки «…високий рівень кредитної експансії трансформується в проблемні кредити, знижуючи рівень ліквідності банківської системи» [10, с. 70]. Відповідно, ліквідність банків стала зменшуватись, у зв’язку з чим для її підтримання вони стали звертатися до НБУ за позичками рефінансування, обсяг яких у 2014 р. перевищив розмір їх регулятивного капіталу, що, у свою чергу, сприяло зростанню затрат на підтримання ними своєї ліквідності, тим більше, що процентні ставки за позичками рефінансування було підвищено більш як удвічі порівняно з попереднім роком (табл. 4). Усе це призвело до зниження рівня капіталізації банків, зростання їх витрат і, як наслідок, до серйозних збитків.

Таблиця 3

Основні показники діяльності вітчизняних банків у 2004—2014 рр.* (млрд. грн., дані на кінець року).

Показники. | Роки. | |||||||

Доходи. | 20,0. | 68,2. | 122,6. | 143,0. | 136,6. | 168,9. | 210,2. | |

Видатки. | 18,7. | 61,6. | 115,3. | 181,4. | 149,9. | 167,5. | 263,2. | |

Прибуток. | 1,3. | 6,6. | 7,3. | — 38,4. | — 13,0. | 1,4. | — 53,0. | |

Активи. | 134,3. | 599,4. | 926,1. | 880,3. | 942,1. | 1278,1. | 1316,8. | |

Регулятивний капітал. | 18,4. | 72,3. | 123,1. | 135,8. | 160,9. | 205,0. | 188,9. | |

Прострочена заборгованість. | н/д. | 5,5. | 18,2. | 70,2. | 84,6. | 70,2. | 135,1. | |

Формування резервів. | 12,7. | П, 9. | 48,4. | 122,4. | 148,8. | 131,2. | 204,9. | |

Позички рефінансування. | н/д. | 1,9. | 61,1. | 87,5. | 74,9. | 80,2. | 222,3. | |

Довідково. | ||||||||

Платоспроможність (%). Ліквідність (%). |

|

|

|

|

|

|

| |

- * Складено автором за: Основні показники діяльності банків України // Вісник НБУ. — 2013. — № 3. — С. 53; 2014. — № 3. — С. 53; 2015. — № 3. — С. 57; 2008. — № 3. С. 68.

- ** Розраховано автором за формулою позички / вклади х 100%.

Не менш важливою причиною кредитної експансії було зниження НБУ облікової ставки і, відповідно, процентних ставок банків за позичками і вкладами в умовах різкого зростання інфляції до кінця досліджуваного періоду (табл. 4).

Таблиця 4

Рівень ставок НБУ, номінальних процентних ставок (середньозважених у річному обчисленні) вітчизняних банків за позичками і депозитами в 1996—2014 рр. * (%, за даних темпів інфляції).

Процентні ставки. | Роки. | ||||||||

Облікова **. | 40,0. | 27,0. | 9,5. | 12,0. | 10,25. | 7,75. | 7,5. | 14,0. | |

За позичками рефінансування. | 51,8. | 29,6. | 14,7. | 15,3. | 16,7. | 11,6. | 8Д. | 18,0. | |

За позичками банків. | 77,0. | 37,3. | 16,4. | 16,0. | 18,3. | 14,6. | 15,5. | 15,0. | |

За депозитами банків. | 34,3. | 9,2. | 8,0. | 8,3. | 11,8. | 9,4. | 11,3. | 10,5. | |

Довідково. | |||||||||

Темпи інфляції ***. | — 50,4. | 5,54. | — 1,8. | 5,3. | — 8,2. | — 2,8. | — 0,5. | 24,5. | |

- * Складено автором за: Національний банк України: Офіційний сайт [Електронний ресурс]. — Режим доступу: http://www.bank.gov.ua; Бюлетень НБУ. — 2008. — № 3. — С. 95.

- ** На кінець року.

- *** Розраховано автором за формулою

ТзІСЦ = (ІСЦ даного року — ІСЦ попереднього року) / ІСЦ попереднього року х 100%, де Тз — темп зростання, ІСЦ — індекс споживчих цін.

Аналіз темпів інфляції в Україні, процентних ставок за позичками і депозитами з моменту запровадження гривні в грошовий обіг країни показав, що процентні ставки банків за позичками і депозитами безперервно (за винятком 2009 р.) знижувалися відповідно до динаміки облікової ставки НБУ, здешевлюючи тим самим кредитні ресурси банків. І хоча з кінця 2005 р. по кінець 2008 р. НБУ підвищив облікову ставку з 9,5% до 12%, це позначилося тільки на зростанні процентних ставок за позичками рефінансування самого НБУ. На особливу увагу, на наш погляд, заслуговує те, що у 2014 р. темп зростання інфляції був вищим за рівень номінальних процентних ставок. Це означало, що на кінець 2014 р. всі реальні процентні ставки * центрального і ко* Розраховуються як різниця між номінальною (офіційно оголошеною або вказаною в договорі) процентною ставкою і темпом зростання інфляції. Доречно зазначити, що періодично і в ХІХ, і в ХХ ст. встановлювалися від'ємні процентні ставки, які, проте, були винятком, а не нормою. Але у ХХІ ст. в деяких країнах (Швеції, Данії) від'ємні процентні ставки були зведені їхніми центробанками у ранг свідомої офіційної політики. Наприклад, Банк Англії у 2013 р. заявив, що розглядає від'ємні ставки як можливий захід із стабілізації економіки. У США запровадження від'ємних процентних ставок поки що тільки обговорюється в наукових колах. Разом з тим у 2014 р. ЄЦБ знизив ставку за депозитами овернайт з 0% до -0,1%, що є першим випадком встановлення одним з провідних центробанків світу від'ємного значення процентної ставки [11]. До того ж, як пише «Independent News», ще у 2004 р. в єврозоні третина держоблігацій країн мала від'ємну процентну ставку, що склало 2 трлн. євро у цінних паперах [12]. На увагу заслуговує той факт, що сьогодні найбільші центробанки світу дедалі частіше запроваджують такий захід підтримки економіки, як від'ємні процентні ставки, оскільки при ставках за депозитами, нижчих від 0%, банкам стає вкрай невигідно тримати свої гроші в центробанках, і мерційних банків стали від'ємними. Не можна не зазначити, що виникнення від'ємних процентних ставок в Україні є, на наш погляд, неминучим наслідком економічної та політичної обстановки в країні і сигналом для регулятора вжити невідкладних і ефективних заходів із стимулювання розвитку реальної економіки. Таким чином, істотний вплив на безпрецедентний для вітчизняних банків рівень збитків (53 млрд. грн.) у 2014 р. справили, крім усього іншого, від'ємні реальні процентні ставки як за позичками, що надаються банками позичальникам, так і за депозитами банків у НБУ. Висновки Проведене дослідження дозволяє дійти висновку, що виникнення і розвиток кредитної експансії в Україні зумовлені, з одного боку, гострою необхідністю господарюючих суб'єктів у кредитних ресурсах для розширення діючих і створення нових підприємств в умовах переходу до ринку, а з іншого — домогосподарства, усвідомивши переваги ринкової економіки, стали звертатися до банків за позичками для придбання споживчих товарів тривалого користування. Відповідно, з виходом країни з кризи 1998 р. попит на кредитні ресурси банків зріс, і вони охоче кредитували, нерідко формально оцінюючи кредитоспроможність своїх позичальників. До того ж експансіоністська політика НБУ * всіляко сприяла цьому. Як результат, у банках збільшився обсяг наданих в економіку позичок, але при цьому зросли й обсяги простроченої заборгованості, отже, знизився рівень ліквідності банків і виникла гостра потреба у залученні ними від НБУ позичок рефінансування, які «подорожчали» і сума яких у 2014 р. перевищила розмір регулятивного капіталу банків, так само, як і сума доформованих на вимогу НБУ резервів банків через зниження рівня їх капіталізації. За таких умов різко зросли витрати банків, що призвело на початку 2015 р. до їх безпрецедентних (за всю історію незалежної України) збитків у розмірі 53 млрд. грн. Варто зазначити, що важливу роль у цих збитках відіграли і від'ємні реальні процентні ставки, за якими у 2014 р. банки видавали позички, фактично не отримуючи реального процента, і розміщували в НБУ свої депозити (за які він ще і «штрафував» їх).

Резюмуючи сказане, можна констатувати, що кредитна експансія в Україні поставила на перший план кількісне розширення кредитування на шкоду якісним показникам, у зв’язку з чим імовірність банківської кризи в разі настання будь-яких шокових подій істотно зросла. Зрозуміло, що в першу чергу необхідно зупинити інфляцію. Проте, якщо виходити з того, що її зростання на кінець 2014 р. було зумовлено збільшенням грошової маси більш як на 100 млрд. грн. порівняно з 2013 р., а обсяг реального ВВП у цьому самому році впав майже на 15%, то може здатися, що скорочення грошової маси сприятливо позначиться на товарних цінах і зміцнить купівельну спроможність гривні. Але оскільки сеньйораж слугує одним з важливих джерел покриття витрат державного бюджету, дефіцит якого на початок 2015 р. сягнув 78 млрд. грн. (майже 5% номінального ВВП), то знизити емісію гривні навряд чи вдасться.

Вони (як припускається) починають витрачати їх на кредитування реального сектору економіки [13]. Крім того, сьогодні висловлюється ідея, що в країні просто треба декретувати встановлення від'ємних номінальних процентних ставок у банківській системі на рівні як центральних, так і комерційних банків по активних і пасивних операціях [14, курсив мій. — Л.М. Р.], що, на наш погляд, вимагає серйозного обговорення вченими.

* Проявляється у вигляді безперервного зростання грошової пропозиції (навіть при зниженні обсягів реального ВВП, що провокувало зростання інфляції); встановлення норми обов’язкового резервування на нульовому рівні за вкладами в національній валюті, яке сприяло безмежному використанню банками цих вкладів для наступного кредитування; зниження офіційної облікової ставки, яка тільки у кризові періоди (2008—2009 рр. і 2014 р.) зростала з тим, щоб знову знизитися.

На наш погляд, виходом з цього становища є, по-перше, розробка Національним банком України науково обгрунтованої монетарної політики, причому не на один рік, як це було досі, а хоча б на 3—5, а то й 10 років з щорічним уточненням поточних цілей (виходячи з наявних умов), спрямованих на реалізацію головного завдання — зростання національного багатства. По-друге, необхідно реанімувати реальне виробництво, без якого жодна країна у світі, в тому числі й Україна, навряд чи зможе подолати економічну (а з нею й інші) кризу. А для відновлення реального виробництва необхідно, насамперед, матеріально заінтересувати вітчизняних товаровиробників у розширенні та розвитку виробництва, що, у свою чергу, вимагає проведення розумної податкової реформи. За таких умов вирішення питання щодо розширення кредитування буде доцільно розглядати як питання правильного управління ним, а саме — його використання на розбудову і підвищення ефективності реального виробництва і соціально-економічне піднесення країни без диспропорцій та загострення суперечностей.

Список використаної літератури

- 1. Становление и развитие денежно-кредитной системы Украины [Електронний ресурс]. — Режим доступу: http://www.listfinances.ra/lifias-225−1.html.

- 2. Міщенко В., Незнамова А. Базель ІІІ: нові підходи до регулювання банківського сектору // Вісник НБУ — 2011. — № 1. — С. 4—9.

- 3. Людвиг фон Мизес. Экономический цикл и кредитная экспансия: экономические последствия дешевых денег [Електронний ресурс]. — Режим доступу: http:// libertynews.ru/node/2233.

- 4. Кредитная экспансия и управление кредитом: учеб. пособие; [под ред. О.И. Лаврушина]. — М.: КНОРУС, 2013. — 264 с.

- 5. Промпроизводство Украины ускорило падение на 21,4%. — Госстат [Електронний ресурс]. — Режим доступу: http://112.ua/ekonomika/promproizvodstvoukrainy-uskorilo-padenie-do-21−4-gosstat-116 629.html.

- 6. Федоров Б.Г. Новый англо-русский банковский и экономический словарь. — СПб.: Лимбус Пресс, 2006. — 848 с.

- 7. Ющенко В., Лисицкий В. Деньги: развитие спроса и предложения в Украине. — К.: Скарбы, 2000. — 347 с.

- 8. МВФ уехал, но обещал вернуться // интернет-газета ЭКОНОМИКА [Електронний ресурс]. — Режим доступу: www.economica.com.ua/finance/article/ 523 161.html.

- 9. Похмельный синдром кредитного бума // интернет-газета ЭКОНОМИКА [Електронний ресурс]. — Режим доступу: www.economica.com.ua/finance/article/ 113 285.html.

- 10. Луняков О.В. Кредитная экспансия и макроэкономическая стабильность // Актуальные проблемы экономики. — 2012. — № 11. — С. 65—72.

- 11. ЕЦБ решился на эксперимент с отрицательной ставкой [Електронний ресурс]. — Режим доступу: top.rbc.ru/economics/05/06/2014/928 794.shtml.

- 12. Отрицательные процентные ставки поставят мир на курс самого массового в истории дефолта [Електронний ресурс]. — Режим доступу: professionali.ru/ Soobschestva/biznes-klub/the-telegraph-otritsatelnye-protsentnye/.

- 13. Отрицательные ставки не спасут [Електронний ресурс]. — Режим доступу: expert.ru/2015/02/19/otritsatelnyie-stavki-bolshe-ne-spasayut/.

- 14. Пора вводить отрицательные ставки [Електронний ресурс]. — Режим доступу: www.bfm.ru/news/21 670.