Матричні методи формування стратегії розвитку компанії

Модель GЕ/McKincey передбачає ряд методичних припущень щодо осей матриці позиціонування та змінних, що їх складають. Відносні переваги організації у певній галузі (вісь X) визначаються на підставі порівняння рівня прибутковості відповідного бізнесу організації щодо його позиції у конкурентів. Проте доцільніше було б позиціонувати бізнес організації у відповідності також з його перспективами… Читати ще >

Матричні методи формування стратегії розвитку компанії (реферат, курсова, диплом, контрольна)

Аналіз портфеля бізнесів є одним з найважливіших інструментів стратегічного управління. Він розкриває взаємозалежність окремих частин бізнесу і дає уявлення про те, що портфель, як ціле істотно відрізняється від простої суми його частин і набагато важливіший для фірми, ніж стан її окремих частин. За допомогою аналізу портфеля бізнесів можуть бути збалансовані такі найважливіші фактори бізнесу, як ризик, грошові надходження, відновлення та відмирання окремих видів діяльності.

Етапи проведення портфельного аналізу:

- 1. Вибір рівнів в організації для проведення аналізу портфеля бізнесів.

- 2. Фіксація одиниць аналізу (стратегічних одиниць бізнесу) (СОБ) з метою використання їх для позиціонування на матрицях аналізу.

- 3. Визначення параметрів матриць аналізу портфеля бізнесів, для того щоб мати уяву про збирання необхідної інформації, а також для вибору змінних за якими проводитиметься аналіз.

Збір та аналіз даних за наступними напрямками: привабливість галузі, характер та ступінь ризику, конкурентна позиція фірми в галузі, можливості та загрози фірми, ресурси та кваліфікація кадрів, що розглядаються з позиції наявності у фірми потенціалу для конкурентної боротьби в кожній конкретній галузі.

Побудова та аналіз матриць портфеля бізнесів, що повинні дати уявлення про поточний стан портфеля, на основі чого керівництво зможе прогнозувати майбутній стан матриць і, відповідно, очікуваного портфеля бізнесів фірми.

Визначення бажаного портфеля бізнесів з точки зору найкращого сприяння досягненню фірмою своїх цілей [57, с.258−262].

Матриця Бостонської консультаційної групи.

Історично першою моделлю корпоративного стратегічного планування вважається так звана модель «зростання — частка ринку», більш відома як модель BCG. Ця модель являє собою своєрідне відображення позицій конкретного виду бізнесу в стратегічному просторі, що визначається двома координатними осями, одна з яких використовується для вимірювання темпів зростання ринку відповідного продукту, а інша — для виміру відносної частки продукції організації на ринку продукту, що розглядається.

Основна увага в моделі BCG зосереджена на потоці готівки організації, яка або спрямовується на проведення операцій в кожній окремій бізнес-області, або виникає в результаті таких операцій. Вважається, що рівень доходу або витрат готівки знаходиться в тісній функціональній залежності від темпів росту ринку і відносної частки організації на цьому ринку. Темпи росту бізнесу організації визначають темп, в якому організація буде використовувати готівку. Основними комерційними цілями організації передбачаються ріст норми і маси прибутку.

Рішення, які передбачає модель BCG, залежать від позиції конкретного виду бізнесу організації в стратегічному просторі.

Структура моделі BCG.

Модель BCG являє собою матрицю 2×2, на якій області бізнесу відображаються колами з центрами на перетині координат, утворених відповідними темпами росту ринку і величинами відносної частки організації на відповідному ринку (рис. 2.2). Величина кола пропорційна загальному розміру всього ринку. Відображення конкурентної позиції на логарифмічній шкалі є принциповою деталлю моделі BCG. Справа в тому, що основна ідея цієї моделі передбачає наявність такої функціональної залежності між обсягом виробництва і собівартістю одиниці продукції, яка на логарифмічній шкалі виглядає як пряма лінія.

Кожному з цих квадрантів у моделі BCG надаються образні назви. Зірки: до них відносяться, як правило, нові бізнес-області, що займають відносно велику частку бурхливо зростаючого ринку, операції на якому приносять високі прибутки. Ці бізнес-області можна назвати лідерами своїх галузей. Однак, головна проблема пов’язана з визначенням правильного балансу між доходом та інвестиціями в цю область для того, щоб у майбутньому гарантувати повернення останніх.

Рис 2.2 Представлення моделі ВСG для аналізу стратегічних позицій і планування

Дійні корови: це бізнес-області, які в минулому одержали відносно велику частку ринку. Однак згодом ріст відповідної галузі помітно сповільнився. Зазвичай, «дійні корови» — це «зірки» в минулому, які на сьогодні забезпечують організації достатній прибуток для того, щоб утримувати на ринку свої конкурентні позиції. Потік готівки в цих позиціях добре збалансований, оскільки інвестиції в дану бізнес-область є мінімальними.

Важкі діти: ці бізнес-області конкурують у зростаючих галузях, але займають відносно невелику частку ринку. Поєднання цих обставин призводить до необхідності збільшення інвестицій з метою захисту своєї частки ринку і гарантування виживання на ньому. Високі темпи росту ринку вимагають значних капіталовкладень для того, щоб відповідати цьому росту. Ці області найчастіше є чистими споживачами готівки, а не генераторами.

Собаки: це бізнес-області з відносно невеликою часткою на ринку в галузях, які повільно розвиваються. Потік готівки в цих областях бізнесу зазвичай дуже незначний, а частіше навіть негативний. Будь-який крок організації, спрямований на одержання значної частки ринку однозначно негайно контратакується домінуючими в цій галузі конкурентами.

Сильні сторони моделі BCG: основна аналітична цінність моделі BCG полягає в тому, що з її допомогою можна визначити не тільки стратегічні позиції кожного виду бізнесу організації, але і дати рекомендації щодо стратегічного балансу потоку готівки.

Обмеженість моделі BCG:

- 1. Модель BCG будується на дуже нечіткому визначенні ринку (так само як і частки ринку) для бізнес-областей. Незначна зміна у визначенні може привести до значних змін частки ринку, а в подальшому до інших результатів аналізу.

- 2. У порівнянні з іншими параметрами бізнесу значення частки ринку переоцінено. Безліч змінних впливають на прибутковість бізнесу, але в моделі BCG вони просто ігноруються.

- 3. Модель BCG перестає працювати при її застосуванні до таких галузей, де невисокий рівень конкуренції, або незначні обсяги виробництва.

- 4. Високі темпи росту — це тільки одна, причому далеко не головна, ознака привабливості галузі [26].

Крім того, на практиці досить часто виявляється, що незбалансований з точки зору внутрішньофірмового перерозподілу грошових потоків портфель є високоприбутковим і, навпаки, гарно збалансований портфель може виявитися збитковим.

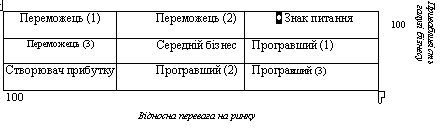

Отже, з метою подолання недоліків класичної матриці, БКГ була модифікована. Дана матриця оцінює СБО за 2 основними критеріями:

- 1) розміри конкурентних переваг (визначають структуру галузі);

- 2) число засобів реалізації конкурентних переваг.

У модифікованій матриці БКГ всі види діяльності поділяються на 4 види, кожному з яких притаманна власна стратегія, визначена на основі взаємозв'язку між нормою прибутковості інвестицій та часткою ринку фірми (Додаток Д).

Фрагментація включає ті види діяльності, для яких не існує однозначних зв’язків між ЧР (часткою ринку) та прибутковістю. У них може бути велика кількість конкурентних переваг. Розбіжності між компаніями полягають у тому, які конкретно шляхи реалізації конкурентних переваг вони обирають.

Фрагментація властива: виробництвам, які лише створюються, де ринок існує потенційно, а також виробництвам, які працюють «на замовлення». Можливості покращення ситуації: досягти економії на масштабах за рахунок придбання конкуруючих фірм; стандартизувати ринкові потреби; реалізувати стратегію спеціалізації тощо.

Спеціалізація. Тут повною мірою поєднуються обидва ефекти масштабу виробництва та диференціації продукції. Фірми намагаються використовувати економію на масштабах на всіх стадіях виробничого циклу з одночасно максимально можливою диференціацією продукції на заключних стадіях. У таких галузях використовується стратегія фокусування.

Обсяг. В даній ситуації існує пряма залежність між ЧР та привабливістю. Найбільш дієвим виявляється ефект кривої досвіду. Наявність конкурентних переваг не дає достатнього ефекту навіть при застосуванні диференціації продукції. Типовою є стратегія зниження витрат, концентрація виробництва та можливий напрямок на спеціалізацію.

Пат. Найменш привабливий стан для підприємства. Наявність у підприємства певних потенційних переваг не забезпечує стабільного становища на ринку. Виробники в даній ситуації мають низьку норму доходності, а головним фактором для покупця являється ціна. Типова стратегія: жорсткий контроль над витратами, пошук зовнішніх джерел фінансування, а також спроби перейти до спеціалізації [88].

Матриця «привабливість-конкурентоспроможність» (МcKіncey — General Electric).

Після успіху матриці БКГ одна за одною почали з’являтися аналітичні моделі, подібні за своєю суттю та основною ідеєю до матриці ВСG, але, разом з тим, деяким чином відмінні, а в чомусь, без сумніву, кращі за неї. На початку 1970;х років з’явилася аналітична модель, яка була спільно розроблена корпорацією General Electric і консалтинговою компанією McKincey & GE та отримала назву «GЕ/McKincey».

Модель GЕ/McKincey являє собою матрицю, яка складається з 9 квадрантів для відображення і порівняльного аналізу стратегічних позицій напрямків господарської діяльності організації. Головна особливість цієї моделі полягає в тому, що в ній вперше для порівняння видів бізнесу стали розглядатися не тільки «фізичні» фактори (такі, як обсяги продажу, прибуток, віддача інвестицій), але і суб'єктивні характеристики бізнесу, такі, як мінливість частки ринку, технології, стан кадрового забезпечення тощо. В якості однієї з основних переваг моделі GЕ/McKincey можна відзначити те, що різним факторам можуть надаватися різні вагові коефіцієнти в залежності від їхньої відносної важливості для окремого виду бізнесу в певній галузі, що, безумовно, сприяє більш точній оцінці.

Структура моделі GЕ/McKincey.

В центрі уваги моделі GЕ/McKincey знаходиться майбутній прибуток або майбутня віддача капіталовкладень, які можуть бути отримані організаціями. Таким чином, усі розглянуті види бізнесу організації ранжуються як кандидати з точки зору отримання додаткових інвестицій як за кількісними, так і якісними параметрами. Матриця.

GЕ/McKincey має розмірність 3×3 (рис. 2.3).

Рис. 2.3 Структура моделі GЕ/McKincey

На відміну від матриці ВСG, у моделі GЕ/McKincey кожна вісь координат розглядається як вісь багатофакторного, багатоаспектного виміру, що робить дану модель більш багатою в аналітичному плані в порівнянні з матрицею ВСG і, одночасно, більш реалістичною з погляду позиціонування видів бізнесу. Параметри, за допомогою яких оцінюється положення бізнесу по осі У, практично не контрольовані організацією. Позиціонування бізнесу організації по осі X знаходиться під контролем самої організації і при бажанні може змінюватися.

Аналізовані види бізнесу відображаються на сітці матриці у вигляді кола, кожне з яких відповідає загальним обсягам продажу на певному ринку, а частка бізнесу організації в цих обсягах продажу — сегментом в цьому колі. Стратегічні позиції бізнесу покращуються по мірі його просування на матриці зправа наліво знизу вверх (Додаток Е).

Сильні і слабкі сторони моделі GЕ/McKincey.

Основна увага в моделі GЕ/McKincey зосереджується на балансуванні інвестиціями. Дана модель не дозволяє одержати чіткої відповіді щодо того, як необхідно перебудувати структуру бізнес-портфеля організації. Пошук відповіді на це запитання лежить поза межами аналітичних можливостей даної моделі.

Модель GЕ/McKincey передбачає ряд методичних припущень щодо осей матриці позиціонування та змінних, що їх складають. Відносні переваги організації у певній галузі (вісь X) визначаються на підставі порівняння рівня прибутковості відповідного бізнесу організації щодо його позиції у конкурентів. Проте доцільніше було б позиціонувати бізнес організації у відповідності також з його перспективами, а не лише з поточним статусом. Оцінка ринкової привабливості (вісь У) базується на припущенні, що вона обов’язково відбивається в середньому потенціалі одержання прибутку в довгостроковій перспективі для всіх учасників цієї галузі. Модель GЕ/McKincey рекомендує скористатися спрощеними стратегіями, які швидше за все можна взяти на озброєння як орієнтир для подальшого поглибленого аналізу, проте в ніякому випадку не можна розглядати як управлінське рішення. Не є однозначним і поділ матриці GЕ/McKincey.

Варіації моделі GЕ/McKincey. Сьогодні існують різноманітні варіації моделі GЕ/McKincey. В їх основі, як правило, — прагнення збільшити число і різноманітність факторів, які враховуються в ході аналізу, чи запропонувати більше варіантів стратегічних рішень для тієї або іншої позиції (Додаток Е) [26].

Модель портфельного аналізу методом «Shell" — DPМ Модель портфельного аналізу методом «Shell" — DPМ має назву матриця направленої політики. Вона була розроблена компанією «Shell» в середині 70-х років у зв’язку з динамічними змінами в зовнішньому середовищі, які не давали змогу застосовувати відомі методи прогнозування стратегічних позицій СОБ організації. Модель «Shell" — DPМ (The Directional Policy Matrix) — це двовимірна матриця, яка складається з 9 квадрантів (3×3). Параметрами її є конкурентоспроможність СОБ і перспективи розвитку галузі (Додаток Ж). Модель «Shell" — DPМ синтезує можливості попередніх двох матриць, а саме: оцінку грошового потоку, який є індикатором доцільності в короткотерміновій перспективі (матриця «зростання — частка ринку») та оцінку віддачі інвестицій, тобто показника більш віддаленої перспективи (матриця «привабливість-конкурентоспроможність»).

![Модель портфельного аналізу методом “Shell”- DPМ [57, с.272-275].](/img/s/9/45/2166045_2.png)

Рис. 2.4 Модель портфельного аналізу методом «Shell" — DPМ [57, с.272−275]

До переваг моделі можна віднести можливість її застосування в будь-якій фазі життєвого циклу попиту. Модель «Shell" — DPМ дає можливість вибрати певну стратегію в залежності від обраних пріоритетів: орієнтації на життєвий цикл конкретного виду продукції або на грошовий потік (рис. 2.4). До переваг моделі слід також віднести можливість підтримувати баланс між надлишком та дефіцитом коштів шляхом розвитку перспективних видів СОБ; позиціювання на матриці СОБ, які перебувають у різних фазах життєвого циклу продукту.

Проте модель «Shell" — DPМ має і ряд обмежень: сфера використання моделі здебільшого обмежена капіталомісткими галузями промисловості. Крім того, моделі притаманні такі ж недоліки, як і іншим матрицям: неточність результатів порівняння СОБ, які належать до різних галузей, суб'єктивізм у визначенні кількісної оцінки показників тощо [57, с.272−275].

Матриця фірми Arthur D. Little (ADL/LC).

Згідно з концепцією життєвого циклу галузі, або СОБ, якої дотримуються фахівці ADL, остання у своєму розвитку, як правило, проходить послідовно чотири стадії: народження, зростання (чи розвиток), зрілість, старіння (чи спад). Основне теоретичне положення моделі ADL полягає в тому, що окремо взятий вид бізнесу будь-якої корпорації може знаходитися на одній із зазначених стадій життєвого циклу, а, отже, його потрібно аналізувати у відповідності до цієї стадії.

Крім послідовних змін стадій життєвого циклу галузі може змінюватися і конкурентне становище одних видів бізнесу відносно інших. Вид бізнесу може займати одну з 5 конкурентних позицій: домінуючу, сильну, сприятливу, міцну чи слабку. Кожен вид бізнесу аналізується окремо з метою визначення стадії розвитку відповідної галузі та його конкурентне становище всередині неї. Поєднання двох параметрів — 4 стадії життєвого циклу виробництва і 5 конкурентних позицій — складають так звану матрицю ADL (ADL — назва фірми «Arthur D. Little», LC life cycle (життєвий цикл)), що складається з 20 позицій. Для використання матриці доцільним є визначення змінних, які характеризують стадію життєвого циклу (вісь У), та змінні, що визначають сильні сторони бізнесу та його відносне положення на ринку (вісь X) (ДОДАТОК З) [57, с. 275−282].

Змінні, які використовуються в моделі ADL:

Змінні сильних сторін бізнесу (Вісь X): Загальна конкурентоспроможність, патенти, ефективність виробництва, гарантійне обслуговування, вертикальна інтеграція, відношення менеджменту до ризику.

Змінні стадій життєвого циклу (Вісь У):Стадія життєвого циклу, темпи росту ринку, характеристики конкуренції, прихильність клієнта до торгової марки, стабільність частки ринку, бар'єри на вході не технологічного плану, широта виробничих ліній, розвиток технологій.

Крім відображення конкретного положення СОБ, модель ADL може продемонструвати її фінансовий внесок у корпоративний портфель. Про збалансованість портфеля можна судити по відносному розподілу фінансових індикаторів по вісі У.

Процес стратегічного планування відбувається в три етапи.

На першому етапі, що має назву «простий (нормальний) вибір», стратегія для виду бізнесу визначається винятково у відповідності з його позицією на матриці ADL.

На другому етапі в рамках кожного «нормального вибору» сама одинична позиція виду бізнесу характеризує «специфічний вибір». Однак, «специфічний вибір» також є скоріше загальним стратегічним керівництвом, наприклад, «інвестуйте в зростання виду бізнесу».

На третьому етапі, що власне є унікальним внеском ADL у розвиток методики стратегічного планування, здійснюється вибір уточненої стратегії. По-суті, вибір такої стратегії - це крок від стратегічного до оперативного планування. ADL пропонує 24 такі стратегії (Додаток З).

Необхідно зазначити, що матриця фірми ADL/LC особливо корисна для високотехнологічних галузей, де життєвий цикл товару короткий і, де бізнес може не досягнути своїх цілей, якщо вчасно не застосує відповідну стратегію. Важливо, що дана модель обмежена тільки тими стратегіями, в яких не робляться спроби змінити життєвий цикл галузі. Однак в реальному житті не виключена ситуація, коли зрілі ринки можуть перетворитися в зростаючі («пожвавлення» галузі). Механічне дотримання моделі ADL не дозволяє врахувати такі можливі зміни [48, с.107−113]. Схематичність даної моделі портфельного аналізу, як і всіх інших моделей, визначає необхідність творчого підходу до її використання.

Матриця Ансоффа і тримірна схема Абеля.

Різновидом портфельних матриць є матриця відомого американського фахівця зі стратегічного менеджменту Ігоря Ансоффа, призначена для опису можливих стратегій підприємства в умовах зростаючого ринку. Вважається, що за умови вибору напрямів зростання у підприємства є кілька стратегічних альтернатив: стратегія вдосконалення діяльності, товарної експансії (розробка нових або вдосконалення існуючих продуктів), розвитку ринку та диверсифікації.

Стратегія вдосконалення діяльності. За вибору даної стратегії підприємству рекомендується звернути увагу на заходи маркетингу для товарів, що є на існуючих ринках: провести вивчення цільового ринку підприємства, розробити заходи щодо просування продукції та збільшення ефективності діяльності на існуючому ринку. У цьому випадку прибуток забезпечується за рахунок раціоналізації виробництва і збуту (зниження собівартості, реклама, сервіс, надання торгових знижок). Ця стратегія ефективна для зростаючого або ненасиченого ринку.

Товарна експансія. Це стратегія розробки нових /вдосконалення існуючих товарів з метою збільшення продажу. Підприємство може здійснювати таку стратегію на вже відомому ринку, відшукуючи та заповнюючи ринкові ніші. Прибуток у цьому випадку забезпечується за рахунок збереження частки ринку в майбутньому.

Стратегія розвитку ринку, або ринкова експансія. Дана стратегія спрямована на пошук нових ринків/ сегментів для вже освоєних товарів. Прибуток забезпечується за рахунок розширення ринку збуту як в межах географічного регіону, так і поза ним. Така стратегія пов’язана зі значними витратами і більш ризикована, ніж обидві попередні, але в перспективі прибутковіша.

Стратегія диверсифікації передбачає розробку нових видів продукції одночасно з освоєнням нових ринків. При цьому товари можуть бути новими для всіх підприємств, працюючих на цільовому ринку, або тільки для даного підприємства. Така стратегія забезпечує прибуток, стабільність, стійкість фірми у віддаленому майбутньому. Вона є більш ризикованою і вимагає значних витрат. Головною причиною диверсифікації діяльності є прагнення зменшити або розподілити ризик, а також прагнення залишити стагнуючі ринки та отримати фінансовий ефект від роботи в нових областях.

Перевагами матриці Ансоффа є простота та наглядність представлення можливих стратегій, а недоліками — одностороння орієнтація на зростання, облік всього двох, хоч і найважливіших, чинників (товар — ринок).

Тримірна схема Абеля Важливий крок у визначенні бізнесу і загалом у матричному підході зроблений Д. Абелем, який розвиває підхід Ансоффа, пропонуючи третій додатковий чинник для визначення бізнесу — технологію.

![Тривимірна модель для визначення бізнес-технології [57, с. 287].](/img/s/9/45/2166045_3.png)

Рис. 2.5 Тривимірна модель для визначення бізнес-технології [57, с. 287]

Спочатку на схемі встановлюється положення початкового бізнесу. Потім, рухаючись від початкового положення по трьох осях, підприємство може знайти інші сегменти ринку, інше застосування продукції для задоволення виявлених споживчих потреб або визначити можливості скорочення витрат виробництва за рахунок зміни технології виробництва та збуту продукції [57, с. 282−290].

Діловий комплексний аналіз (проект PIMS).

Особливої популярності останнім часом набув метод РІМS (Profit Impact of Market Strategy — вплив ринкової стратегії на прибуток). Метод був розроблений наприкінці 50-х — початку 60-х років на замовлення компанії Дженерал Електрік, яка потребувала проведення серйозних досліджень для виявлення, на основі точних математичних даних, «генеруючих причин» того, що деякі її підприємства були більш прибутковим в порівнянні з іншими, незалежно від розміру та сфери діяльності. Основою методу є прагнення знайти прогнозну модель майбутніх переваг на основі наявних [25, с. 34−36].

Модель РІМS ідентифікує 37 факторів, що можуть впливати на рентабельність сектору. Найістотніші з них наступні: капіталоємність, відносна якість продукції, продуктивність, конкурентна позиція бізнесу, низькі витрати на одиницю продукції, вертикальна інтеграція, інновації. У реальній господарській практиці стратегічні фактори, як правило, взаємопов'язані, тому в проекті велика увага приділяється побудові емпіричної залежності, що відображає ці взаємозв'язки. У проекті РІМS ці взаємозв'язки подані у вигляді двомірних матриць, по осях яких відображені 3−5 рівнів (якісних характеристик) факторів, що розглядаються.

Вважається, що СОБ, які мають більш високу частку ринку, характеризуються і більш високими прибутками від інвестицій. Проте дослідження показали, що фірми, які продають товари вищої, ніж конкуренти, якості можуть мати високі прибутки, навіть не володіючи високою часткою ринку.

Безумовно формальний аналіз навіть з використанням найбагатшої емпіричної бази РІМS не дозволяє врахувати такі якісні параметри, як стиль і методи керівництва, структуру управління, мотивацію персоналу компанії, роль інновацій тощо. Тому проект РІМS є основою для прийняття управлінських рішень так само, як і методи портфельного аналізу.

Незалежно від методу портфельного аналізу в його основі є:

чіткий розподіл напрямів діяльності за ринками товарів та сегментів;

порівняння стратегічної цінності різних напрямів діяльності фірми;

зв’язок між стратегічним положенням організації, її економічними та фінансовими показниками;

урахування як привабливості ринку, так і потенціалу її конкурентоспроможності;

визначення пріоритетів при розподілі кадрових та фінансових ресурсів;

покращення комунікаційних процесів в організації, формулювання цілей, що будуть підтримані персоналом тощо.

Головний недолік портфельного аналізу: за швидких змін у зовнішньому середовищі екстраполяція минулих тенденцій є досить ризикованою. Стратегічні рекомендації, які дає портфельний аналіз, визначають позиції СОБ, носять загальний характер і повинні трансформуватись у конкретніші стратегічні цілі [57, с. 292−294].