Розділ 1. Теоретичні основи управління активними операціями банків

У результаті проведення пасивних операцій збільшуються залишки коштів на пасивних рахунках балансу банку (на них враховуються фонди банку, залишки на депозитних рахунках клієнтів, заборгованість по кредитах іншим банкам, прибуток банку і т.д.). Активні операції ведуть до зростання засобів на активних рахунках (на них відображаються: готівка, банківські позички, вкладення в цінні папери, будинки… Читати ще >

Розділ 1. Теоретичні основи управління активними операціями банків (реферат, курсова, диплом, контрольна)

банк актив ризик портфель.

Сутність підходів управління активними операціями банків

Фінансовий потенціал комерційного банку характеризується обсягом і структурою його необоротних та оборотних активів, що формуються за рахунок готівкових фінансових ресурсів (як власних, так залучених і позичених). Обґрунтоване оптимальне розміщення фінансових ресурсів під час здійснення активних операцій є одним з найважливіших принципів забезпечення фінансової стабільності, платоспроможності та ліквідності банку [22, c. 45].

Активні операції являють собою розміщення банками власного капіталу та залучених ресурсів з метою отримання прибутку, забезпечення його діяльності та підтримання необхідного рівня ліквідності. До активних операцій банків відносять:

операції з вкладення банківських ресурсів у грошові кошти в готівковій і безготівковій формі з метою підтримання ліквідності банку;

розрахункові операції, пов’язані з платежами клієнтів;

касові операції з приймання і видавання готівки;

інвестиційні операції з вкладення банківських ресурсів у цінні папери;

фондові операції з купівлі-продажу цінних паперів;

валютні операції з купівлі-продажу іноземної валюти на внутрішньому і міжнародному валютних ринках;

депозитні операції з розміщення тимчасово вільних ресурсів банку в депозити в НБУ та інших комерційних банках;

операції з купівлі-продажу банківських коштовних металів на внутрішньому і міжнародному валютних ринках.

Наведена вище класифікація банківських операцій не є винятковою і не має чітко визначених меж.

Водночас для аналізу потрібне більш чітке визначення активів. Так, у бухгалтерському обліку активи трактуються як ресурси, що контролюються банком як результат минулих подій, використання яких, імовірно, сприятиме в майбутньому зростанню економічної вигоди. Іншими словами, це економічні ресурси, що перебувають у розпорядженні банку, використання яких має принести в майбутньому дохід. Активи виступають у вигляді основних засобів, готівки в національній або іноземній валюті в касі банку, заборгованості за позиками, цінних паперів, які перебувають у портфелі банку тощо [36, с. 89].

Р. Коцовська дає наступне визначення банківським операціям: «Активні операції комерційних банків — це сукупність кредитних, інвестиційних та інших операцій, пов’язаних із розміщенням залучених та власних ресурсів банку».

І. Савлук відносить до складу активних операцій лише кредитні та інвестиційні операції, що є не досить точним визначенням.

В. Грушко вказує на те, що активні операції комерційних банків — це діяльність, пов’язана з розміщенням власних і залучених ресурсів з метою отримання прибутку.

Таким чином, різні трактування активних операцій комерційних банків по різному оцінюють їх склад, однак принциповим залишається визначення суті активних банківських операцій як операцій по розміщенню власних і залучених коштів. Відмінності полягають лише в уточненні напрямків та форм розміщення даних коштів.

У результаті проведення пасивних операцій збільшуються залишки коштів на пасивних рахунках балансу банку (на них враховуються фонди банку, залишки на депозитних рахунках клієнтів, заборгованість по кредитах іншим банкам, прибуток банку і т.д.). Активні операції ведуть до зростання засобів на активних рахунках (на них відображаються: готівка, банківські позички, вкладення в цінні папери, будинки, устаткування та ін.).

Між пасивними й активними операціями комерційного банку існує тісний взаємозв'язок. Насамперед розмір і структура активних операцій, що забезпечують одержання доходів, багато в чому визначаються наявними у банків ресурсами. У цьому розумінні пасивні операції, що формують ресурсну базу банку, є первинними стосовно активних. Надаючи позички, купуючи цінні папери, банки змушені постійно здійснювати контроль за станом пасивів, відслідковувати терміни виплат по зобов’язаннях вкладникам. Якщо ресурсів не вистачає, банкові доводиться відмовлятися від вигідних пропозицій, продавати високоприбуткові цінні папери. У той же час значна частина банківських депозитів виникає на базі активних операцій при наданні позичок у безготівковій формі. Взаємозв'язок пасивних і активних операцій виявляється також у тім, що банківський прибуток залежить від банківської маржі, тобто різниці між ціною банківських ресурсів і прибутковістю активних операцій [14, с. 157].

Для успішної діяльності банк повинний забезпечити координацію пасивних і активних операцій: з одного боку, не допускати істотної невідповідності термінів пасивів і активів, наприклад видачі довгострокових позичок за рахунок короткотермінових депозитів; а з іншого боку — не іммобілізувати на тривалий термін короткострокові ресурси в сумі, що значно перевищує стабільний залишок засобів на банківських рахунках, достатній для чергових виплат.

Існує залежність і між окремими видами пасивів і активів. Так, відкриття банківського рахунку великому клієнтові супроводжується виникненням тісних регулярних зв’язків між клієнтом і банком. Щоб не втратити клієнта, банк надає йому значні позички, інвестує засобу в його цінні папери, робить йому різноманітні послуги по витратах, виконує комісійні операції.

Роль активних операцій для будь-якого комерційного банку дуже велика. Активні операції забезпечують прибутковість і ліквідність банку, тобто дозволяють досягти дві головні цілі діяльності комерційних банків. Активні операції мають також важливе народногосподарське значення. Саме за допомогою активних операцій банки можуть направляти грошові засоби, що вивільняються в процесі господарської діяльності, тим учасникам економічного обороту, що мають потребу в капіталі, забезпечуючи переливши капіталів у найбільш перспективні галузі економіки, сприяючи росту виробничих інвестицій, впровадженню інновацій, здійсненню реструктуризації і стабільному зростанню промислового виробництва, розширенню житлового будівництва. Велику соціальну роль грають позички банків населенню [25, с. 56].

Дамо класифікацію активів за такими ознаками, як доходність, ліквідність, ризиковість.

За ступенем доходності усі активи поділяють на дві групи:

активи, що приносять дохід (так звані працюючі), наприклад, банківські позики, значна частина вкладень у цінні папери;

активи, що не приносять дохід (так звані непрацюючі), наприклад, касова готівка, залишки коштів на кореспондентських та резервних рахунках у Національному банку;

вкладення у основні засоби банку: споруди, обладнання.

Активи банку відображають у балансі за ступенем їх ліквідності, тобто спроможності перетворюватися на кошти.

За ліквідністю активи банків поділяють на:

первинні резерви;

вторинні резерви;

портфель банківських кредитів;

портфель банківських інвестицій.

Первинні резерви — найбільш ліквідні активи, які належно використовуються для повернення вкладів, здійснення платежів та виконання інших зобов’язань банку, але не приносять їм значних доходів. До них відносять:

грошові кошти та банківські метали;

кошти на коррахунку та депозити в НБУ;

кошти на рахунках в інших банках.

Вторинні резерви — високоліквідні активи, які в будь-який момент із мінімальною затримкою та незначним ризиком втрат можна перетворити на первинні резерви (готівку). До них включають:

казначейські та інші цінні папери, що рефінансуються НБУ (облігації внутрішньої державної позики, векселі);

короткострокові кредити вигідним позичальникам.

Ці активи приносять також незначний дохід банку; головне їх призначення — бути джерелом поповнення первинних резервів.

Найдохідніші активи — це кредити та інвестиції. Якщо банки розглядають структуру своїх активів щодо дохідності, то вони надають перевагу власне кредитам та інвестиціям, однак ці активи найменш ліквідні.

Існує визначена залежність між прибутковістю і ризикованістю активів і їх ліквідністю. Ніж більш ризикованим є актив, тим більше доходу він може принести банкові (прибутковість служить платою за ризик) і тем нижче рівень його ліквідності (ризикований актив сутужніше реалізувати). Самі ризиковані активи звичайно і самі високоприбуткові, і найменш ліквідні [20, c. 88].

Оцінюючи якість активів банку, слід ураховувати їх ризикованість, яка залежить від обсягу розміщення коштів в активах. Іншими словами, величину активів банку обчислюють з урахуванням коефіцієнтів їх ризиків, тобто можливість втрати частини їх вартості внаслідок тієї чи іншої активної операції.

За ступенем ризику активи українських банків поділяють на п’ять груп:

- 1) активи зі ступенем ризику 0%;

- 2) активи зі ступенем ризику 10%;

- 3) активи зі ступенем ризику 20%;

- 4) активи зі ступенем ризику 50%;

- 5) активи зі ступенем ризику 100%.

Наглядно даний розподіл активів представлений у табл. 1.1.

Таблиця 1.1 Розподіл активів комерційного банку на групи ризику.

№. | Групи активів. | Коефіцієнт ризику. | |

1 група. | |||

1.1. | Банкноти, монети, дорожні чеки та банківські метали. | ||

1.2. | Кошти до запитання в НБУ. | ||

1.3. | Термінові депозити в НБУ. | ||

1.4. | Боргові цінні папери, які рефінансуються в НБУ. | ||

1.5. | Боргові цінні папери центральних органів державного управління. | ||

2 група. | |||

2.1. | Короткострокові кредити, надані центральним органам державного управління. | ||

2.2. | Довгострокові кредити, надані центральним органам державного управління. | ||

2.3. | Прибутки, нараховані за кредитами, наданими центральним органам державного управління. | ||

2.4. | Прострочені нараховані доходи за кредитами, наданими центральним органам державного управління. | ||

3 група. | |||

3.1. | Короткострокові кредити, надані місцевим органам державного управління. | ||

3.2. | Довгострокові кредити, надані місцевим органам державного управління. | ||

3.3. | Нараховані доходи за кредитами, наданими місцевим органам державного управління. | ||

3.4. | Прострочені нараховані доходи за кредитами, наданими місцевим органам державного управління. | ||

3.5. | Боргові цінні папери місцевих органів державного управління. | ||

4 група. | |||

4.1. | Кошти до запитання в інших банках. | ||

4.2. | Термінові депозити, розміщені в інших банках (за винятком простроченої заборгованості). | ||

4.3. | Нараховані доходи за борговими цінними паперами у портфелі банку для продажу і на інвестиції. | ||

4.4. | Прострочені нараховані доходи за борговими цінними паперами у портфелі банку для продажу і на інвестиції. | ||

5 група. | |||

5.1. | Кредити, надані іншим банкам. | ||

5.2. | Сумнівна заборгованість інших банків. | ||

5.3. | Дебіторська заборгованість за операціями з іншими банками. | ||

5.4. | Кредити, надані суб'єктами господарської діяльності. | ||

5.5. | Сумнівна заборгованість за кредитами, наданими суб'єктами господарської діяльності. | ||

5.6. | Пролонгована та прострочена заборгованість за кредитами, наданими центральними органами державного управління. | ||

5.7. | Пролонгована та прострочена заборгованість за кредитами, наданими місцевими органами державного управління. | ||

5.8. | Сумнівна заборгованість за кредитами, наданими органам вищого державного управління. | ||

5.9. | Кредити, надані фізичним особам та на поточні потреби і на інвестиційну діяльність. | ||

5.10. | Сумнівна заборгованість за кредитами, наданими фізичним особам. | ||

5.11. | Кредити, надані за рахунок бюджетних коштів та позабюджетних фондів. | ||

5.12. | Дебіторська заборгованість за операціями з клієнтами. | ||

5.13. | Сумнівна дебіторська заборгованість за операціями з клієнтами. | ||

5.14. | Операції з цінними паперами. | ||

5.15. | Основні кошти, капітальні вкладення і товарно-матеріальні цінності. | ||

5.16. | Дебіторська заборгованість за господарською діяльністю банку. | ||

5.17. | Дебіторська заборгованість за податками і обов’язковими платежами. | ||

5.18. | Дебіторська заборгованість за операціями банку з фінансовими інструментами. | ||

5.19. | Дебіторська заборгованість за розрахунками з працівниками банку. | ||

5.20. | Нараховані та прострочені інші нараховані доходи. | ||

5.21. | Сумнівна дебіторська заборгованість. | ||

5.22. | Дебіторські суми до з’ясування. | ||

Групи активів (позабалансові рахунки). | |||

Зобов’язання з кредитування, видані банкам і клієнтам. | |||

Валюта і банківські метали, куплені але не отримані. | |||

Активи до отримання. | |||

Гарантії, поручительства, акредитиви й акцепти, надані банком. | |||

Гарантії, надані клієнтам. | |||

Сумнівні гарантії і поручительства. | |||

Сумнівні вимоги за операціями з валютою і банківськими металами. | |||

Вимоги за андеррайтингом цінних паперів. | |||

Сумнівні вимоги за операціями з фінансовими інструментами, крім інструментів валютного обміну. | |||

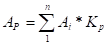

Величина активів з урахуванням їх якості розраховується за формулою:

АР, (1.1).

де: Ар — активи комерційного банку, зважені на коефіцієнти ризику;

Аі — види активів і-гo ступеня ризику;

Кр— коефіцієнт ризику і-гo ступеня;

п — кількість видів активів, згрупованих за ступенями ризику.

Порівняємо дану класифікацію активів за ступенем ризику з класифікацією активів у російських банках. Поділяють активи на п’ять груп:

- 1) активи зі ступенем ризику від 0 до 2% (касова готівка, засоби на рахунках в банку, вкладення у облігації Центрального банку та ін.);

- 2) активи зі ступенем ризику 10% (вкладення у боргові зобов’язання російського Уряду; позички, гарантовані останнім і під заставу дорогоцінних металів у злитках, і ін.);

- 3) активи зі ступенем ризику 20% (вкладення в боргові зобов’язання місцевих органів влади, засобу на кореспондентських рахунках в іноземних банках «групи розвинених країн» і ін.);

- 4) активи зі ступенем ризику 70% (засобу на кореспондентських рахунках російських банків і банків, що не входять у «групу розвинених країн», і ін.);

- 5) активи зі ступенем ризику 100% (сюди відносяться всі активи, що не ввійшли в перші чотири групи).