Назвати основні переваги офшорних банків

Доступ до міжнародного кредитного ринку. Доходи офшорного банку від валютних операцій, участі в наданні синдикованих кредитів на грошовому ринку, операцій з цінними паперами і внесками можуть бути захищені від високих ставок податків, що застосовуються відносно звичайних банків і фінансових установ. Мультивалютна маневреність внесків. Глобальний характер ОББ дозволяє розосереджувати активи… Читати ще >

Назвати основні переваги офшорних банків (реферат, курсова, диплом, контрольна)

Офшорний банк — це банк, зареєстрований в одній з офшорних зон (зазвичай маленькі острівні держави).

Як основні переваги офшорного банку можна виділити:

- 1. Низькі засновницькі й адміністративні витрати. У офшорних країнах ці величини значно нижчі ніж у звичайних. Для більшості бізнесменів це єдина можливість заснувати іноземний комерційний банк, оскільки інші умови неприйнятні із-за високих вимог до капіталу, персоналу, репутації та бізнес-плану банку. Заснувавши офшорний банк, великі компанії та банки можуть зменшити свої витрати і можливості для бізнесу збільшуються.

- 2. Численні податкові пільги у країнах реєстрації (тільки разовий реєстраційний збір, щорічний ліцензійний збір і невеликий податок на прибуток).

- 3. Повне звільнення операцій від місцевого валютного контролю і безперешкодне відкриття та ведення валютних рахунків як в країнах їх реєстрації, так і за кордоном.

- 4. Підвищена конфіденційність операцій офшорних банків і їх клієнтів. Дозволяється використовувати інститут номінальних директорів, допускається випуск акцій на пред’явника при створенні офшорних банків. Практично у всіх міжнародних офшорних фінансових центрах забезпечена конфідеційність банківських рахунків.

- 5. Офшорні банки вільні від дотримання суворих норм місцевого банківського регулювання. Для них не обов’язково у примусовому порядку купувати казначейські зобов’язання центрального банку або уряду країни реєстрації.

- 6. Мультивалютна маневреність внесків. Глобальний характер ОББ дозволяє розосереджувати активи вкладників за кордоном у декількох сприятливих та стабільних юрисдикціях і тим самим додатково захищати ці активи від знецінення, конфіскації та ризиків.

- 7. Доступ до міжнародної мережі банківських кореспондентських рахунків. Використовується для міжнародного перерозподілу капіталів і проведення різноманітних фінансових операцій.

- 8. Доступ до міжнародного кредитного ринку. Доходи офшорного банку від валютних операцій, участі в наданні синдикованих кредитів на грошовому ринку, операцій з цінними паперами і внесками можуть бути захищені від високих ставок податків, що застосовуються відносно звичайних банків і фінансових установ.

- 18. Назвати склад фактів управління банком і дати їм коротку характеристику

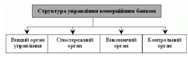

Організаційна структура комерційного банку визначається двома основними моментами: — структурою управління банком; — структурою його функціональних підрозділів та служб. Згідно з положеннями Закону України «Про господарські товариства» структура управління акціонерними і пайовими комерційними банками є такою:

Вищим органом акціонерного та пайового банку є загальні збори акціонерів (учасників). Збори вирішують стратегічні завдання в діяльності банку: · визначення основних напрямів діяльності банку, затвердження планів його діяльності та звітів про їх виконання; · обрання та відкликання членів спостережного, виконавчого та контрольного органів банку; · затвердження організаційної структури банку, а також внутрішніх положень, що регламентують виконання банківських операцій; · внесення змін до статуту банку; · затвердження річних результатів діяльності, порядку розподілу прибутку та покриття збитків; · прийняття рішення про додатковий випуск акцій (для акціонерного) чи встановлення розміру та порядку внесення учасниками додаткових вкладів для збільшення статутного капіталу пайового банку; · створення, реорганізація і ліквідація дочірніх підприємств, філій, представництв та затвердження їхніх статутів і положень; · прийняття рішення про припинення діяльності банку; · інші питання, що належать до компетенції загальних зборів акціонерів (учасників) за статутом банку. Загальні збори скликаються щорічно, не пізніше ніж через місяць після складання балансу банку за звітний рік. Вищий орган банку реалізує свої завдання та функції безпосередньо через виконавчі та контрольні органи, які повністю йому підзвітні. Виконавчим органом акціонерного банку є правління, а пайового — дирекція. Правління банку (дирекція) вирішують усі питання його поточної діяльності, які не належать до виключної компетенції зборів акціонерів (учасників). Роботою правління керує голова правління, а дирекції — генеральний директор, які обираються чи призначаються згідно зі статутом банку. Ні голова правління акціонерного банку, ні генеральний директор пайового банку не можуть бути одночасно головою загальних зборів акціонерів (учасників). Контроль за діяльністю правління (дирекції) комерційного банку здійснює ревізійна комісія, склад якої затверджується загальними зборами акціонерів (учасників). Члени ревізійної комісії обираються зі складу акціонерів (учасників) за винятком посадових осіб. Згідно з положенням НБУ «Про кредитування» вітчизняні комерційні банки зобов’язані приймати рішення про видачу кредиту колегіально. З цією метою вони можуть створювати кредитний комітет, який виконує функції контрольного органу. Комерційні банки за рішенням зборів акціонерів (учасників) створюють спостережний орган з метою загального керівництва роботою банку і контролю за роботою правління та ревізійної комісії. Таким органом є рада акціонерного товариства (спостережна рада), яка захищає інтереси акціонерів у перерві між проведенням загальних зборів. Управління розрахунково-касового обслуговування здійснює відкриття та ведення рахунків клієнтів, безготівкові розрахунки, видачу та приймання готівки через каси банку. Валютне управління створюється в комерційних банках, що мають ліцензію на здійснення валютних операцій. Управління філіями створюють комерційні банки, що мають філії. Банки як юридичні особи мають у своїй структурі служби, що не виконують суто банківських операцій. Це — бухгалтерія, управління кадрами, юридичний відділ, адміністративно-господарський відділ, відділ аналізу та статистики, відділ експлуатації ЕОМ. Серед таких служб деякі створюються в обов’язковому порядку з ініціативи самого банку або за вказівкоюНБУ. Так, створення підрозділу внутрішнього аудиту є однією з обов’язкових умов для отримання ліцензії на здійснення банківських операцій, а службу безпеки банки формують з власної ініціативи.